FMW-Redaktion

Soeben wurden die Facebook-Quartalszahlen veröffentlicht. Hier die wichtigsten Daten.

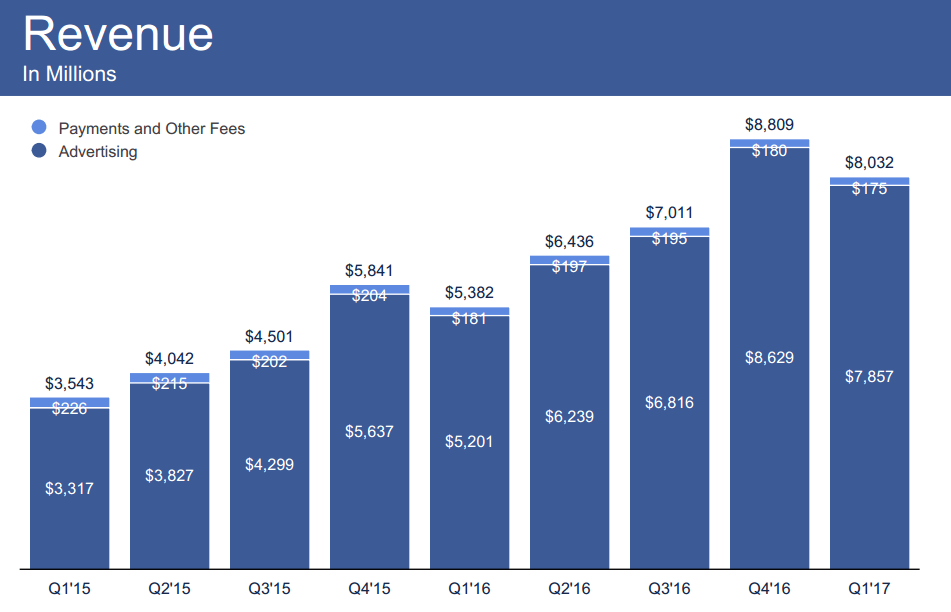

Der Umsatz liegt bei 8,03 Milliarden Dollar (erwartet 7,83 Milliarden Dollar/vor einem Jahr 5,38 Milliarden Dollar).

Der Gewinn liegt bei 1,04 Dollar pro Aktie (erwartet um die 0,88 Dollar pro Aktie/vor einem Jahr 0,60 Dollar pro Aktie).

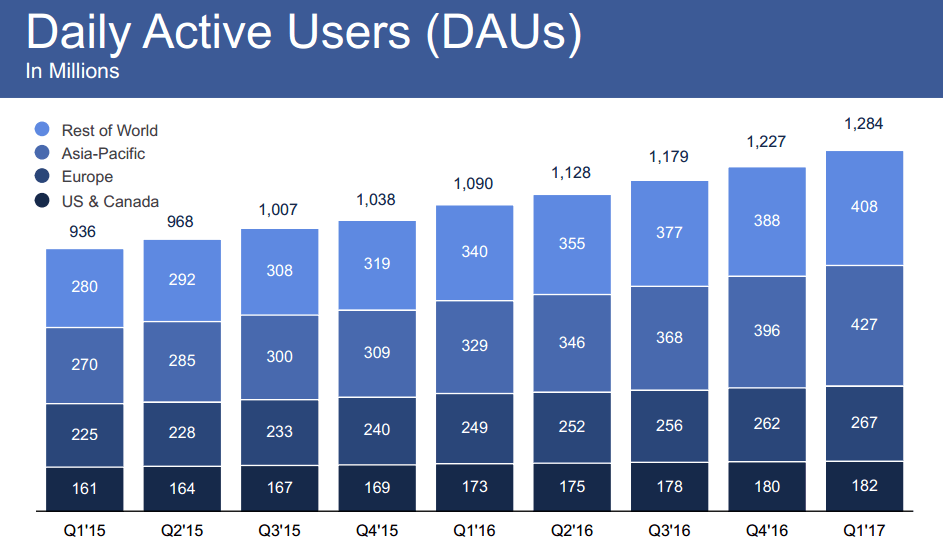

Die Zahl der monatlich aktiven User steigt nach 1,65 Milliarden vor einem Jahr über 1,86 Milliarden im 4. Quartal 2016 auf 1,94 Milliarden Ende März. Die Grafik weiter unten zeigt den kontinuierlichen Anstieg.

Die Aktie notiert nachbörslich mit -0,5%.

Weitere Details folgen nach einem Update.

UPDATE 22:46 Uhr:

Auch die täglichen Nutzerdaten steigen gut an (3. Grafik).

Der Umsatz (4. Grafik) liegt zwar leicht unter dem vom letzten Quartal. Das war aber als Weihnachtsquartal verständlicherweise aktiver als das erste Quartal. Im Vergleich zum 1. Quartal 2016 aber sieht man anhand der Balken den kräftigen Anstieg.

Facebook´s Werbung über Mobilgeräte macht inzwischen 85% aller Werbeeinnahmen aus!

Lustig oder traurig. Nachdem Facebook zusammen mit seinen Zahlen ankündigte keine „angepassten Zahlen“ (non GAAP) mehr zu präsentieren, hatten die ALGOS (Computersysteme), die nach solchen Zahlen immer sofort kaufen oder verkaufen, wohl Probleme die gelieferten GAAP-Zahlen einzuordnen, und verkauften wohl erstmal nachbörslich die Aktie. Denn die 1,04 Dollar pro Aktie nach GAAP (also nicht künstlich aufgehübscht) steht im Zusammenhang mit Erwartungen von um die 0,88 Dollar pro Aktie, die man somit übertroffen hat. Die ALGOS rechneten wohl mit höheren Non GAAP-Daten und gingen somit von Zahlen aus, die die Erwartungen nicht erfüllen konnten.

Derzeit notiert die Aktie immer noch 1,5% nachbörslich im Minus.

Zum Vergrößern bitte anklicken.

Zum Vergrößern bitte anklicken.

Zum Vergrößern bitte anklicken.

Zum Vergrößern bitte anklicken.

Kommentare lesen und schreiben, hier klicken

IS, Nordkorea, Türkei, Trump, Le Pen, Brexit, Russland, China, Syrien, Integration, haben wir nun Probleme oder nicht?

Allem Anschein nach eher nicht: Muttis Umfragewerte schießen nach 12 Jahren Versagen in die Höhe, nachdem sie kürzlich in den Wahlkampfmodus gewechselt und zwei bis drei erstaunliche (ab spätestens Oktober obsolete) Statements von sich gegeben hat.

Facebook, Tesla, Apple: iSchrott, Strommangel, digitaler Exhibitionismus, echt wichtige Dinge, die die Welt am Laufen halten. Follow me, sonst like ich dich nicht, und jeder Klick zählt.

Das iPhone in der linken Hand, das Samsung in der rechten… Der Versuch zu synchronisieren, immer, überall, jederzeit. Die Cloud, die unwiderstehliche Gottheit im Cyberspace, die Verkörperung des Universums für Jedermann, hier tobt das wahre Leben, hier spielt die Musik…

Für die restlichen nervtötenden realen und physikalischen Probleme sind die Politiker und Flüchtlinge verantwortlich, nervt uns nicht mit ständigen Wahlen und politischen oder wirtschaftlichen Nachrichten, eine freie Presse gibt es ohnehin nicht mehr, Mutti ist ok, ich muss jetzt in die Cloud, um wahres Leben aufzusaugen.

„Haben wir nun Probleme oder nicht?“

Was soll das? Natürlich haben wir Probleme, aber die haben wir seit Adam und Eva. Momentan geht’s halt etwas besser, kein Eurocrash, keine Währungsreform, keine Bürgerkriege, kein Atomkrieg, kein Aktiencrash……Pech gehabt.

@columbo

Was ich meinte, Herr Schlau, waren die hier geführten Diskussionen über Eurocrash, Währungsreform, Bürgerkriege, Atomkrieg, Aktiencrash usw.

Das sind auch schwerwiegende Themen, die nicht von der Hand zu weisen sind.

Nicht Pech, sondern Glück gehabt, dass noch nichts davon Realität wurde. Aber dennoch sind es Themen, die im Raum schweben, die real sind und zu Katastrophen führen können.

Aber Facebook, jetzt ernsthaft: Wer hingegen braucht diesen Schrott, was rechtfertigt diesen Aktienkurs? Was wäre, wenn es diese Firma nicht mehr gäbe? Drei Wochen später könnte sich kein Mensch mehr daran erinnern, außer die paar hundert Spam-Nachrichten pro Tag würden ihm fehlen.

Die Zahlen sind schon wirklich beeindruckend! Als Facebook an die Börse ging, war ich nicht so ganz von einem dauerhaften Erfolg überzeugt und habe nicht gekauft. Das war ein Fehler.