FMW-Redaktion

Die Facebook-Zahlen kamen gestern Abend teilweise wie erwartet rein, aber auch teilweise über den Erwartungen, vor allem beim Gewinn (1,09 Dollar pro Aktie statt um die 1 Dollar Erwartungen). Auch die Userzahlen wachsen konstant, also soweit alles gut (ausführliche Grafiken im Artikel von gestern Abend). Interessant: In den 30 Minuten direkt nach Veröffentlichung der Zahlen schwankte die Facebook-Aktie nachbörslich mal 1,8% im Minus, dann wieder genau unverändert zum offiziellen Schlusskurs.

Dann aber nach dem Start des „Conference Call“ später gestern Abend folgte der nachbörsliche Absturz der Aktie, die letztlich um 1 Uhr Nachts deutscher Zeit mit 118,12 Dollar oder -7,12% aus den nachbörslichen Handel ging. Das ist ein derber Rückschlag für Facebook. Der Grund liegt in diesem Fall nicht in den Zahlen, sondern in diesem mündlich präsentierten Geschäftsausblick des Managements. Die Steigerungsrate bei den Werbeeinnahmen werde Mitte 2017 bedeutend zurückgehen, und das Umsatzwachstum im aktuell laufenden Quartal könne schwächeln, sagte der Facebook-Finanzvorstand David Wehner heute Nacht.

Das liege vor allen an den bisherigen starken Quartalen, so Wehner. Also, was schließen wir daraus? Facebook könnte Opfer seines bisherigen Erfolges werden. So eine riesige Nutzerzahl, da kann man nicht bis in alle Ewigkeiten die Wachstumszahlen jedes Mal hoch halten. Wie gesagt, wir reden hier nicht von Rückgängen beim Umsatz oder Gewinn, sondern nur von Facebook´s früher Vorwarnung, dass das Wachstum nicht mehr so stark ausfallen wird wie bisher. Und genau das ist dann der Punkt, wo bei Investoren oft die Phantasie in einer Aktie verloren geht.

Deswegen wohl auch der späte nachbörsliche Einbruch in der Aktie. Auch wurde gesagt, dass man derzeit aggressiv zusätzliche Ingenieure einstelle und in sein Datenzentrum investiere, da man momentan ein Limit erreicht habe bei der Anzahl der Werbebanner, die man im System anzeigen kann. Aber wenn es darum geht, würden wir mal vermuten, wird Facebook nicht zögern und die Kapazitäten schnell erweitern! Bisher hat man immer geliefert! Man investiere massiv, auch im Hinblick auf die hauseigenen Planungen mit Sicht auf 3, 5 und 10 Jahre, so Wehner.

Also, was ist das Fazit? Die Zahlen sind TOP! Facebook liefert und liefert und liefert, auch gestern wieder über den Erwartungen beim Gewinn. Man warnt davor, dass Umsatz und Gewinn nicht mehr ganz so schnell wachsen könnten, wie es der Markt bisher gewohnt war (der Markt ist verwöhnt). Seitens Facebook ist das eine vernünftige Vorwarnung, damit der Aktienkurs Anfang nächsten Jahres nicht völlig überraschend zusammenkracht. Lieber jetzt schon mal den Markt auf kleinere Wachstumsraten vorbereiten! Die Börsianer quittieren den Verlust an Phantasie mit diesen nachbörslichen -7%. Ist erst mal die Luft raus in der Aktie? Möglich. Vielleicht wenden sich viele dem noch laufenden Hype bei Amazon zu?

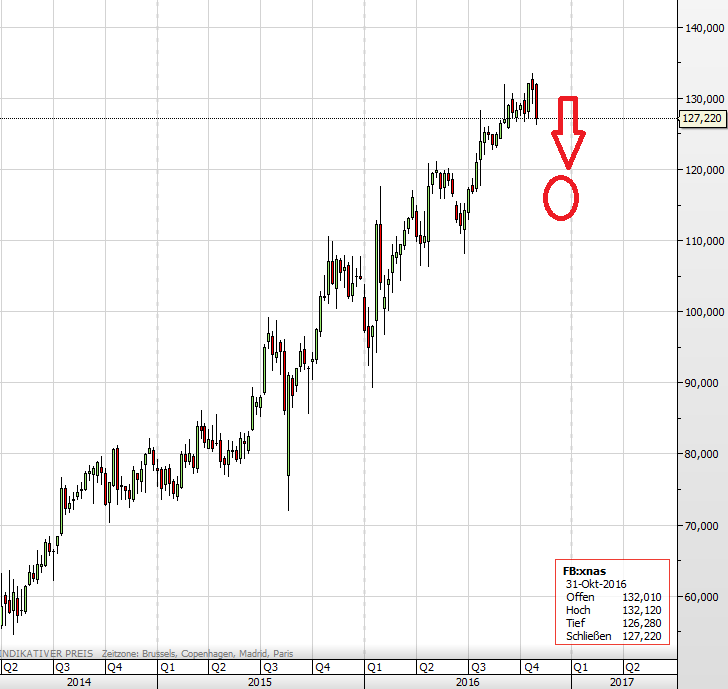

Die Facebook-Aktie seit 2014. Macht Sie heute bei 118 auf, wäre es nur ein kleiner Rückschlag.

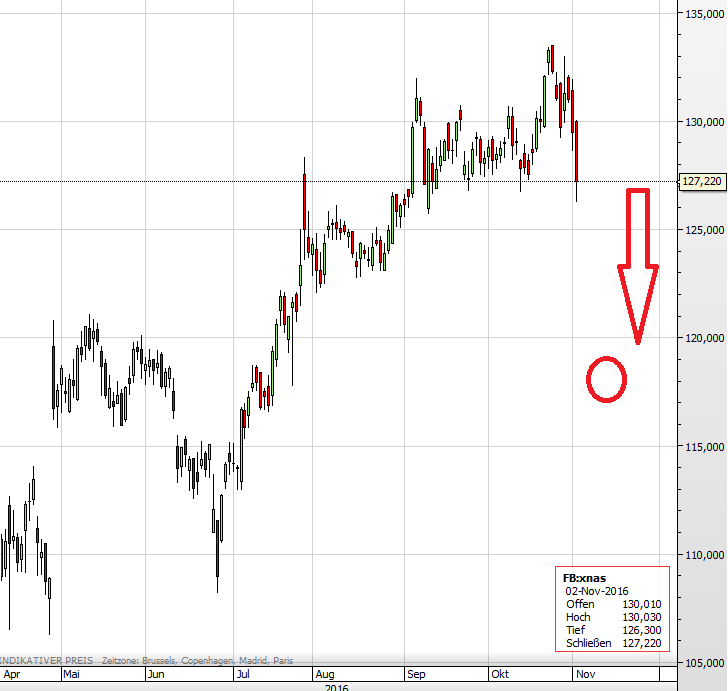

Die Facebook-Aktie seit April. Bei einem Kurs von 118 Dollar wären die seit Juli entstandenen Gewinne aufgefressen.

Kommentare lesen und schreiben, hier klicken

Ich verstehe nicht, wie man in eine Stasi-Akte zum selber schreiben investieren kann…