Im Zuge der Coronakrise drucken die Notenbanken weltweit Geld ohne Ende, damit die Interbankenmärkte nicht austrocknen, und damit die Kreditvergabe an Unternehmen und Verbraucher sichergestellt werden kann. Ebenso kaufen die Notenkbanken auch kräftig Schulden auf, so auch in den USA! Denn die Regierungen machen natürlich auch kräftig Schulden, um Unternehmen und Bürger durch die Krise zu bringen. Die US-Regierung verschickt zum Beispiel Schecks zur Geldversorgung an Millionen Amerikaner, damit die sich überhaupt was zu Essen kaufen können, weil sie ja aktuell (aus guten Gründen) daran gehindert werden zu arbeiten.

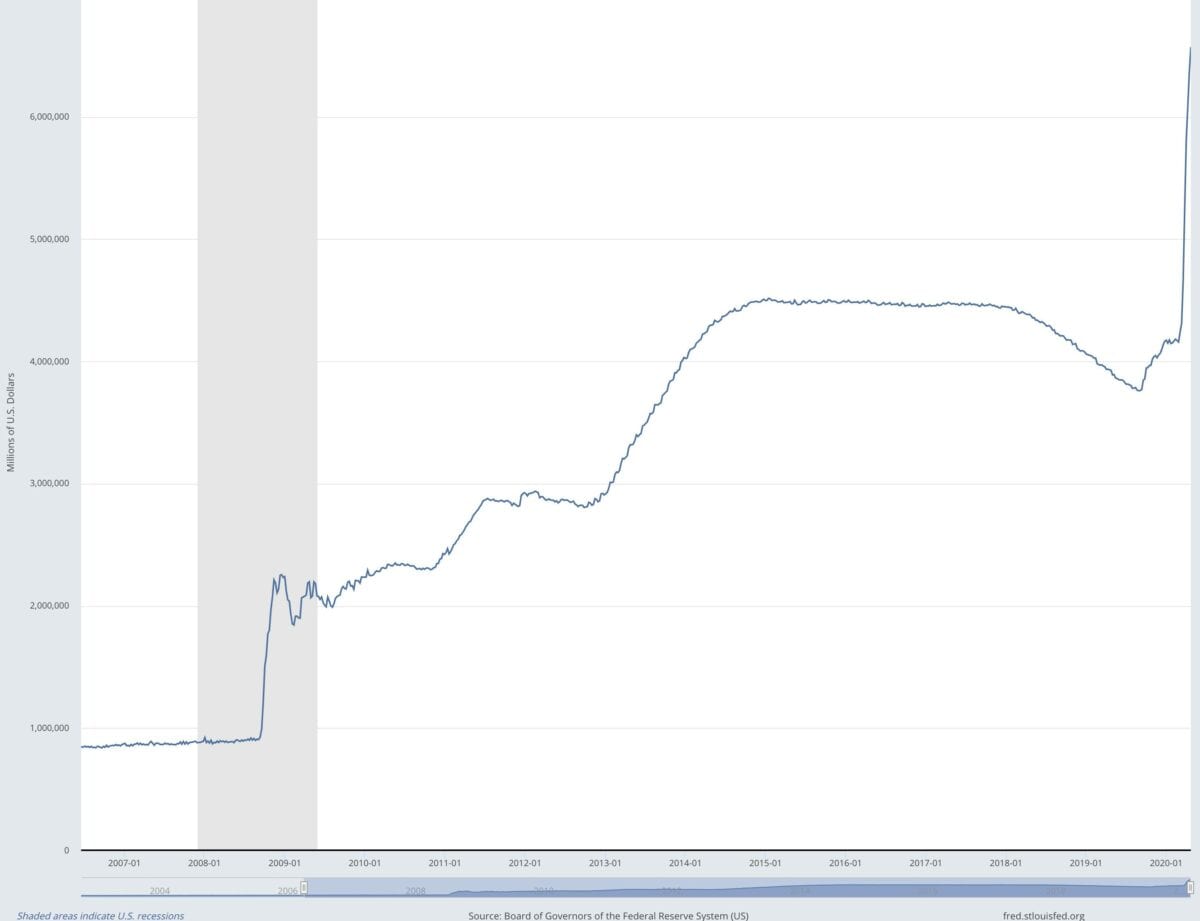

Wie sieht das nun in Zahlen aus? Hier sehen wir eine Grafik der St. Louis Fed, einer der regionalen Notenbanken im Federal Reserve System der USA. Die Bilanz der Federal Reserve ist hier seit dem Jahr 2006 dargestellt, wo sie noch bei 850 Milliarden US-Dollar lag. Im Zuge der Finanzkrise 2008 machte sich schon einen Sprung von 925 Milliarden auf 2,2 Billionen US-Dollar. Bis 2014 kletterte sie auf über 4 Billionen US-Dollar, und blieb seitdem stabil, weil die Fed im Zuge der haussierenden US-Konjunktur nicht mehr eingreifen musste. Und was sehen wir ganz aktuell? Ab 11. März 2020 explodiert die Fed-Bilanz im Zuge der Corona-Maßnahmen sprunghaft, nämlich von 4,3 auf aktuell 6,5 Billionen US-Dollar. Ein gigantischer, ein dramatischer Anstieg!

Steigende US-Staatsverschuldung

Die US-Staatsverschuldung ist auch ohne Coronakrise immer weiter am Ansteigen. Nun beschleunigt sich dieser Anstieg lediglich dramatisch durch die Coronakrise. Die Grafik zeigt den Verlauf der Schulden von 2006 bis Ende 2019. Ein Anstieg von 7,9 auf 23,2 Billionen US-Dollar! Von Ende 2019 bis zum 11. März stieg die US-Staatsverschuldung „nur“ auf 23,4 Billionen Dollar. Aber dann ging es so richtig los, zeitweise sogar in 100 Milliarden-Schritten pro Tag. Bis letzten Donnerstag (aktuellster Stand) ist der Wert auf 24,7 Billionen Dollar angestiegen, so die offizielle Zahl des US-Finanzministeriums. Und so wird es weitergehen.

Kommentare lesen und schreiben, hier klicken

Ich verstehe die große Aufmerksamkeit auf die Verschuldung nicht. De amerikanische Verschuldung spielt keine wirkliche Rolle, selbst wenn die Verschuldung 100B$ oder größer ist hat das keine nennenswerte Aussage. Die Schulden werden ins Ausland exportiert und wir (und viele andere) werden sie bereitwillg aufnehmen, dafür wird schon der Hegemon sorgen.

Also es gibt hier nichts zu sehen, bitte gehen Sie weiter…..

Ich übrigens auch nicht. So lange die Chinesen, Deutschen und Japaner weiterhin gegen Dollar Güter liefern, kann die FED Bilanz und der Schuldenturm problemlos gegen unendlich konvergieren. 0% Zinsen mal unendlich ist immer noch 0.

Und die Leitwährung der Welt ist, systembedingt, immer die letzte die kippt.

Probleme gibt es erst, wenn China die Rolle der globalen Supermacht übernimmt. Wofür die Wahrscheinlichkeit mit einem Zeithorizont von 30 Jahren aktuell eher zunimmt.

Volle Zustimmung zu Ihrer Einschätzung. Nur was die Geopolitik betrifft schätze ich die Lage anders ein.

Auch wenn es eine böse Verschwörungstheorie ist: Die Amerikaner haben die westlichen Industrienationen und deren Politiker fest in der Hand. Hier wird definitiv nicht aus der Reihe getantzt. Die USA bleiben der Hegemon.

Daher bestimmen die Amerikaner die Regeln und ändern diese nach Gutdünken.

Alleine die Finanzierung von vorzugsweise amerikanischen Kampfflugzeugen in der aktuellen wirtschaftlichen Lage spricht Bände!

Wir sind ganz klar fremdgesteuert.

Ich verstehe die große Aufmerksamkeit auf die Verschuldung nicht. De amerikanische Verschuldung spielt keine wirkliche Rolle, selbst wenn die Verschuldung 100B$ oder größer ist hat das keine nennenswerte Aussage. Die Schulden werden ins Ausland exportiert und wir (und viele andere) werden sie bereitwillg aufnehmen, dafür wird schon der Hegemon sorgen.

Also es gibt hier nichts zu sehen, bitte gehen Sie weiter…..

Letztendlich ist der US-Dollar auch nur ein Ponzi-Schema, wo es irgendwann heißen wird: Den Letzten beißen die Hunde.

ob 2,2…4,3…6,5…8…10…25…30…50…80…100… interessiert doch eh keinen. was soll denn da bitte schön passieren?

Bitte unterscheiden zwischen Konsumschulden un Investitionsschulden oder zwischen produktiven u. unproduktiven Schulden. Was im Moment passiert sind doch eher Konsumschulden.

Einfach gesagt: Wenn ich meinem Nachbar Kredit gebe u.er verkonsumiert das Geld u.verschuldet sich immer mehr ,wird er irgendwann kein Geld mehr bekommen. Wenn ich meinem Nachbar Geld gebe für eine rentable Investition u.er bezahlt Zinsen Rückzahlungen u.macht sogar Gewinn, dann ist eine weitere Verschuldung kein Problem. Genügen denn die Beispiele von Argentinien u.Griechenland nicht um die MMT Gläubigen zu bekehren.Gerade jetzt sieht man dass die weniger verschuldeten Länder die Krise besser meistern können