Eine Analyse von forexhome.de

Ein vollgepackter Wirtschaftskalender und die Aussicht auf reichlich Volatilität: Was erwarte ich im EUR/USD vor Draghi, EZB und Fed? Natürlich kann ich meine Analyse nicht ohne den Blick auf den Tages- und Wochenchart anfertigen, doch insbesondere im H4-Chart bieten sich meiner Meinung nach schon einige interessante Möglichkeiten, um an den erwarteten Kursschwankungen zu partizipieren. Der Gedanke an eine weitere Talfahrt bleibt bestehen und dafür gibt es meiner Meinung nach genug Gründe. Es ist Zeit sehr vorsichtig vorzugehen und sich nicht von der Dynamik emotional mitreißen zu lassen.

EUR/USD vor Draghi, EZB usw.

Insbesondere in einem Währungspaar, das durch die wichtigsten Zentralbanken der entwickelten Industrienationen beeinflusst wird, kann ich mir eine Prognose ohne den Blick auf den stark übergeordneten Monatschart nicht mehr vorstellen. Abseits der vielen kurzfristigen Trades, halte ich langfristige Investments für sehr wichtig.

(Alle Charts durch Anklicken vergrößern!)

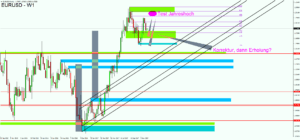

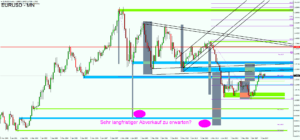

Besonders interessant erscheinen mir in diesem Zusammenhang die bearishen Aussichtigen im EUR/USD. Auf Basis der großen vermeintlichen Range zwischen März 2008 und Februar 2009 konnte ich für mich bereits ein Kursziel ermitteln, das bei rund 0.91260 den zuletzt überwundenen Widerstand vor der großen Rallye seit 2002 wiederspiegelt und einen Test darstellen sollte. Was Recht ist kommt wieder. Darüber hinaus habe ich noch ein zweites mögliches Kursziel ermittelt, das seinen Ursprung in der großen Dreiecksformation hat. Hier spielt auch das 189er Fibonacci Expansion Level eine tragende Rolle.

Heißt das nun, dass ich mich nur in Richtung Süden umschaue? Keineswegs. Die Ausbrüche und Kursziele habe ich definiert, doch es fehlen mir noch Retests. Bspw. an der Unterseite der beschriebenen Range bei rund 1.26750, was gleichzeitig einem Test des 61.8er Fibonacci Retracements der letzten großen Talfahrt darstellen sollte. Ich zweifel jedoch daran, dass an diesem Punkt bereits Schluss ist, denn das ehemalige Ausbruchsniveau der aufwärtsgerichteten Flagge bei ca. 1.35645 wartet evtl. auch noch auf seinen Test, nachdem das daraus ermittelte Kursziel im März 2015 erreicht worden war.

In Verbindung mit dem 89er Fibonacci Retracement und dem ehemals überwundenen, aber nicht gehaltenen, Widerstand bei ca. 1.35860 lässt sich höchstwahrscheinlich eine brisante Barriere einzeichnen. Gleichermaßen als Startpunkt der großen Talfahrt als auch zur Kurszielbestimmung etwaiger Long-Setups geeignet. Mit den beiden Hochs vom August und September dieses Jahres wurde allem Anschein nach das Kursziel der ersten kleinen Range erreicht, während die zweite, etwas größere Range mich in Richtung 61.8er Retracement führen sollte. Doch auch bei diesen beiden Seitwärtsphasen konnte ich noch keinen Retest feststellen, weshalb die Korrekturgefahr allgegenwärtig bleibt. Ich werde mich deshalb nicht in eine Kursrichtung festbeißen.

EUR/USD aktuell: Aktionismus ist fehl am Platz

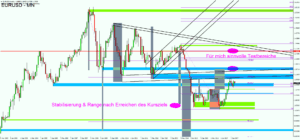

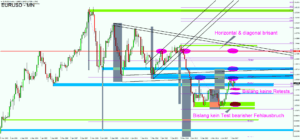

Während einer EZB-Fed-Draghi-Yellen-FOMC-Woche läuft man schnell Gefahr sich zu verzetteln. Viele schöne schnelle Kursbewegungen, eine Menge Chancen und man es wäre doch ein Frevel sich nicht zu engagieren. Ich sehe das ganz anders und deshalb folgt nun meine Einschätzung für den Wochenchart. Anschließend arbeite ich mich weiter vor.

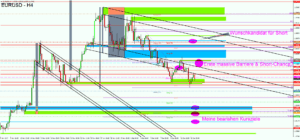

Ich kann zwei Punkte festlegen, an dem wichtige Impulse der EUR/USD-Rallye geliefert wurden. Zum einen der Retest des Fehlausbruchs unter die große Range im Februar und der Ausbruch über den horizontalen Widerstand bei rund 1.07800 sowie das 61.8er Fibonacci Expansion Level im April dieses Jahres. Im Rahmen des zuletzt genannten Ausbruchs kann ich noch keinen Retest feststellen. Wie der Zufall so will befindet sich knapp darunter das 89er Fibonacci Retracement der gesamten Rallye, ein Gap Close-Bereich und der mögliche Retest-Bereich aus dem Monatschart. Insgesamt fügen sich die einzelnen Retracements sehr gut ins Gesamtbild.

Hinzu kommt die momentane Schwäche respektive das Scheitern am 289/300.0er Expansion Level. Das aktuelle Chaos rund um das 23.6er Retracement respektive rund 1.17600 scheint kein Zufall zu sein, denn das sekundäre Kursziel der ehemaligen Range befindet sich hier. Das bisherige Jahreshoch wird höchstwahrscheinlich noch einmal eine tragende Rolle spielen. Als Oberseite einer Wochenbasierten Range, als Jahreshoch an sich oder als 89er Retracement der letzten kleinen Talfahrt. Auch im Tageschart werde ich dieses Level gleich wiedersehen. Nachdem die 50er Retracements und das 61.8er Retracement nicht überwunden werden konnten, gehe ich von einer Korrektur aus, die sich im Tages- und vor allem im H4-Chart durchaus traden lassen könnte.

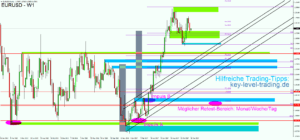

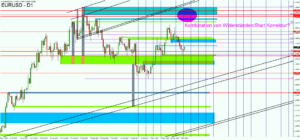

EUR/USD Analyse Tageschart: Der Kreis

Im Tageschart bleibe ich weiterhin bei meiner Einschätzung, dass sich der Kurs momentan im charttechnischen Niemandsland befindet. Besonders wichtig erscheint mir ein Test der oberen Begrenzung bei rund 1.19773 und 1.20345 sowie ca. 1.20650.

Hier lassen sich das 89er Retracement, das beschriebene erste Kursziel aus dem Monatschart, das bisherige Jahreshoch und ein Gap Close-Bereich verbinden. Scheitern die Bullen an diesem Punkt, ergibt sich für mich, im Kontext eines nach meiner Definition nachhaltigen bearishen Ausbruchs aus der Daily-Range, eine extrem attraktive Positionierungsmöglichkeit und eine mittel- bis langfristiges Short-Engagement. Der positive Short-Swap würde das Setup abrunden.

Meine aktuellen Engagements

Mit meinem Forex Signal Service erfolgte jüngst eine Long-Positionierung, mit Ziel Oberseite Daily-Range. Das ist aktuell vielleicht etwas ambitioniert, aber man kann sich absichern. Vor allem das erwähnte Scheitern an den Fibo Retracements im Wochen- und Tageschart sowie die jüngsten bearishen Ausbrüche im H4-Chart, könnten weitere Korrekturen nach sich ziehen.

Mehr Infos zum Forex Signal Service hier:

https://www.forexhome.de/handelssignale-forex-signaldienst-abonnieren/

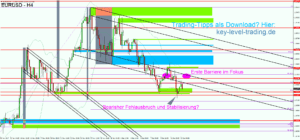

Zwei Kursbereiche rücken in den Fokus. Zum einen die Unterseite der zuletzt verlassenen vermeintlichen Range bei ca. 1.18460, was einem ehemaligen Widerstand im Tageschart und dem 55er Retracement der letzten Talfahrt entspricht. Zum anderen das 61.8er Retracement, was sich mit dem zuletzt durchbrochenen Support verbinden lässt, der noch nicht getestet wurde. Die möglichen ersten Ziele solch einer evtl. folgenden Korrektur habe ich für mich bereits definiert und im Screenshot visualisiert.

Dazu der Autor im Video:

Kommentare lesen und schreiben, hier klicken