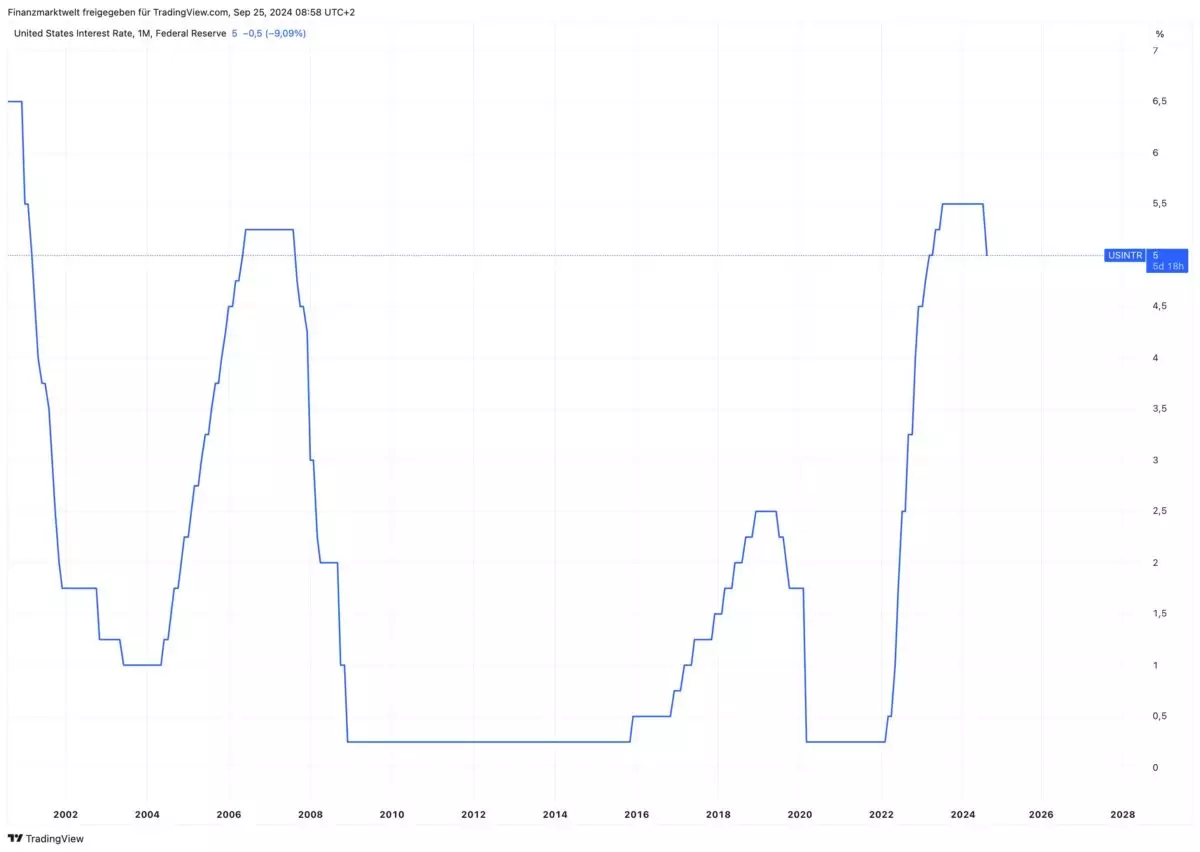

Letzte Woche hat die Federal Reserve (Fed) die Zinsen um 0,50 Prozentpunkte gesenkt auf eine Spanne von 4,75 % bis 5,00 %. Gestrige Daten wie das sehr schwache US-Verbrauchervertrauen unterstützen das Szenario, dass die Fed bei ihrer nächsten Entscheidung im November erneut die Zinsen senken wird. Das CME Fed Watch Tool zeigt aktuell eine 56,7 % Wahrscheinlichkeit an, dass die Zinsen sogar erneut um 0,50 Prozentpunkte gesenkt werden. Vor einer Woche waren es noch 37 % Wahrscheinlichkeit. Aber noch mehr Marktindikatoren sprechen für eine weiter starke Zinssenkung im November. (im Chart sehen wir den Verlauf der Fed-Zinsen seit dem Jahr 2001).

Weitere Indizien für erneut kräftig sinkende Fed-Zinsen

Die Debatte über das Ausmaß der erwarteten Zinssenkung der Fed im November verschärft sich, wobei Händler ihre Wetten auf Futures erhöhen, die auf den Kurs der Zentralbank ausgerichtet sind. Nach den Daten zum US-Verbrauchervertrauen vom Dienstag, die schwächer als erwartet ausfielen, tendieren die Anleger für die Fed-Entscheidung am 7. November laut Bloomberg eher zu einer zweiten Lockerung in Folge um einen halben Prozentpunkt. Das Ergebnis ist, dass es im Swap-Markt im Wesentlichen zu einem Münzwurf zwischen einer weiteren übergroßen Senkung und einer eher standardmäßigen Senkung um einen Viertelpunkt kommt.

Swap-Händler rechnen nun mit einer Senkung von insgesamt etwa drei Viertel eines Punktes bei den verbleibenden zwei Fed-Entscheidungen in diesem Jahr – wobei die zweite am 18. Dezember ansteht –, was eine Senkung um einen halben Punkt bei einer der Sitzungen impliziert. „Wir sind zunehmend in diesem 50-Basispunkte-Lager“, sagte Nathan Thooft, leitender Portfoliomanager bei Manulife Investment Management in Boston. “Obwohl wir unsere Haltung offiziell nicht geändert haben, was zwei Viertelpunkte in diesem Jahr bedeutet – also einen im November und einen im Dezember.“

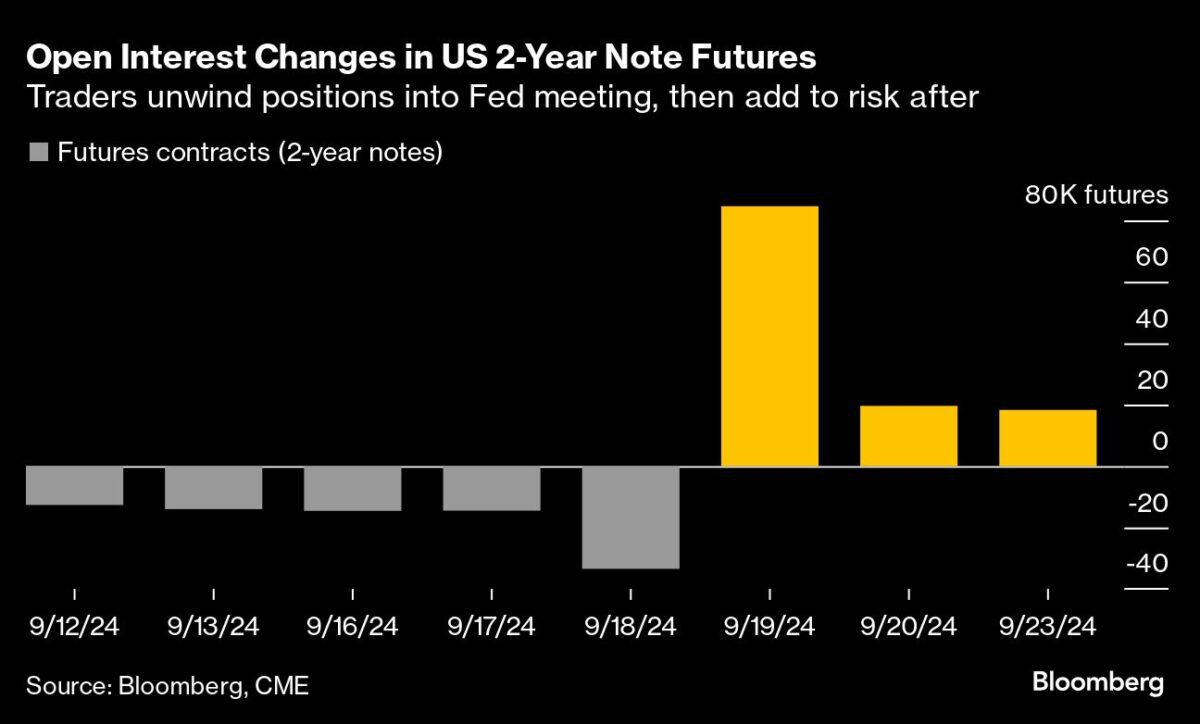

Die Zahlen zur Positionierung zeigen, dass sich der Zinsmarkt seit der Entscheidung der letzten Woche auf den 7. November vorbereitet. Das offene Interesse an zweijährigen Anleihen-Futures ist stark gestiegen. Die Anzahl der Positionen, die von Händlern in der Laufzeit gehalten werden, die eng mit dem erwarteten Kurs der Fed zusammenhängt, ist auf rund 4,4 Millionen Kontrakte für den Tenor Dezember 2024 gestiegen, den bisher höchsten Wert. Auch bei den Wetten auf Dezember-Futures, die an den Secured Overnight Financing Rate gekoppelt sind, ist ein deutlicher Anstieg zu verzeichnen.

Da jedoch verschiedene Entscheidungsträger der Fed für die November-Sitzung unterschiedliche Signale aussenden, zögern die Händler derzeit, sich stark auf eine Richtung festzulegen. Dies ist anders als im Vorfeld der Halbprozent-Senkung der Fed am 18. September, als Futures-Wetten diese Größenordnung einer Senkung begünstigten.

Am Dienstag sagte die Fed-Gouverneurin Michelle Bowman, die Zentralbank solle die Zinsen in einem „gemessenen“ Tempo senken, nachdem zwei andere Fed-Direktoren am Vortag die Wahrscheinlichkeit einer Senkung der Zinsen um einen halben Punkt heruntergespielt hatten. In der Zwischenzeit sagte Austan Goolsbee von der Chicago Fed, die Zinsen müssten „deutlich“ gesenkt werden.

Bei den Kassa-Staatsanleihen ist die Aufwärtsdynamik, die zur Fed-Sitzung in der vergangenen Woche führte, weiterhin intakt, wobei die Treasury-Kunden von JPMorgan ihre Netto-Long-Positionen in der Woche bis zum 23. September stabil hielten. Die Rendite der 10-jährigen Benchmark-Anleihe stieg im Berichtszeitraum um etwa ein Dutzend Basispunkte auf etwa 3,73 %, da der große Kurvensteiler-Handel am Anleihemarkt nach der Zinssenkung der Fed an Fahrt gewann.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken