Bild: skywalker_ll © Adobe Stock

Die Globalisierung macht auch vor den Finanzmärkten nicht halt – eine nie dagewesene Freiheit für Anleger ermöglicht es mehr denn je, aus zahllosen Möglichkeiten zu schöpfen und das eigene Portfolio mit Aktien oder Indexfonds aus der ganzen Welt zu füllen.

Gleichzeitig bedeutet es auch, dass sowohl Geldgeschäfte als auch wirtschaftliche Vorgänge auf breiter Ebene miteinander verwoben sind – selbst, wenn viele tausend Kilometer zwischen den jeweiligen Örtlichkeiten liegen.

Bedeutet also: Geschehnisse auf der ganzen Welt können sich andernorts auf finanzielle Aspekte auswirken. Das hat natürlich einen Einfluss auf die Sicherheit bei verschiedenen Anlageformen. Doch handelt es sich dabei eher um Vorteile oder überwiegen die Risiken?

Bewegungen auf dem weltweiten Finanzmarkt

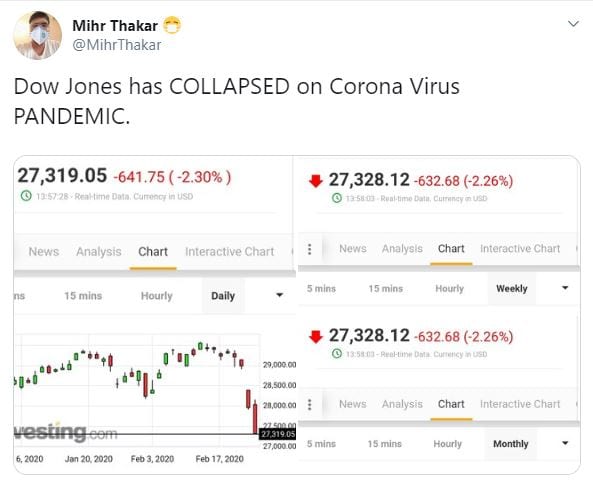

Kaum ein Aktienindex blieb unberührt: Zum internationalen Höhepunkt der globalen Gesundheitskrise durch SARS-CoV-2 in der ersten Märzhälfte 2020 zeigten Aktienkurse jeder Art gemeinsam in eine Richtung: Steil nach unten. Egal ob Software aus den USA, Fahrzeugtechnik aus Deutschland oder britische Getränkekonzerne – außer einigen Ausnahmen aus der Pharmaindustrie gerieten die meisten Kurse deutlich ins Straucheln.

Bild: MihrThakar @ Twitter (Screenshot als Beispiel zur Einbindung)

https://twitter.com/MihrThakar/status/1232379748589953026

Erstmals seit fast vier Jahren fiel der Dax unter die 9.000-Punkte-Marke – und das, obwohl hierzulande die Pandemie bis zu diesem Zeitpunkt sehr glimpflich verlaufen ist. Was eigentlich nichts mit dem Finanzmarkt in Deutschland zu tun hat, hat dennoch sehr große Spuren hinterlassen und Anleger bekommen die Konsequenzen direkt zu spüren.

Das ist nicht der einzige Vorfall dieser Art – immer wieder beeinflussen weltweite Geschehnisse den Aktienmarkt. Doch bedeutet das, dass durch die Globalisierung die Sicherheit für Anleger über die Maßen gefährdet ist?

Risikostreuung durch Globalisierung

Der Zugang zu Märkten und Finanzangeboten aus aller Welt hat direkten Einfluss auf Anleger: Sie haben weit mehr Optionen, als auf einem lokal begrenzten Markt. Im digitalen Zeitalter hat dies dazu geführt, dass täglich finanzielle Transaktionen über unvorstellbare Summen um die ganze Welt gehen.

Was früher noch kaum möglich war, ist nun also schon längst Realität: In Sekundenschnelle werden Wertpapiere rund um den Globus gehandelt – hochpräzise getaktet und unter Berücksichtigung unzähliger Analysen in Echtzeit.

Doch auch, wer nicht tief in solchen Trading-Geschäften steckt, profitiert vom globalen Finanzmarkt. Der Hauptvorteil ist die große Auswahl, die durch die Möglichkeit internationaler Ankäufe entsteht. Dadurch ist es möglich, das eigene Portfolio nochmals stärker zu diversifizieren um letztendlich die Risiken für weitreichende Verluste zu minimieren.

Die Streuung der geographischen Risiken führt dazu, dass lokale Geschehnisse nur einen möglichst geringen Teil eines Depots beeinflussen. Gezielte Investments in geographisch vollkommen voneinander unabhängigen Märkten und Ländern sollen entsprechend politische, wirtschaftliche oder mit Naturkatastrophen oder ähnlichen Vorfällen in Verbindung stehende Risiken minimieren.

Globale Krisen und das finanzielle Risiko

Doch die hohe internationale Verknüpfung führt natürlich auch zu internationalen Querverbindungen, die kaum mehr überschaubar sind. So kann ein plötzlich auftretendes Problem an einem Ort eine Krise auf der anderen Seite des Globus verursachen – als zuletzt 2007 viele Banken in den USA mit einer Blase kalkulierten, hatte dies letztendlich einen deutlich spürbaren Effekt auf den weltweiten Interbankenhandel.

Durch die erhöhte Globalität von Finanzmärkten steigt auch die Anfälligkeit für Spekulationsgeschäfte, was die Konsequenzen spürbar verstärkt und weiträumig verteilt, wenn die Blase schließlich platzt.

Dazu kommt, dass bei Finanzgeschäften entstehende Krisen noch längst nicht alles sind. In einer generell globalen Gesellschaft haben Geschehnisse aller Art das Potential, dank internationaler Zusammenhänge einen Effekt auf die gesamte Welt zu haben – nicht nur, aber eben auch in der Wirtschaft werden die Konsequenzen dann spürbar.

Da diese Risiken ein hohes Bedrohungspotential haben, sind sie ein wichtiges Thema in den Bestrebungen des Weltwirtschaftsformus (WEF). Seit 2004 steht bei den jährlichen Treffen in Davos ein Report über Entwicklungen globaler Risiken auf dem Programm, der sich mit den neuesten globalen Trends und Gefahren beschäftigt.

Zu den zehn Risiken mit dem größten Schadenspotential wurden im Bericht für das Jahr 2020 verschiedene Kategorien genannt – wobei Umweltaspekte deutlich überwiegen und vor gesellschaftlichen und technologischen Risiken an der Spitze stehen:

Politisches Handlungsversagen in Klimafragen, extreme Klima- und Wetterbedingungen

Massenvernichtungswaffen und Cyberattacken

Verlust einer hohen Biodiversität

Krisen rund um Trinkwasser

Zusammenbruch der Informations-Infrastruktur

Naturkatastrophen und menschgemachte Umweltkatastrophen

Hochgradig ansteckende Krankheiten

Diese Risiken haben laut Einschätzung des WEF das höchste Potential für die Entstehung globaler Krisen, die sich direkt auch auf die Weltwirtschaft auswirken werden. Insbesondere der Zustand unserer Umwelt macht den Autoren des Risikoberichts dieses Jahr große Sorgen – die fünf ersten Plätze auf der Liste der Risiken mit der höchsten Wahrscheinlichkeit, über die nächsten zehn Jahre weitreichende Folgen für die Weltwirtschaft auszulösen, fallen in diese Kategorie.

Doch nicht nur die Wahrscheinlichkeit, dass diese Risiken eintreten werden, macht sie so gefährlich für Anleger. Ein weiteres Problem ist, dass mit einer zunehmenden Digitalisierung und Globalisierung auch unsere Anfälligkeit für viele dieser Probleme steigt. Somit steigt auch das Risiko, dass einzelne Vorfälle das Potential haben, weltweite Veränderungen zu verursachen.

Gerade im Rahmen der Themen rund um die Cybersicherheit lässt sich dies sehr leicht aufzeigen. Unsere Abhängigkeit von digitalen Helfern wird immer und immer größer, die Bereitschaft, das Internet für alles Mögliche zu nutzen steigt konstant, die Relevanz von persönlichen und unternehmerischen Daten ist riesig – und die Entwicklung scheint mit dem Beginn des Zeitalters des „Internet of Things“ noch lange nicht vollendet zu sein.

Die Folgen einer umfassenden Cyberattacke sind entsprechend weit größer, da die globale Vernetzung uns auch anfälliger für solche Risiken macht – verglichen mit den vorhergesagten Problemen zu Y2K wäre ein digitaler Crash heutzutage verheerend.

Lösung: Invest in what you know?

Bild 3: Norman Chan © Adobe Stock

Risikostreuung ist natürlich trotz der Gefahr von undurchsichtigen globalen Wechselwirkungen weiterhin sehr wichtig. Doch es ist verständlich, wenn Anleger vor dem Hintergrund der kaum übersichtlichen Risiken, die selbst weit gestreute Depots flächendeckend beeinflussen können, ihre Sicherheit bedroht sehen.

Eine Möglichkeit ist daher, anstatt in großteilig spekulativ gehandelte Aktien internationaler Konzerne vermehrt auf Anlageformen mit lokalem Bezug zu setzen – sprich Investitionen und Wertanlagen, die man persönlich gut kennt und entsprechend als robust gegen Geschehnisse auf dem globalen Finanzmarkt einschätzen kann.

Firmenbeteiligungen in Branchen, bei denen persönliche Kenntnisse zur lokalen Marktentwicklung vorhanden sind, haben hier das Potential, hohe Sicherheit bei der richtigen Auswahl zu bieten. Das setzt natürlich etwas mehr Beschäftigung mit der Materie voraus – so gibt es beispielsweise einige steuerliche Aspekte zu beachten, wenn es um die Beteiligung an einer GmbH geht – doch ein kompaktes Startup mit einer zündenden Idee, die den Zeitgeist trifft, dürfte deutlich widerstandsfähiger gegen globale Risiken sein, als große Börsengehandelte Konzerne, deren Kurs beim Eintritt eines weltweiten Risikofalls unweigerlich absinken wird.

Letztendlich ist es in einer globalisierten Welt praktisch unmöglich, alle Risiken auszuschließen – große Zäsuren, die alle Märkte und somit auch Privatpersonen beeinflussen, können auf alle möglichen Anlageformen einwirken. Doch Resistenzen gegenüber Schwankungen am Aktienmarkt weisen Firmenbeteiligungen bei kleineren Unternehmen durchaus auf.

Steuerung durch Zentralbanken: Vor- oder Nachteil?

Auf Probleme, die durch die Globalität auf dem Finanzmarkt entstehen, haben Entscheidungsträger natürlich längst reagiert. Große regionale Differenzen, aber auch Reaktionen auf schwerwiegende Ereignisse werden von den jeweiligen Zentralbanken durch die verschiedenen Werkzeuge, die ihnen zur Verfügung stehen, ausgeglichen.

Natürlich kommt es auch mit Nebenwirkungen daher, wenn die Zentralbanken ihre Muskeln spielen lassen. Gleichzeitig haben die einzelnen, nationalen Zentralbanken nur einen regional eingeschränkten Einfluss – das bedeutet, dass bei wachsender Globalität die Entscheidungen einzelner Zentralbanken deutlich eingeschränkt ist. Die Abstimmung weltpolitischer Maßnahmen unter allen Zentralbanken wird entsprechend immer wichtiger.

Außerdem zeigt auch die Entwicklung der internationalen Indizes zu Beginn des Frühjahrs, dass sich einige Herausforderungen als zu groß erweisen könnten – wenn Dax, Dow Jones und Shanghai Composite gleichzeitig Punkte einbüßen, ist diese Aufgabe selbst für die mächtigen Zentralbanken zu groß. Das große, globale Marktrisiko, dem sich Anleger heutzutage gegenübersehen, bleibt also ein Problem, für das sie selbst individuelle Lösungsansätze finden müssen.

Kommentare lesen und schreiben, hier klicken