Von Claudio Kummerfeld

Der Druck auf die Fracking-Industrie in den USA wird immer größer. Kleinere Firmen gehen pleite, andere fusionieren, die Cash-Reserven schmelzen dahin. Diejenigen, die die ganze Fracking-Sause finanziert haben, bekommen es langsam mit der Angst zu tun. Ein Hedgefonds-Manager sagte wortwörtlich „Wenn die OPEC ihre Politik nicht ändert, gehen wir da raus“.

Gas-Fracking in Wyoming, USA.

Foto: Wikipedia / public domain

Fracking-Finanzierung am Ende?

Wie uns ein Hedgefonds-Manager aus Chicago berichtet, der namentlich nicht genannt werden wollte, reißt vielen Managern in seiner „Industrie“ langsam der Geduldsfaden. Sein Statement zur aktuellen Lage war „If OPEC isn´t changing it´s policy, we´ll get out of it“ (wenn die OPEC ihre Politik nicht ändert, gehen wir da raus). Damit bezog er sich auf das an diesem Freitag stattfindende Treffen der OPEC. Wenn sie auch weiterhin Rekordmengen an Öl auf den Markt schmeißt, wird der Ölpreis wohl nicht steigen, und die Fracking-Industrie produziert weiterhin defizitär. Der Ölpreis ist locker 10 Dollar zu tief (60 US-Dollar), als dass Fracking-Unternehmen in den USA überhaupt an der Gewinnzone kratzen könnten. Und dann kommt ja erst der große Knall: Viele kleine Fracking-Firmen haben sich das Geld für ihre Bohrungen extrem überteuert am Markt für Schrottanleihen (Junk Bonds) geliehen für teilweise 10% Zinsen p.a. Mehr als 15% des gesamten Junk Bond-Marktes in den USA steckt derzeit in Fracking-Firmen. Und wer kaufte voller Euphorie diese Anleihen noch vor einem Jahr, wo Öl doppelt so teuer war wie heute? Hedgefonds, Rentenfonds, Versicherungen, die alle ihre mageren 0%-Renditen bei Staatsanleihen aufbessern wollten. Jetzt schwitzen und zittern sie, weil sie sehen, dass ein Anleiheschuldner nach dem anderen wohl nicht mehr lange in der Lage sein wird, Zinsen (geschweige denn die Endtilgung) zurückzuzahlen, weil man durch den niedrigen Ölpreis nichts als Verluste erwirtschaftet.

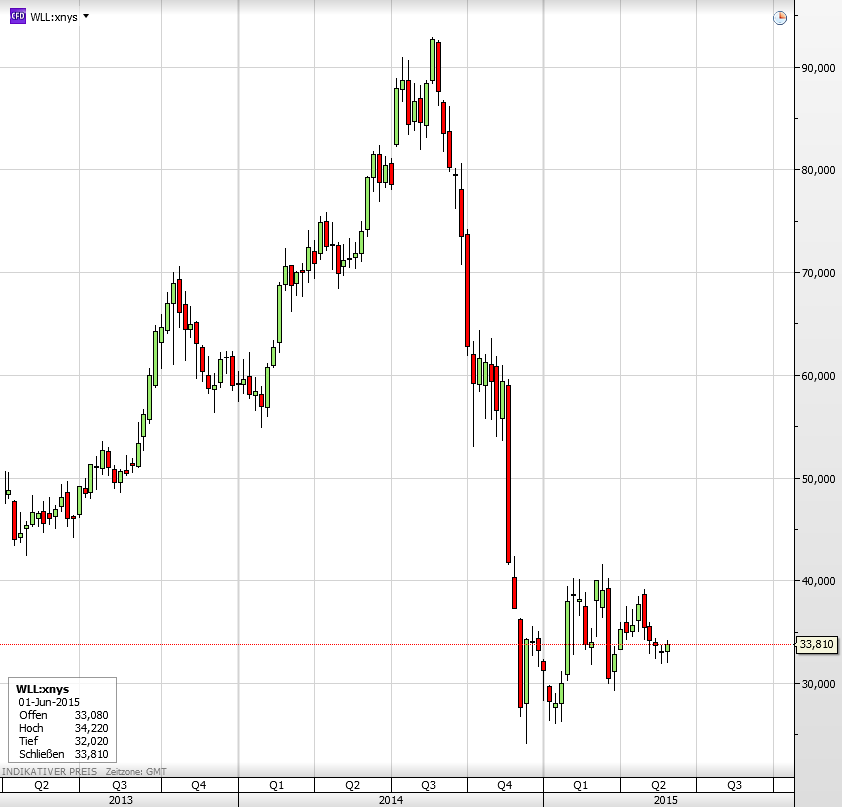

Der Kurs der Fracking-Unternehmens Whiting Petroleum im Abwärtstrudel mit dem Ölpreis.

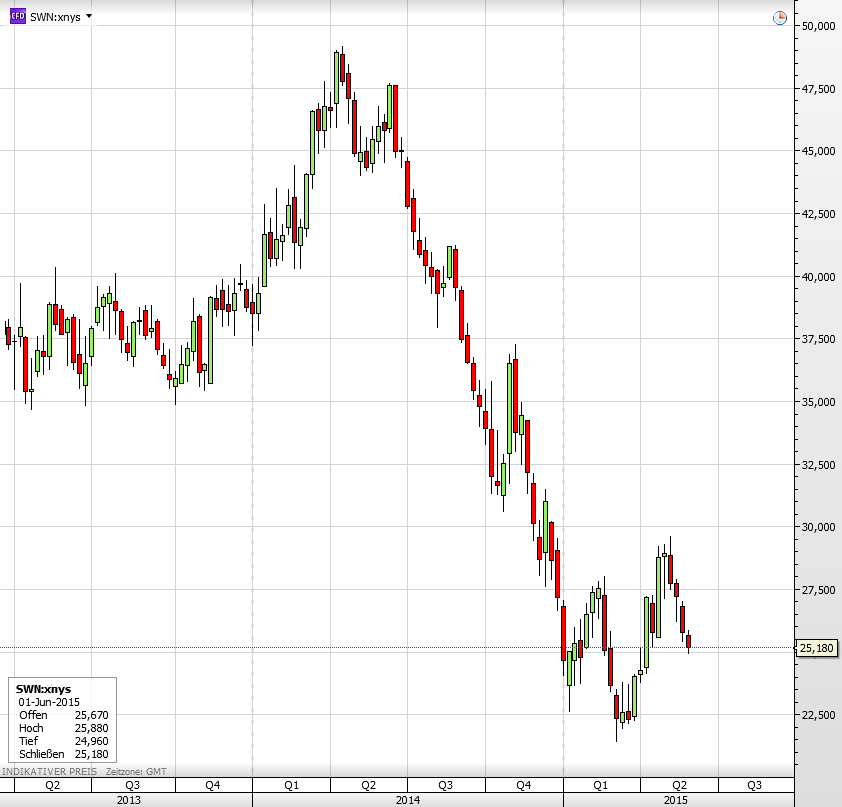

Southwestern Energy, einer der TOP 10 Ölförderer in den USA.

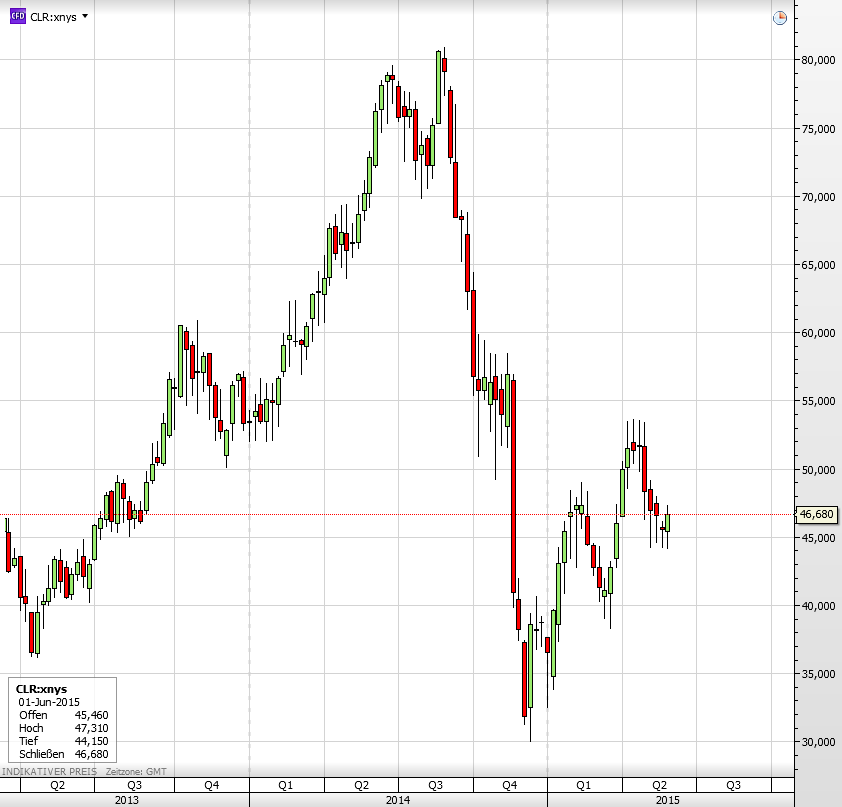

Auch die Aktie von Continental Resources, einem anderen Branchenriesen, wurde in die Tiefe gerissen.

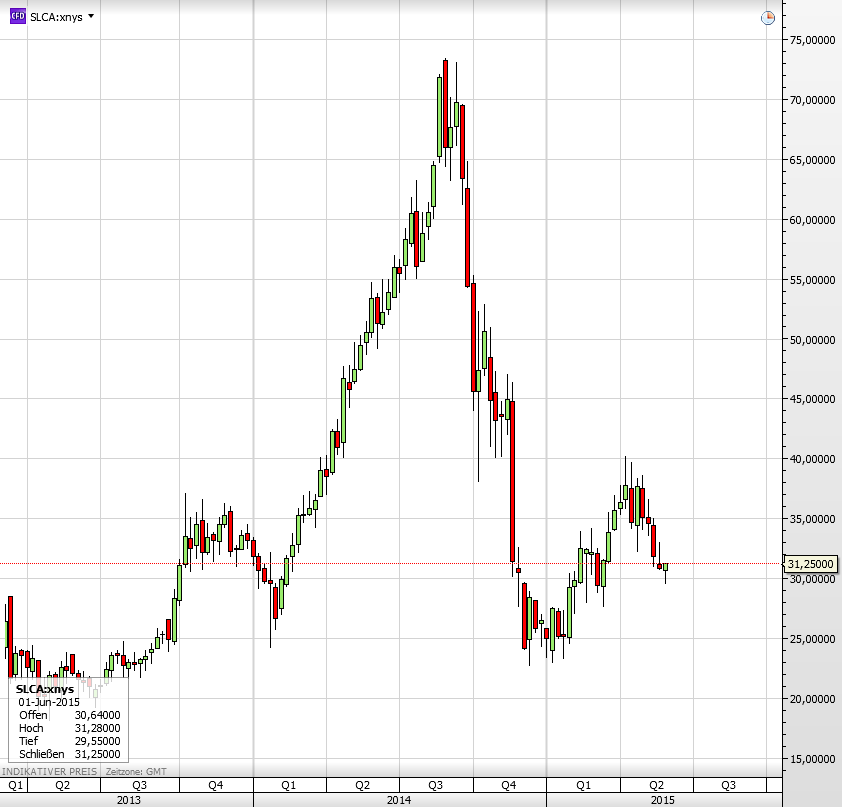

Ebenfalls im Abwärtsstrudel: Silica Holdings liefert u.a. Sand, der beim Fracking in den Boden gepumpt wird.

Hedgefonds

Hedgefonds reden ungern oder eher gar nicht über Probleme. Einer der ganz wenigen, oder fast der einzige Hedgefonds-Manager, der sich öffentlich zur Fracking-Problematik äußert, ist David Einhorn. Seine massive Kritik an der Branche Anfang Mai ging um die Welt. Er geißelte die Geldzuflüsse von Hedgefonds Richtung Fracking-Industrie als schlechtes Investment. Die Firmen würden Geld verbrennen und keine Gewinne erwirtschaften.

Rettungsanker „Effizienzsteigerung“ ?

In den letzten Wochen war es ganz deutlich zu sehen, vor allem an den „rig counts“, der Anzahl der aktiv in den USA betriebenen Öl-Bohrlöcher. Die Zahl fiel und fiel, Woche für Woche. Trotzdem stieg die Öl-Produktionsmenge weiter an bzw. blieb auf einem sehr hohen Niveau. Grund hierfür ist eine große Effizienzoffensive der Fracking-Industrie. Wenn man als Fracking-Unternehmen Produktionskosten von 70 US-Dollar pro barrel hat, ist Effizienz nicht ganz so wichtig, wenn der Ölpreis über 100 Dollar liegt. Ist er aber bei 60 Dollar und man macht bei jedem geförderten barrel 10 Dollar Verlust, muss man sich umschauen. Produktionsabläufe und Technik wurden gerade in den letzten Monaten immer weiter verbessert, so dass Experten davon sprechen, das die kapitalstarken Fracking-Firmen inzwischen in der Lage sind ca. 10 Dollar günstiger zu produzieren – das wären grob geschätzt 60 Dollar, also genau das aktuelle Preisniveau der amerikanischen Öl-Sorte WTI. Aber zu welchem Preis ein einzelner Produzent fördert, hängt einerseits von seiner Kapitalstärke und Professionalität ab, anderseits aber auch von der Höhe seiner Finanzierungskosten (Junk Bonds?), und vor allem davon, wie ergiebig und groß das Feld ist, in dem er das Erdreich auffrackt.

Marktbereinigung

In der ganzen Branche findet bereits eine große Marktbereinigung statt. Der Ausrüstungs-Gigant Halliburton kaufte seinen Konkurrenten Baker Hughes um durch Synergien Geld zu sparen.

Whiting Petroleum, der größte Produzent im Bakken-Ölfeld in North Dakota, hatte im März vergeblich versucht für sich selbst einen Käufer zu finden – wohl kaum weil die Lage so rosig aussieht. Derzeit macht die Firma nach außen auf „Eitel Sonnenschein“, wenn man sich die Unternehmensberichte anschaut. Die Verschuldungsrate der Firma steigt aber kontinuierlich, wie das „Debt-to-capital ratio“ der Firma zeigt. Lag es 2010 noch bei 24%, waren es 2014 schon 50%. Da niemand genau weiß, wie hoch die Effizienzsteigerung z.B. bei Whiting ist, schwanken die Prognosen für den Jahresgewinn/Verlust der Firma in 2015 erheblich. Die optimistischsten Analysten erwarten einen Gewinn von 0,41 Dollar pro Aktie, die Pessimisten einen Verlust von bis zu 1,30 Dollar.

Kann man seine Kredite bzw. Zinsen nicht ordnungsgemäß zurückzahlen, wird mit den Gläubigern verhandelt, wie geschehen bei der texanischen Fracking-Firma „Sabine Oil„. Letztendlich gaben sie der Firma mehr Zeit sich zu „restrukturieren“. Hier scheint man erkannt zu haben, dass es keinen Sinn macht draufzuhauen und auf die Zahlung der Zinsraten zu bestehen. Was nützt dem Anleihegläubiger eine bankrotte Firma, die die Anleihe dann gar nicht mehr zurückzahlt? Dann lieber an der langen Leine Luft zum Atmen geben… (ist hier eine Parallele zum Thema Griechenland erkennbar?).

Bei der Firma „American Eagle Energy“ half gar nichts mehr. Anfang Mai meldete man Bankrott an und versucht jetzt sich wohl über das US-Insolvenzrecht von einem Teil der Schulden zu befreien: „American Eagle will continue to operate the business as debtors-in-possession under the jurisdiction of the Bankruptcy Court. American Eagle has filed a series of motions with the Bankruptcy Court requesting authority to continue normal operations, including requesting Bankruptcy Court authority to continue paying employee wages and salaries and providing employee benefits without interruption.“

Nicht nur der Ölpreis, sondern auch das Schicksal dutzender Fracking-Firmen (mal ganz abgesehen vom Umweltschutz) und zehntausende Arbeitsplätze in den USA hängen davon ab, was die Öl-Multis aus Saudi-Arabien, Kuwait und Katar am Freitag bei ihrer OPEC-Tagung zu sagen haben. Eine Strategie-Änderung in Richtung „Drosselung der Fördermenge“ ist wenig wahrscheinlich. Aber lassen wir uns überraschen.

–

–

–

Kommentare lesen und schreiben, hier klicken