Jetzt geht’s los. Trumps Handelskrieg, der Irankonflikt, Sanktionen gegen Russland… Verheerende Konjunkturaussichten, schwache Inflation und eine drohende Rezession sorgen für Panik unter den Währungshütern. EZB-Chef Draghi droht mit einer Ausweitung seiner verheerenden Notenbankpolitik und bringt damit nicht nur US-Präsident Donald Trump zum Glühen. Kurzum jetzt kommt der Währungskrieg. Die Zinsen werden weiter sinken, es wird noch mehr Geld gedruckt und es werden noch mehr Anleihen von faktisch bankrotten Staaten und Unternehmen gekauft.

EZB-Chef Draghi verlautbarte: “Sollte sich der Wirtschaftsausblick nicht bessern sei eine zusätzliche Zinslockerung notwendig”. Sollte sich der Ausblick nicht verbessern und die Inflation im Euroraum nicht anziehen, werde laut EZB-Boss Draghi eine zusätzliche Lockerung der Geldpolitik erforderlich sein.

Warum soll sich der Wirtschaftsausblick verbessern?

Die Bestsellerautoren Marc Friedrich und Matthias Weik.

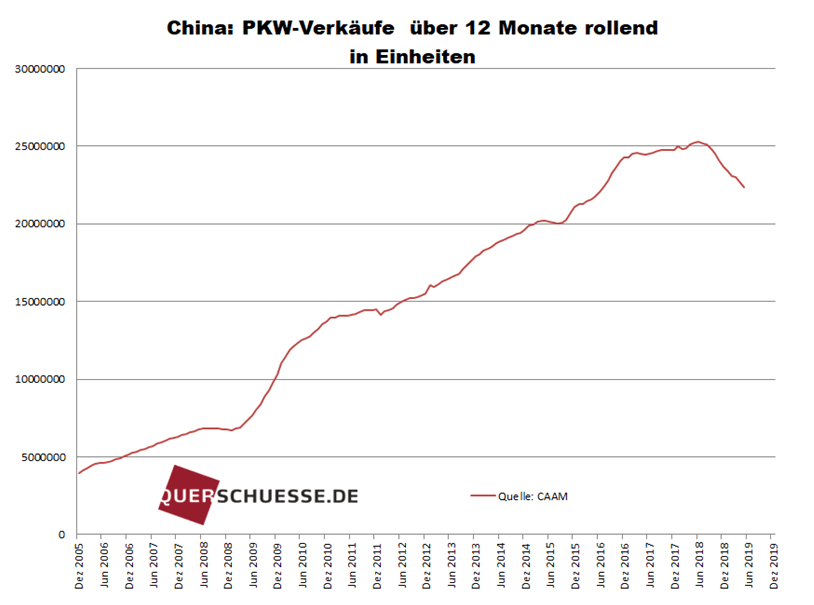

Alle Anzeichen stehen auf Rezession, insbesondere beim Exportweltmeister und Stütze der Eurozone – Deutschland. Bei Deutschlands Schlüsselindustrie – der Automobilbranche – brennt die Hütte. Insbesondere im Gigamarkt China sieht es zappenduster aus. Die PKW-Verkaufszahlen in China sanken laut China Association of Automobile Manufacturers im Mai abermals um 17,37% im Vergleich zum Vorjahresmonat. Für die ersten fünf Monate 2019 ist ein Verlust von 15,17% zu verzeichnen. Die gesamten Fahrzeugverkäufe (PKW, Busse und LKW) sind in China, im Mai 2019 um 16,40% zum Vorjahresmonat gesunken.

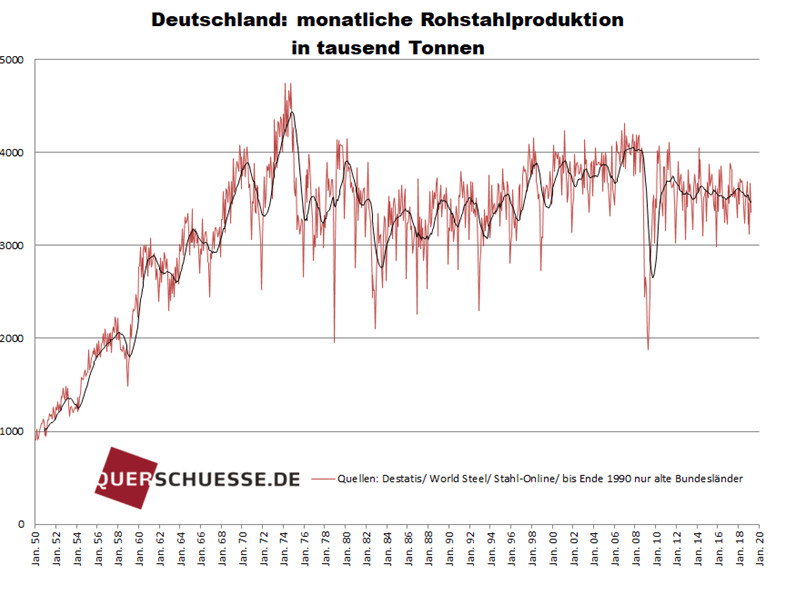

Im April 2019 ist die Rohstahlproduktion in den deutschen Hüttenwerken um 8,7% zum Vorjahresmonat gesunken. In den ersten vier Monaten 2019 sank der Output um 4,9% zum Vorjahreszeitraum. Bereits im Jahr 2018 sank der Output um 2,2%. Es ist lediglich eine Frage der Zeit, bis die Rezession in Deutschland und in den Euroländern voll einschlägt. Und genau dann wird ein panischer Mario Draghi konkret in Aktion treten.

Ein weiteres Indiz für eine Rezession sind die Aluminium Bestellungen diese sind so schwach wie seit 2009 nicht mehr!

Mario Draghi: „Wir sind bereit, alle Instrumente zu nutzen, die notwendig sind.“

Die Europäische Zentralbank (EZB) hat bereits Anleihen im Volumen von rund 2,6 Billionen Euro. Dennoch kündigte der EZB-Chef Mario Draghi an, seine vollkommen irrsinnige Geldpolitik noch weiter voranzutreiben. Früher verkündetet er die Devise: whatever it takes. Heute: „Ein zusätzlicher Stimulus ist nötig“ und noch besorgniserregender: „Wir sind bereit, alle Instrumente zu nutzen, die notwendig sind.“ Diese aussagen sollten und spätestens jetzt uns alle auf die Barrikaden treiben, denn wir werden für die zum Scheitern verurteilte Notenbankpolitik einen immer höheren Preis bezahlen. Wir erwarten nach den Äußerungen Draghis, dass die EZB bereits schon auf ihrer nächsten Sitzung am 25. Juli eine Senkung des Einlagezinses von mindestens minus 0,4 Prozent beschließt.

Euro verliert gegenüber dem US-Dollar

US-Präsident Trump wird eine Abwertung des Euros, welche Importe aus der Eurozone in die USA gewiss nicht teilnahmslos hinnehmen. Trump schrieb auf dem Kurznachrichtendienst Twitter: Mario Draghi hat gerade angekündigt, dass weitere Stimuli kommen könnten, was den Euro gegenüber dem Dollar sofort fallen ließ»,. Dies mache es «ihnen» zu Unrecht leichter, gegen die USA im Wettbewerb anzutreten. Sollte Draghi tatsächlich seine Drohungen wahr machen werden wir auf die Konsequenzen aus den USA in Form von drastischen Zöllen gewiss nicht lange warten müssen.

Noch billigeres Geld für faktisch bankrotte Staaten – Draghi zerstört den Bondsmarkt!

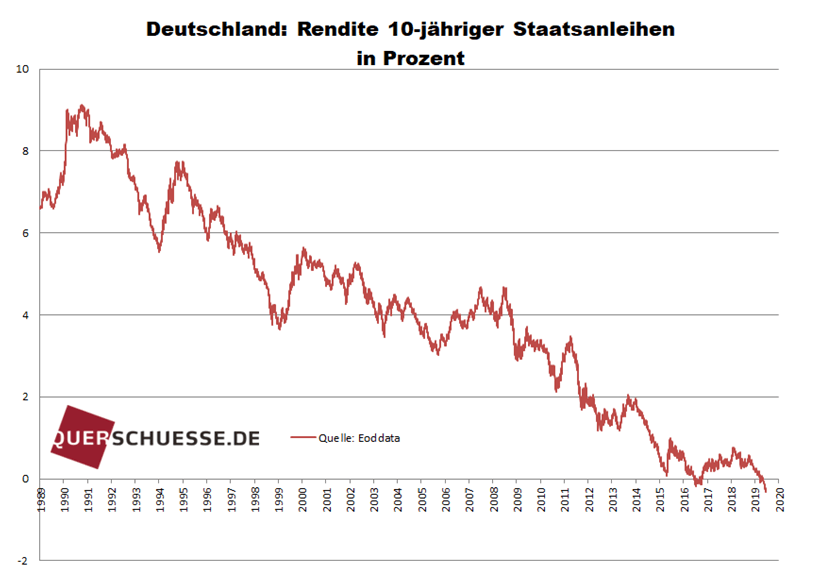

Nach Draghis Ansage verzeichnete der Handel mit europäischen Staatsanleihen einen Einbruch der Zinsen. Selbst die Renditen für zehnjährige Staatsanleihen aus Frankreich und Österreich rutschten erstmals in den negativen Bereich. Betrachtet man die verheerenden volkswirtschaftlichen Eckdaten Frankreichs, dann wird auch dem Letzten der Irrsinn bewußt. In Deutschland sind die zehnjährigen Bundesanleihen noch tiefer in die Negativzone gerauscht und erreichten ein Rekordtief bei minus 0,33 Prozent.

Selbst der Marktzins für Griechenanleihen fiel um 0,22 Punkte auf 2,47 Prozent. Zehnjährige Italien-Anleihen fielen um 0,21 Punkte auf 2,09 Prozent. Faktisch bankrotte Länder wie Italien und Griechenland können sich also trotz Rekordverschuldung, hoher Arbeitslosenquoten und einer Industrieproduktion auf dem Niveau von vor 20 oder 30 Jahren günstiger verschulden als je zuvor. Offensichtlich lautet heute das Motto, je schlechter die Bonität, desto niedriger der Zinssatz.

Droge billiges Geld

Draghi wird alles versuchen, um eine Rezession zu unterbinden. Dies wird ihm jedoch nicht gelingen. Es ist lediglich eine Frage der Zeit ist, bis unser auf Pump und kontinuierlichem Wachstum basierendes Wirtschafts- und Finanzsystem uns mit einem Riesenknall um die Ohren fliegt. Staaten, viele Unternehmen und Privatpersonen sind bereits bis zur Halskrause verschuldet. Die Welt ist süchtig nach der Droge billigem Geld. Diese Droge wird es in Kürze in gigantischen Mengen geben. Fakt ist: mit Gelddrucken lässt sich niemals eine Krise nachhaltig lösen!

Planwirtschaft der Notenbanken

Mit der kommenden Rezession werden die Notenbanken global zukünftig in noch größerem Stil als in der Vergangenheit die Geldschleusen öffnen und die Zinsen weiter senken. Die EZB wird noch drastischer in die Märkte eingreifen und Zombieunternehmen wie beispielsweise die italienischen Banken weiterhin am Leben erhalten. Die Zinsen werden weiter sinken und die Notenbankbilanzen werden in gigantischem, uns bis dato unbekannten Stil aufgebläht werden, um den Schein einer funktionierenden Finanzwelt weiter aufrecht zu erhalten. Die Planwirtschaft der Notenbanken wird in Kürze noch absurdere Ausmaße annehmen. Planwirtschaft hat noch niemals in der Vergangenheit funktioniert, und sie wird auch in Zukunft nicht funktionieren.

Folgen für uns Bürger?

Die Immobilienblase wird noch gigantischer und Wohnen noch mehr zum Luxusgut. Noch mehr Menschen werden mit Geld, dass sie nicht haben Immobilien erwerben, welche sie sich nicht leisten können. Banken und Versicherungen werden weiter unter dem Notenbankexperiment leiden und schlussendlich wir Sparer. Wir alle werden durch die Niedrigzinsphase weiter enteignet und sind Opfer dieses Ausnahmezustands. Altersvorsorge noch schwieriger. Immer mehr Menschen werden im Alter zu wenig zum Leben zu haben. Die Altersarmut wird weiter wachsen. Junge Menschen können heute nicht mehr adäquat für das Alter vorsorgen. Altersarmut ist vorprogrammiert! Lebens- und Rentenversicherungen, Bausparverträge und Riesterrenten erwirtschaften nicht mehr die versprochenen Erträge. Wenn überhaupt, werden diese zumeist von den Gebühren wegfressen. Die Garantiezinsen werden weiter sinken und immer mehr Finanzinstitute werden Filialen schließen und schlussendlich von der Bildfläche verschwinden.

Was tun?

Nie war es wichtiger sein Vermögen zu streuen und Gegengewichte gegen dieses Notenbankexperiment zu implementieren. Man sollte in durch die Natur limitierte Sachwerte investieren. Etliche unserer Empfehlungen sind schon angesprungen und werden neue Rekordstände erreichen, um so länger das Spiel der Zentralbanken geht: Gold, Silber, Platin, Cash, Diamanten, Unternehmensbeteiligungen, Wald und Land aber auch exotische Beimischungen wie Whisky, Uhren und Bitcoin .

Notenbaken kaufen Zeit und lösen keine Probleme

Das Einzige was die Notenbanken mit ihrer Politik erreichen werden, ist sich abermals teuer Zeit zu erkaufen und den Crash abermals in die Zukunft zu verschieben. Denn eines werden sie nicht — das Problem lösen! Nein, lediglich die Fallhöhe wird weiter nach oben justiert und der Aufprall damit noch härter. Fakt ist: Keine Krise wurde jemals und wird auch in Zukunft jemals mit Gelddrucken gelöst. Auch wenn immer mehr Ökonomen der „Modern Money Theorie“ (MMT) anhängen. Das einzige, was momentan von den Notenbanken betrieben wird, ist volkswirtschaftliche Schadensmaximierung. Den Preis dafür werden wir Bürger bezahlen. Es ist an der Zeit dem Wahnsinn ein Ende zu setzen.

Die beiden Ökonomen, Querdenker, Redner und Honorarberater Matthias Weik und Marc Friedrich schrieben gemeinsam die vier Bestseller “Der größte Raubzug der Geschichte – warum die Fleißigen immer ärmer und die Reichen immer reicher werden“,

„Der Crash ist die Lösung – Warum der finale Kollaps kommt und wie Sie Ihr Vermögen retten“,

„Kapitalfehler – Wie unser Wohlstand vernichtet wird und warum wir ein neues Wirtschaftsdenken brauchen“

und „Sonst knallt´s!: Warum wir Wirtschaft und Politik radikal neu denken müssen“.

Weitere Informationen über die Autoren finden Sie unter:

www.friedrich-weik.de

https://www.youtube.com/friedrichweik

https://twitter.com/FRIEDRICH_WEIK

https://www.instagram.com/friedrich_weik/

https://www.facebook.com/friedrichundweik/

Kommentare lesen und schreiben, hier klicken

Schreibe eigentlich nie Kommentare aber dieser Artikel muss gelobt werden.

Alles richtig, bei den Investitionen hat es noch Luft nach oben.Wenn es richtig knallt können sie Uhren ,Bitcoin u.Whisky vergessen. Ein Immobilie auf dem Land, die jetzt nicht gefragt ist wäre zum Grundbedürfnis

Wohnen die beste Anlage.Der Modetrend Stadtflucht könnte bei grosser Arbeitslosigkeit umkehren.

Bei einem richtigen Knaller wären die wichtigsten Grundbedürfnisse Wohnen u.Ernährung auf dem Lande besser zu befriedigen.

Grundstück ist im Visier des Finanzamts und des Staates. Dort kann er sie im Notfall fassen, denn Vermögen verpflichtet.

Thorsten Schäfer Gümpel hat schon 2008 eine Zwangsanleihe von allen gefordert, die mehr als 750.000€ besitzen. Da ist ein Grundstück schnell dabei, zumindest in Bayern oder Würtemberg. Es muß ja nur ein Verkehrswert sein, ob man das Geld dann auch wirklich für das Grundstück bekommt, ist eine ganz andere Frage und dem Staat egal.

https://www.faz.net/aktuell/politik/inland/schaefer-guembels-vorschlag-reiche-sollen-dem-staat-geld-leihen-zwangsweise-1740491.html

Und mal wieder von einem Luxuslinken:

https://www.bild.de/politik/inland/politik-inland/200-000-euro-jahresgehalt-spitzenjob-als-belohnung-fuer-wahlverlierer-60761526.bild.html

Die Notenbanken werden den Gaul solange reiten, bis er tot umfällt. Und je schwächer er wird, umso mehr geben sie ihm die Sporen.

Ich würde in Kalaschnikows investieren. Die werden dann weggehen wie warme Semmeln :-)

Dem ist nichts mehr hinzuzufügen – Chapeau die Herren!

Den Währungskrieg gibt es übrigens schon lange u. der ist zwischenzeitlich zu einem Nullsummenspiel geworden, da jedes Land nach gewissen Veränderungen gegensteuert. Grössere Bewegungen gibt es nur noch in Spezialsituationen wie Türkei, Brexit u.s.w.

Ist halt ein Nebenprodukt der Globalisierung, unter dem Strich entwertet der Staat die kleinen Vermögen,

während die DICKFISCHE die Situation ausnützen können.Ist das auch MMT ( moderne Geldpolitik) ?

In der alten Geldpolitik hatten gute Länder starke Währungen.Das Zeitalter der Umverteilung wird dann enden ,wenn es nur noch Schulden zu verteilen gibt.Was zur Zeit nur Wenige auf dem Radar haben, sind die sozialen Unruhen, die dieser Entwicklung folgen werden.