Ein Beitrag von Thorsten Polleit

Hinweis: der Beitrag von Thorsten Polleit erschien zuerst beim Ludwig von Mises Institut Deutschland (https://www.misesde.org/?p=22064), der führenden Seite der „Österreichischen Schule“, die das Monopol der Zentralbanken auf die Geldhschöpfung ablehnt.

Man kennt ihn aus der griechischen Mythologie: den Riesen Prokrustes, den Unhold und Wegelagerer, Sohn des Meeresgottes Poseidon. Prokrustes bot Vorbeireisenden ein Bett an, und wenn sie sich freiwillig nicht hineinlegen wollten, zwang er sie hinein in das „Prokrustes-Bett“. Waren die Reisenden zu lang für die Liegestätte, hackte er ihnen die Gliedmaßen ab, bis sie hineinpassten; waren sie zu kurz für das Bett, streckte er sie auf seinem Amboss solange, bis sie die richtige Größe hatten. Prokrustes machte also passend, was nicht passend war. Der Euro ist gewissermaßen so etwas wie ein Prokrustes-Bett.

Viele Länder liegen derzeit im Euro-Prokrustes-Bett, haben sich anfänglich mit großer Euphorie freiwillig hineingelegt, mussten nicht einmal dazu gezwungen werden. Nachdem das anfängliche Hochgefühl verflogen ist, zeigt sich, dass einige Teilnehmerländer nicht den Anforderungen, die die Teilnahme am Euroraum auferlegt, genügen können oder genügen wollen. Daran sind nicht zuletzt die Folgen des geplatzten „Euro-Booms“ schuld. Sie haben vor allem den Südländern schwere Kapitalverluste beschert. Unternehmen haben ihre Wettbewerbsfähigkeit eingebüßt. Die Arbeitslosigkeit ist gestiegen. Das Wachstum ist geschwächt. Vorbei ist vielerorts der Traum von der wohlstandsbringenden Kraft der Einheitswährung.

Bemühungen zu reformieren, wachstumsförderliche Strukturen zu schaffen – durch Steuersenkungen, Deregulierung und Staatsverkleinerung –, sind zumeist nicht zu erkennen. Das Gegenteil ist eher der Fall. Man setzt allenthalben auf staatliche Lenkungswirtschaft, in der die Staaten zusehends darüber bestimmen, was wann wie und wo zu produzieren ist. Das ist kein Zufall, es kann nicht überraschen. Denn der Euro folgt einer Eigenlogik: Er kann und wird nur Bestand haben, wenn die freie Marktwirtschaft (beziehungsweise das, was noch von ihr noch übrig ist) immer weiter, Stück für Stück zurückgedrängt wird.

Denn nur so lassen sich die politisch störenden wirtschaftlichen Leistungsunterschiede, die zwischen den einzelnen Ländern bestehen, einebnen, und zwar indem die wirtschaftlich noch relativ starken Länder geschwächt werden relativ zu den wirtschaftlich weniger leistungsfähigen Ländern. Dieser Prozess ist in vollem Gange und zeigt sich in vielen Facetten. Beispiel 1: Der „Target-2-Saldo“ der Deutschen Bundesbank beläuft sich mittlerweile auf 935 Mrd. Euro; Luxemburg, die Niederlande, Irland und Finnland weisen ebenfalls beträchtliche positive Target-2-Salden gegenüber dem Eurosystem beziehungsweise den Euro-Ländern mit negativen Target-2-Salden aus.

Die Target-2-Salden bezeugen, dass die Europäische Zentralbank (EZB) strauchelnden Banken in zum Beispiel Italien, Spanien und Portugal neue Euro zur Verfügung stellt. Auf diese Weise werden die Geldhäuser „gerettet“ und damit auch die Einlagen ihrer Kunden. Zu bezahlen haben das die Bürger in allen anderen Euro-Teilnehmerländern, weil durch das Geldmengenvermehren die Güterpreise höher ausfallen (im Vergleich zu einer Situation, in der die Geldmenge nicht ausgeweitet worden wäre). Ihnen wird Wohlstand vorenthalten beziehungsweise ihr Wohlstand wird, dort wo die Güterpreise steigen, herabgesetzt.

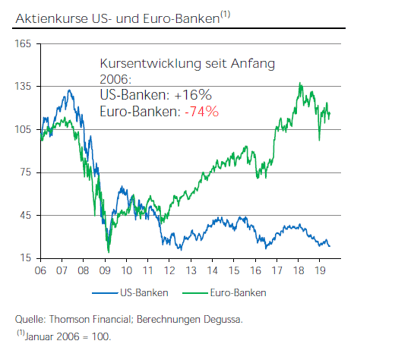

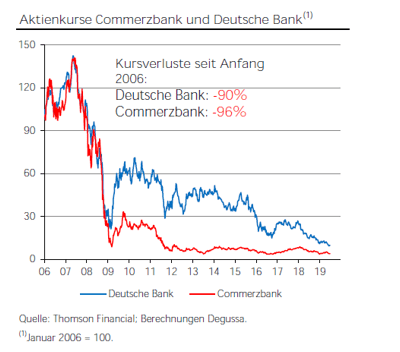

Beispiel 2: Damit das Euro-Bankensystem vor Zahlungsausfällen bewahrt wird, soll eine Euroraum-einheitliche Einlagensicherung aus der Taufe gehoben werden. Das wird dazu führen, dass bestehende Unterschiede zwischen den Kreditqualitäten relativ schlechter Banken und vergleichsweise besseren Banken eingeebnet werden. Die staatlich vorangetriebene einheitliche Einlagensicherung schaltet so den Systemwettbewerb im Euro-Bankensystem ab – zu Gunsten der relativ schlechten Banken zu Lasten der noch relativ guten Banken. (Wie übrigens die Aktienkurse der Deutschen Bank und der Commzerbank bezeugen, stammen aus Sicht der Investoren nicht alle schlechten Banken aus Südeuropa.)

Beispiel 3: Es ist absehbar, dass Zahlungsausfälle großer, systemrelevanter Euro-Banken abgewehrt werden; man wird aus politischen Gründen nicht zulassen, dass die vom Markt aussortiert werden. Im „Notfall“ wird die Bankenrettung jedoch die betroffenen Staaten finanziell überfordern. Die EZB muss einspringen: Sie wird neu emittierte Staatsanleihen kaufen und dafür sorgen, dass die auf diesem Wege „aus dem Nichts“ geschaffenen Euro als Eigenkapital in die Geldhäuser eingezahlt werden. Die Zeche zahlen die Euro-Bürger in Form von Kaufkraftverlusten des Euro und de facto verstaatlichten Banken.

Beispiel 3: Es ist absehbar, dass Zahlungsausfälle großer, systemrelevanter Euro-Banken abgewehrt werden; man wird aus politischen Gründen nicht zulassen, dass die vom Markt aussortiert werden. Im „Notfall“ wird die Bankenrettung jedoch die betroffenen Staaten finanziell überfordern. Die EZB muss einspringen: Sie wird neu emittierte Staatsanleihen kaufen und dafür sorgen, dass die auf diesem Wege „aus dem Nichts“ geschaffenen Euro als Eigenkapital in die Geldhäuser eingezahlt werden. Die Zeche zahlen die Euro-Bürger in Form von Kaufkraftverlusten des Euro und de facto verstaatlichten Banken.

Beispiel 4: Die Vergemeinschaftung der Industriepolitik – ein nach wie vor höchst aktuelles Vorhaben, denn der Rat der EU arbeitet derzeit fleißig an einer Vorlage für eine „Strategie für die Industriepolitik der EU“ – eröffnet die Möglichkeit, wirtschaftlich leistungsfähige Länder wie zum Beispiel Deutschland zu bremsen beziehungsweise herabzusetzen. Beispielsweise indem umweltpolitische Vorgaben gesetzt werden, die Schlüsselindustrien und –techniken ihrer Wettbewerbsfähigkeit berauben. Zu nennen wäre hier beispielsweise die deutsche Automobilindustrie beziehungsweise der Dieselmotor.

Beispiel 5: Die Geldpolitik der Europäischen Zentralbank (EZB) sorgt chronisch für Krisen; die letzten Jahre bieten dafür reichhaltiges Anschauungsmaterial. Ist eine Krise erst einmal ausgebrochen, wird es der Politik möglich, die Vergemeinschaftung voranzutreiben und zwar in einer Intensität und Reichweite, wie es in „Normalphasen“, im regulären Parlamentsbetrieb, nicht möglich wäre. Vor allem gelingt es Politikern in der Krise besonders gut, die Ursachen der Notlage den „freien Märkten“ zuzuschreiben und daraufhin markt- und freiheitsfeindliche Politiken durchzusetzen.

Die Alternative

Um Missverständnissen vorzubeugen: Dass viele Menschen aus vielen verschiedenen Regionen ein einheitliches Geld verwenden, ist ökonomisch durchaus sinnvoll. So gesehen ist durchaus etwas dran an der Idee einer Einheitswährung. Allerdings wird diese Idee zu einem gewaltigen Problem, ja zu einem Fiasko, wenn die Einheitswährung in Form eines (supra-)staatlich monopolisierten ungedeckten Geldes in die Tat umgesetzt wird – wie es beim Euro zweifelsohne der Fall ist. Wie aber sähe eine bessere Alternative zum ungedeckten Euro-Geld aus?

Die Alternative ist ein freier Markt für Geld. Den Geldnachfragern wird freigestellt, das Geld wählen zu dürfen, das ihren Wünschen und Bedürfnissen am besten entspricht; die Geldnachfrager bestimmen also, was Geld ist. Solch ein freies Marktgeld funktioniert problemlos, es stellt quasi eine „natürliche“ Geldordnung dar. Vorbei wäre es mit monetären Krisen a la Boom-und-Bust. Auch die chronische Geldentwertung, die heute unweigerliche Folge des ungedeckten Geldes ist, hätte ihr Ende. Und vor allem gäbe es keine politische Willkür in monetären Angelegenheiten mehr, die heute dafür sorgt, dass einige wenige auf Kosten vieler profitieren.

Einen freien Markt für Geld zu schaffen, ist denkbar einfach. Die Güter, die als Geld infrage kommen – Gold, Silber, aber auch Kryptoeinheiten – sind von jedweder Besteuerung freizustellen. Gleichzeitig wäre auch der „Legal Tender“-Status des Euro abzuschaffen. Fortan hätte jeder die Freiheit, sein Geld selbst zu wählen. Diejenigen, die den Euro weiterhin benutzen wollen, haben dazu die Freiheit. Diejenigen, die ihre Verträge in anderem Geld abwickeln wollen – beispielsweise in Gold, Silber oder Bitcoin –, genießen ebenfalls die Freiheit, dies zu tun.

Dass ein freies Marktgeld nicht auf der politischen Tagesordnung steht, liegt nicht etwa daran, dass es nicht durchführbar, nicht praktikabel wäre. Nein, dafür gibt es andere Gründe. So sind beispielsweise viele meinungsmachende Hauptstrom-Ökonomen keine Unterstützer eines freien Marktgeldes, sie sind meist glühende Befürworter des staatlichen Geldmonopols. Sie beraten Regierungen und Politiker. Und die wiederum haben selbst keinen Anreiz, das staatliche Geldmonopol aus der Hand zu geben – denn für sie ist es ein unverzichtbarer Machtpfeiler. Für die Bürger hingegen wäre ein freies Marktgeld ganz zweifellos ein Segen. Es wäre die logische Folge ihres Selbstbestimmungsrechtes bei der Frage der Geldwahl.

Passend machen

Die Anhänger des Euro – eines ungedeckten Geldes – eifern Prokrustes nach. Sie versuchen unbeirrt, das Unpassende passend zu machen, und sie gehen wie einst der mythische Prokrustes nicht zimperlich vor. Die Grundpfeiler des freien Marktsystems werden untergraben, bürgerliche und unternehmerische Freiheiten und Rechte einkassiert. Der Staat wird immer größer, immer mächtiger. Wohin das führt? Nun, der Ökonom Friedrich August von Hayek (1899–1992) schrieb 1960 dazu etwas, was auch heute seine Relevanz nicht eingebüßt hat, nämlich dass

„der Sozialismus als bewußt anzustrebendes Ziel zwar allgemein aufgegeben worden ist, es aber keineswegs sicher ist, daß wir ihn nicht doch errichten werden, wenn auch unbeabsichtigt. Die Neuerer, die sich auf die Methoden beschränken, die ihnen jeweils für ihre besonderen Zwecke am wirksamsten scheinen, und nicht auf das achten, was zur Erhaltung eines wirksamen Marktmechanismus notwendig ist, werden leicht dazu geführt, immer mehr zentrale Lenkung der wirtschaftlichen Entscheidungen auszuüben (auch wenn Privateigentum dem Namen nach erhalten bleiben mag), bis wir gerade das System der zentralen Planung bekommen, dessen Errichtung heute wenige bewußt wünschen. Außerdem finden viele der alten Sozialisten, daß wir schon so weit auf den Zuteilungsstaat zugetrieben sind, daß es jetzt viel leichter scheint, in dieser Richtung weiter zu gehen, als auf die etwa in Mißkredit geratene Verstaatlichung der Produktionsmittel zu drängen. Sie scheinen erkannt zu haben, daß sie mit einer verstärkten staatlichen Beherrschung der nominell privat gebliebenen Industrie jene Umverteilung der Einkommen, die das eigentliche Ziel der sensationelleren Enteignungspolitik gewesen war, leichter erreichen können.“

Glücklicherweise folgt die menschliche Entwicklung aber keiner Gesetzmäßigkeit (wie es Karl Marx und Friedrich Engels behaupten). Es sind vielmehr die Ideen, die Theorien, die die Menschen in ihrem Handeln leiten und „Geschichte machen“. Das ist Grund zur Zuversicht: Denn wird von den Bürgern verstanden, dass sie alle gewissermaßen im Euro gefangen gehalten werden – und sprichwörtlich passend gemacht werden für das Bett des Prokrustes –, und dass ein freier Markt für Geld einfach zu haben ist und funktionieren würde, wäre die drangsalierende und freiheitsberaubende Kraft des Euro vermutlich sehr rasch dahin.

Übrigens: Prokrustes wurde von Theseus auf seiner Wanderung nach Athen als letzter der Bösewichte am Kephisos erschlagen. Es gibt also Grund zur Hoffnung: Das Schlechte findet, so lernen wir daraus ganz offensichtlich, doch irgendwann seinen Bezwinger.

Von TobiToaster – Eigenes Werk, CC BY 3.0, https://commons.wikimedia.org/w/index.php?curid=27470268

Kommentare lesen und schreiben, hier klicken