Wieder befinden wir uns in einer Situation an den Börsen, die geradezu nach Korrektur schreit. Nach einer jahrelangen Hausse und aktuell nach einer Aufholjagd bei den großen Weltindizes, nach einem Corona-Einbruch, der die Aktien-Indizes schon wieder in Richtung Verdoppelung geführt hat. Wieder einmal stellt sich für Viele die Frage des Timings, also des kurzfristigen Ausstiegs, um günstiger wieder in Aktien hinein zu kommen. Oder gar um eine kräftige Korrektur in Richtung Bärenmarkt auszunutzen, infolge eines Bedrohungspotenzials durch eine ansteigende Inflation, welche es schon seit einem Jahrzehnt nicht mehr gegeben hat. Es ist wie immer schwierig eine Entscheidung zu treffen, so wie es auch in den letzten 12 Jahren war, in einer Hausse, die ziemlich einmalig ist. Im Nachhinein wirkt alles immer so einfach.

Der Siegeszug des Nasdaq und das große Geldverdienen

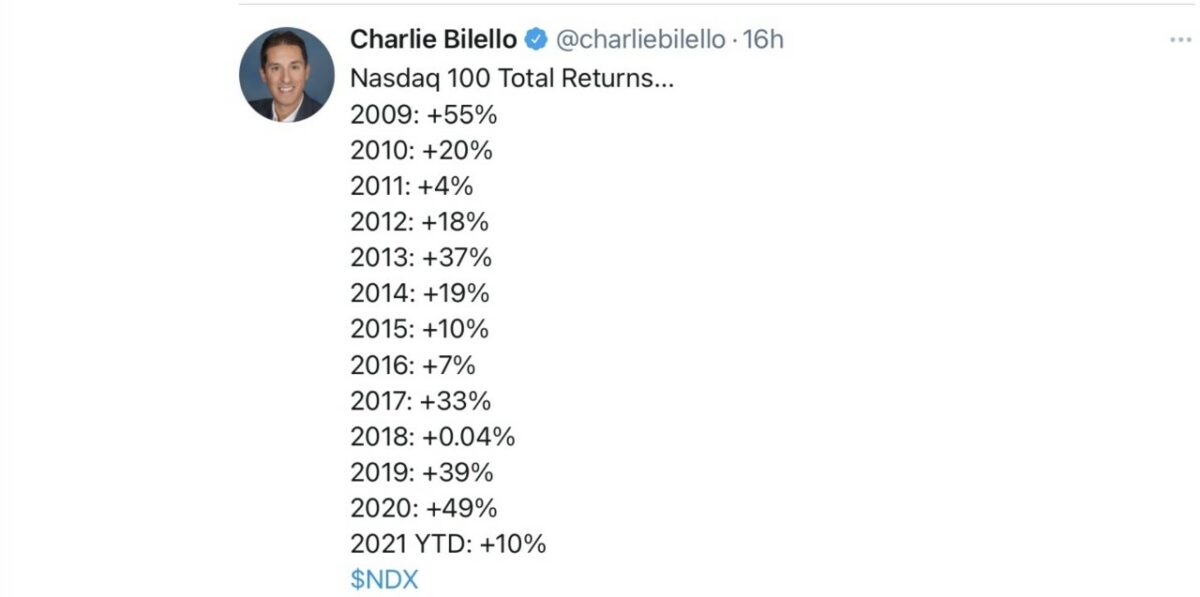

1343 Prozent gegenüber dem Tief bei der Finanzkrise im März 2009, gegenüber 424 Prozent beim Dax (Stand 16.Juni). Was für eine Möglichkeit Geld zu verdienen. Nicht mit hoch riskanten Aktien wie Nebenwerten, sondern mit einem ETF (Begriffserläuterung hier) auf einen Leitindex, der automatisch die Tech-Perlen abgebildet hat. Was zu einer jährlichen Performance, wie in in der Übersicht von Charlie Bilello ersichtlich, geführt hat, aus der man den Eindruck gewinnen könnte, es hätte gar keine Rückschläge gegeben.

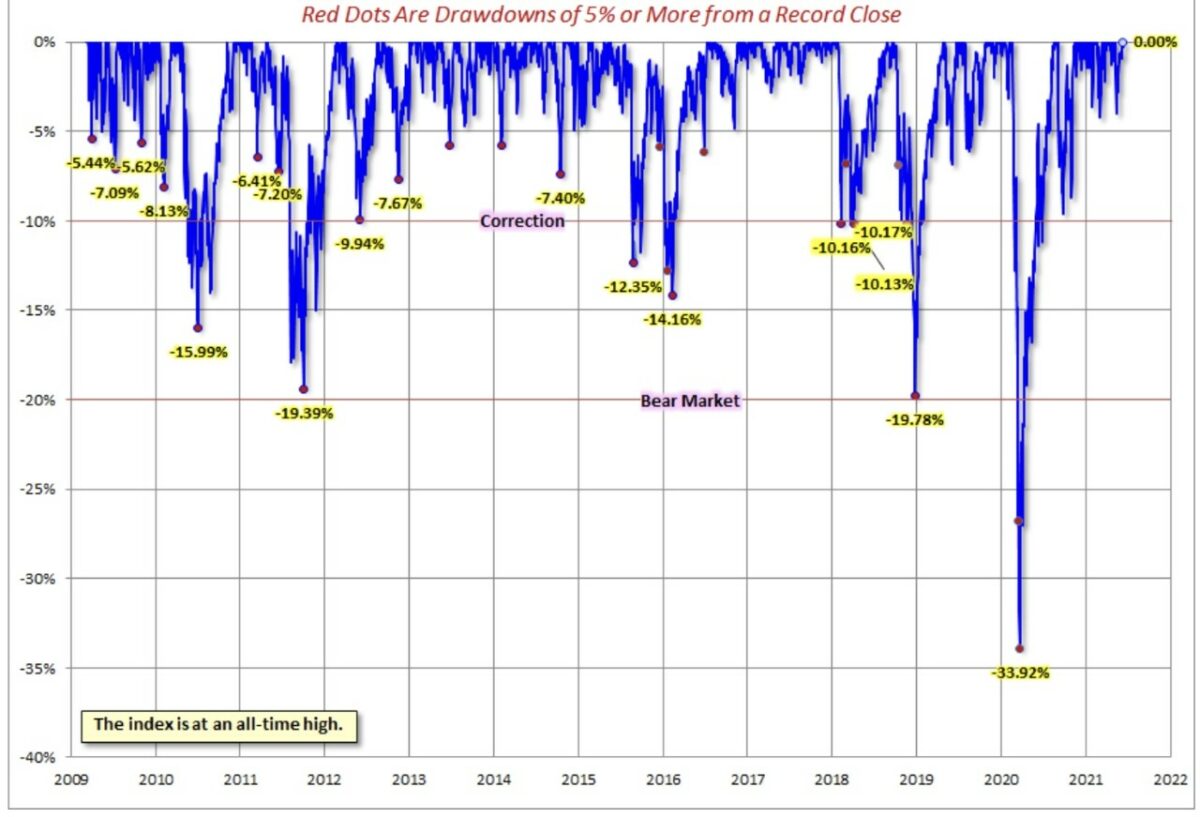

Sieht doch so einfach aus, anders, wenn man die Schwankungen betrachtet, die es in dieser Zeit gab, hier am Beispiel des S&P 500.

Aber noch viel dramatischer sind die Nachrichten, die Schlagzeilen, die es in diesem Zeitraum gab und die viele Investoren aus prophylaktischen Gründen dazu veranlasste, aus dem Markt auszusteigen.

Lesen Sie auch

Ob die Eurokrise 2011 mit einem Szenario eines Zerfalls der Eurozone, ob die Abschwächung der Wirtschaft Chinas im Jahr 2015, als der globalen Wachstumslokomotive schlechthin, und erst recht in der Amtszeit Donald Trumps mit den geopolitischen Auseinandersetzungen USA – China, USA – Iran, USA – Nordkorea oder dem Zinsanstieg im Jahre 2018, der sogar in einen blitzartigen Sturz bei Aktien bis an den Rand eines Bärenmarktes im Dezember diesen Jahres geführt hatte. Als Höhepunkt dann die Corona-Krise, bei der im zweiten Quartal 2020 sogar vom größten Wirtschaftseinbruch in den letzten 100 Jahren ausgegangen wurde – zumindest medial aufgrund der Prognosen der Ökonomie. Und in so einem Gewitter an Meldungen Ruhe bewahren, die in unserem limbischen System, dem emotionalen Zentrum im Gehirn, zu einem wahren Sturm an Panikmomenten geführt hatte? Wahrlich alles andere als einfach.

Fazit

Die gerade angeführten Argumente zeigen, wie wenig erträglich es ist, im Nachhinein eine Periode zu beurteilen oder auch die Performance ganz bestimmter Fonds, von denen man nicht weiß, wie viel von deren Zuwächsen auf dem reinen Glück des Fondsmanagers basierte, bei der Auswahl bestimmter Aktien – wie zum Beispiel Amazon, Apple, Facebook oder Alphabet in der letzten Dekade. Aber gerade darauf fußen viele Modelle der Werbeindustrie, mit dem Blick in den Rückspiegel und dem so genannten „Recency Bias“, also der menschlichen Gewohnheit, Entwicklungen aus der Vergangenheit einfach in die Zukunft fortzuschreiben. Im Nachhinein klingt alles so logisch und so einfach. Anders die Bewertung der Zukunft: Inflation, transitory or not, ist so eine Fragestellung, die derzeit für Verwirrung, aber auch für manche Fehlallokation sorgt. Was sich aber erst in ein paar Monaten herausstellen wird. Also soll man sich doch an die Erkenntnis von Warren Buffett, dem Langzeitinvestor ausrichten (zumindest bei der konservativen Aktienanlage)? Der da behauptet hat: „Das meiste Geld habe ich auf meinem Hintern verdient!“

Kommentare lesen und schreiben, hier klicken