Die Aktie von General Electric steigt aktuell vorbörslich um 9,8%. Für den Dow Jones wird das keine Auswirkung haben, da die GE-Aktie ja seit Kurzem nicht mehr im Index enthalten ist. Daran muss man sich erst mal gewöhnen, dass dieser Industrie-Gigant nicht mehr zum Dow Jones 30 gehört!

Die größte Bank der USA JP Morgan hat heute ihr Rating für General Electric geändert. Man ändert seine Einstufung von Untergewichten auf Neutral, und streicht sie von ihrer Liste für Short-Ideen (Aktien leerverkaufen). Bei dem aktuellen Kursniveau sei das Risiko ausbalancierter. Im Klartext: Die Aktie ist schon so weit gefallen, dass nach unten möglicherweise nicht mehr viel Potenzial vorhanden ist. Kommt nun also die Wende für die Aktie?

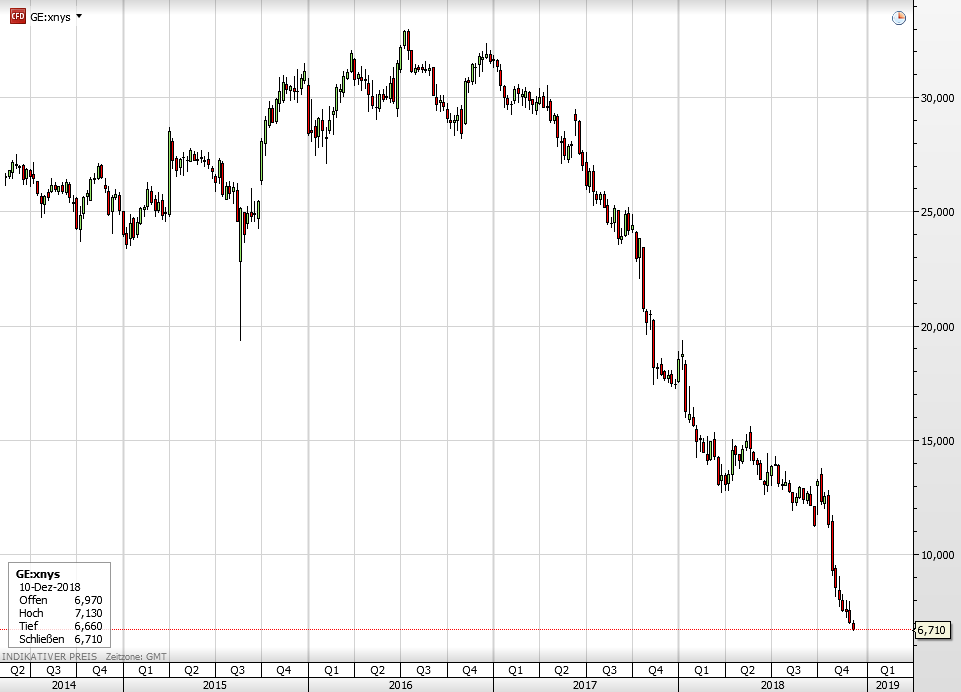

Das Abwärtsrisiko für die Aktie liege bei bis zu 5 Dollar (Schlusskurs gestern 6,71 Dollar). Das Aufwärtsrisiko liege bei 8 Dollar. Gut, durch die aktuelle JPM-Aussage springt die Aktie aktuell auf vorbörslich 7,37 Dollar. Durch die eigene Analyse pusht JPM die Aktie also kräftig in diese Richtung.

Interessant: JPM-Analyst Stephen Tusa hatte im Jahr 2016 den brutalen GE-Absturz goldrichtig vorausgesehen. Damals lag die Aktie über 30 Dollar, und Tusa gab eine negative Einschätzung heraus. Noch monatelang nach seiner Einschätzung lief die Aktie seitwärts, und dann 2017 begann der große Zusammenbruch, vor allem wegen der desaströsen Energie-Sparte von GM, die auch Siemens zu schaffen macht. Bei GE sind die Probleme aber viel tiefgreifender. Der neue Chef scheint aufzuräumen, und hat unter anderem die hohe Verschuldung des Konzerns als Problem identifiziert. Ist nun ein Tiefpunkt erreicht, und die Aktie kann wieder steigen?

Kommentare lesen und schreiben, hier klicken