Eine Analyse von forexhome.de

Keiner hat es kommen sehen? Damit würde man sich selbst anlügen. Zunächst einmal eine Klarstellung: Damit, dass die Kurse nur einen Tag nach meiner Analyse zum baldigen Kursrutsch der weltweiten Aktienindizes wirklich extrem nachgaben, habe ich nichts zu tun! Dafür reicht meine Kapitaldecke nicht aus. Spaß beiseite: Logik. Mehr ist es doch nicht oder? Ein kurzer Exkurs in die drei Phasen eines Trends, die Zusammenhänge im Dow Jones, Nikkei und Co. sowie die aktuellen Trading-Pläne in den besagten Aktienindizes und dem EUR USD, sollen Thema der heutigen Analyse sein.

Börsencrash mit Ansage!

Im Folgenden noch einmal die drei Phasen eines Trends. Alles beginnt mit der Akkumulationsphase. Erste Marktteilnehmer werden aufmerksam auf einen Trend oder rechnen in Kürze mit dem Beginn desselbigen.

(Dow Jones Wochenchart; Alle Charts durch anklicken vergrößern!)

Die Kurse stabilisierten sich bspw. Anfang 2016 und gingen anschließend in eine erste kleine Rallye über. Als die Barriere bei rund 17800 Punkten kein zu großes Hindernis darstellte, deckten sich immer mehr Marktteilnehmer mit frischen Positionen ein. Der Aufwärtstrend wurde nun immer populärer und in der Phase der öffentlichen Beteiligung schließlich kommerzialisiert. Hier entsteht das eigentliche Problem: Die Übertreibung.

An sich ist die Phase der öffentlichen Beteiligung kein Garant für einen Crash oder crashartige Zustände, sondern kann auch als zusätzlicher Push dienen. Das ist auch im Dow Jones und den anderen wichtigen weltweiten Indizes passiert. Diese Phase kann sehr lang dauern. Die Hausse nährt die Hausse. Doch wann wird es gefährlich?

Sobald ein parabolischer Kursanstieg definiert werden kann, ist für mich die Party vorbei bzw. werden die Stopps konsequent nachgezogen. Schließlich neigt der Markt irgendwann zu einer Korrektur. Die Teilnehmer, die in der Akkumulationsphase begonnen haben oder im Laufe des Trends immer neue Positionen aufgebaut haben, wollen irgendwann den anderen Händlern einen Schritt voraus sein. Und nun beginnen das Dilemma respektive die Distributionsphase.

Wenn die Party vorbei ist, wollen alle durch dieselbe Türe nach draußen. Nicht alle werden es schaffen. Für besonders problematisch halte ich die ETFs. Katalysatoren der Rallye und gleichzeitig auch ihr Henker. Davor hatte ich schon seit einiger Zeit gewarnt. Die klassischen Fondsmanager werden schleunigst ihren Cashbestand erhöhen, um Mittelabflüsse bedienen zu können. Der Stein kommt ins Rollen. Was ich jetzt mache? Da ich meine Handelskonten und de facto aktiv manage, sorge ich ebenfalls für reichlich freien Cashbestand, um im Falle einer Bodenbildung auf Shopping-Tour zu gehen. Einige Tage der Erholung reichen dafür aller Wahrscheinlichkeit nicht aus. Nicht bei den Kurssteigerungen der letzten Jahre.

Nikkei Analyse aktuell: Short sorgt für ordentlich Gewinn

Für ein erstes Short-Engagement in den Aktienindizes kamen natürlich zahlreiche Kandidaten in Frage. Ich habe mich für den Nikkei 225 entschieden. Zum einen endeten die jüngsten Long-Setups einmal Break Even und einmal im Verlust zu Ende und zum anderen erschien mir der Kursverlauf im japanischen Leitindex weitaus berechenbarer als in den US-Indizes. Vom Dax ganz zu Schweigen.

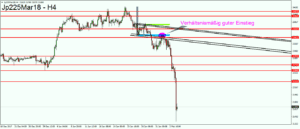

(Nikkei, H4-Chart)

Obwohl ich im deutschen Leitindex, laut einer meiner Handelsstrategien einen Short-Einstieg bei rund 13400 Punkten hätte vornehmen können. Hätte, hätte, Fahrradkette. Thats life. In zu vielen korrelierenden Werten in die gleiche Richtung zu traden, wäre sowieso unprofessionell gewesen, nicht wahr? An der Spitze der aktuellen Talfahrt konnte ein CRV von 7:1 erreicht werden. Für gewöhnlich schließen wir aber den Großteil der Position bei einem CRV von 3:1 und lassen den Rest weiterlaufen. Wie man von meinem Follower Service profitieren und an meinen Trading-Plänen in Indizes, Rohstoffen und Währungen profitieren kann? Hier gibt es mehr Informationen:

Hier gibt es mehr Informationen:

https://www.forexhome.de/handelssignale-forex-signaldienst-abonnieren/

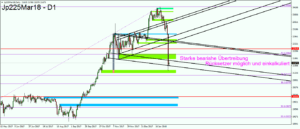

(Nikkei, Tageschart)

Kurzweilige Erholungen hin oder her: Die Katze ist aller Wahrscheinlichkeit aus dem Sack und der Kurs sollte meiner Meinung nach weiter in die Tiefe rutschen. Vor allem die Bereiche bei rund 20700/20800 sowie 20080 und 19730 Punkten halte ich für realistische, nächste Etappen. Das ergibt sich aus den vermeintlichen Kurszielen einer Kombination von Formationen: Schulter-Kopf-Formation, Wimpelformation, abwärtsgerichteter Flagge und Range. Wobei das Ausbruchsniveau der abwärtsgerichteten Flagge noch nicht feststeht und nur einem Schätzwert unterliegt.

Die momentane bearishe Übertreibung registriere ich durchaus und gehe deshalb von einer baldigen Konsolidierung aus. Aber in aller Deutlichkeit muss ich sagen, dass ich neuen Hochs zum aktuellen Zeitpunkt jede Existenzberechtigung abspreche. Zwischen ca. 22080, 22280, über 22600 und 22730, bis hin zu vielleicht sogar 23600 Punkten betrachte ich alles als Jagdrevier der Bären und neue Short-Chance.

Was macht EUR/USD inzwischen?

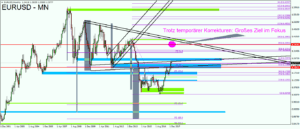

Die aktuelle EUR USD Analyse lässt einige Zweifel aufkommen, ob ein bullisher Ausbruch aus der seit dem 26.01.2018 bestehenden Range im H4-Chart wirklich als gesichert gilt. Keinesfalls rechne ich mit einem riesigen Crash im EUR/USD, das widerspricht meiner übergeordneten Analyse, doch inzwischen könnte sich eine mögliche Erholung im USD/CHF etablieren und die USD-Währungspaare somit unter Druck setzen.

Im EUR USD gerät damit das bestehende Long-Setup bei rund 1.21680 in Gefahr, weshalb wir dieses noch konsequenter absichern werden und gleichzeitig auf eine attraktive Short-Chance spekulieren, die sich aus dem jüngsten bearishen Ausbruch aus der aufwärtsgerichteten Flagge und unter die mutmaßliche Unterstützung bei ca. 1.24280 ergibt. Sollte eine kleine Erholung einsetzen, bspw. zurück zu den erwähnten Ausbruchsniveaus oder die Kursmarke bei rund 1.23940, möchte ich aktiv werden. Der positive Short-Swap rundet das Bild ab. Daraus ergeben sich mögliche bearishe Kursziele zwischen ca. 1.23000 und 1.21870.

(Euro-Dollar Monatschart)

Im Screenshot sieht man den Monatschart des EUR/USD und meine übergeordnete Einschätzung. Abseits möglicher temporärer Korrekturen, gehe ich weiterhin von einer umfassenden Erholung bis rund 1.35650 aus, was in etwa dem Beginn der großen Korrektur entspricht, die im Sommer 2014 ihren Anfang nahm. Auch das 89er Fibonacci Retracement jener Talfahrt spielt eine entscheidende Rolle. Anschließend sollten sich die EUR/USD-Bullen Gedanken darüber machen, ob nach dem Abarbeiten jener Kursniveaus doch noch das große bearishe Kursziel der riesigen Dreiecksformation angepeilt werden sollte, was den EUR USD Kurs bis unter 0.90000 treiben könnte. Klingt momentan weit hergeholt, doch nicht unmöglich. Zu gegebener Zeit werde ich dazu eine umfassende charttechnische und fundamentale Einschätzung veröffentlichen.

EUR/USD-Korrektur: Weshalb und wie profitieren?

Ein Blick auf die negative Korrelation zwischen dem EUR/USD und USD/CHF offenbart die akute Gefahr einer Korrektur im EUR/USD. Seitdem wir uns im USD/CHF short positioniert haben, ist der Kurs rund 680 Pip gefallen, was gewaltig ist und durchaus eine charttechnische Gegenbewegung nach sich ziehen könnte.

(USD/CHF Tageschart)

Vor allem die jüngsten bearishen Übertreibungen nach dem Bruch der Kursmarke bei rund 0.94520, legen eine Erholung nah. Das muss nicht ausufern, doch bis rund 0.94600/0.95000, sehe ich sehr realistische Chancen für die Bullen. Der EUR/USD würde zwangsläufig konsolidieren oder entsprechend nachgeben.

(USD/CHF H4-Chart)

Es wäre nicht unattraktiv an einer Erholung im USD/CHF zu profitieren, da der positive Long-Swap durchaus reizvoll ist. Auch wenn es ggf. nur einige Tage der Partizipation sind. Dauert es länger oder bewegt sich der Kurs eine längere Zeit seitwärts: Sehr gern. Als Grundlage meines jüngsten Einstiegs fungierte eine Volumenbasierte Umkehrstrategie, die sich nach dem Überwinden des vorher durchbrochenen Supports bei rund 0.93000 anbot. Zur weiteren Orientierung nutze ich nun die beiden abwärtsgerichteten Flaggen.

Dazu der Autor im Video:

Die Arche Noah vor dem Sintflut – Gemälde aus dem 19.Jahrhundert

Kommentare lesen und schreiben, hier klicken