Von Michael Leist

Während sich einige Analysten beim DAX gegenseitig die fantastischsten Ziele für den Index zurufen, entgeht so manchem, dass der Goldpreis einen soliden Boden geformt hat und nun dazu bereit scheint, zügig freiwerdende Gewinne aus Aktiengeschäften nachhaltig zu sichern. Die Gelegenheit dazu scheint verlockend, denn der Goldpreis hat seit seinem Hoch bei 1800 USD sein Fibonacci Korrekturpotenzial (0,618*1800 =1112) nahezu voll ausgeschöpft. Um diese These zu untermauern, habe ich die ursprünglichen Begrenzungslinien des Abwärtstrends verlängert und war überrascht, dass die beiden absoluten Tiefpunkte des Goldpreises exakt getroffen wurden (siehe Abb. 1).

Entscheidender für die Analyse des Goldpreises ist jedoch, dass die Spitze des blauen Dreiecks, in dessen Fläche sich der Goldpreis von Mitte 2013 bis heute an größtenteils aufgehalten hat, mit einer verstärkten Nachfrage zusammenfällt. Betrachtet man den Beginn des Dreiecks als Zielwert für den Goldpreis, so ergibt sich ein ungefährer Wert von 1500 USD für Gold. Dies trifft erstaunlicherweise wiederum mit einer Fibonacci-Zahl zusammen (1140[Tiefpunkt] *1,382 = 1575). Aus diesem Chart spricht wahrlich eine Symmetrie, die verzaubert.

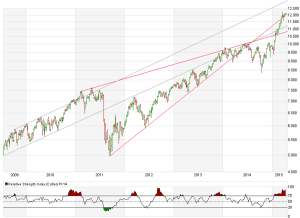

Sollten also die Aktienkurse dereinst Schwäche zeigen, so könnte sich die Geschichte von 2001-2003 wiederholen. Damals verlor der S&P 500 trotz Zinssenkungen der FED die Hälfte seines Wertes während Gold 40% zulegen konnte. Um die Wahrscheinlichkeit eines solchen Szenarios auszuloten, betrachte man z.B. den DAX (Abb.2 Wochenchart). Auch hier habe ich den anfänglichen Aufwärtskanal verlängert und auch hier lässt sich ein rotes aufsteigendes Dreieck einzeichnen. An dessen Spitze setzte die uns noch gut im Gedächtnis gebliebene Korrektur im DAX ein. Allerdings wurde das Korrekturpotenzial nicht in Gänze ausgeschöpft, stattdessen konnte sich der deutsche Leitindex wieder an die obere trendbegrenzende Linie des gespiegelten Dreiecks zurückkämpfen und steht nunmehr deutlich im überkauften Bereich des Relativen Stärke Index. Obwohl es möglich ist, das Ziel jenseits der 13.000 Punkte festzulegen, ist es doch wahrscheinlicher, dass der Kurs sich wie bisher zwischen den rot gekennzeichneten Linien aufhält. Eine Korrektur bis auf 10.800 Punkten scheint somit im Bereich des Möglichen.

Ein Wort zu Staatsanleihen…

Man könnte nun einwerfen, dass wenn die Zeiten für Gold doch so rosig sind – warum setzten die großen Adressen auf Anleihen und drücken damit beispielsweise den Kapitalmarktzins für zehnjährige schweizer Staatsanleihen in den negativen Bereich? Warum gehen Sie also garantierte Verluste ein, wenn Sie doch Gold kaufen könnten? Dazu muss man verstehen wie unser Geldsystem funktioniert. Denn Banken und Versicherungen können durch sogenannte „Collateral changes“, also durch mehrfach Verleihung ein und desselben vermeintlich soliden Pfandes Kreditgeld aus dem Nichts erschaffen und solange dieses Geld nur in den Büchern steht und nicht real fließt – die Umlaufgeschwindigkeit des Geldes damit klein ist – entsteht trotz EZB-Bazooka keine reale Inflation, die den Goldpreis schnell ansteigen lassen würde. Doch dieses System der geringen Umlaufgeschwindigkeit ist nicht ewig aufrecht zu erhalten – und wenn zudem der Weg von Zinserhöhungen durch die Schuldenlast der Staaten versperrt ist, so bleibt nur die Geldwertvernichtung als mögliche Konsequenz. Ich bin davon überzeugt, dass wenn eines fernen Tages sich die Erzeugung neuen Geldes mit der Geldwertentwertung die Waage hält, ein Umdenken einsetzten wird, welches unweigerlich zu einer Goldkaufpanik führen sollte.

(Für weitere Informationen Lesen Sie : „Goldene Chance im Zuge der DAX Korrektur„)

Kommentare lesen und schreiben, hier klicken

Anmerkung des Autors:

Statt „collateral changes“ müsste es richtig „collateral chains“ heißen.

Ich bitte dieses versehen zu entschuldigen.