Es herrscht die allgemeine These vor, dass man den Wert von Gold nicht mit konventionellen Methoden erfassen könne, da es selbst als Rohstoff kaum praktischen Nutzen habe und ein reines Spekulationsobjekt sei. Dabei ist der innere Wert des Metalls sehr wohl bezifferbar.

Gold – ohne Arbeit kein Metall

Den inneren Wert von Aktien, Immobilien oder Anleihen kann man z. B. an Hand der zukünftigen Erträge bewerten. Bei Anleihen erfolgt dies über die Diskontierung der zukünftigen Zinserträge via Abzinsformel. Immobilien, so sie denn vermietet sind, generieren im Laufe der Zeit Miete und Pacht, besitzen aber auch einen inneren Wert, der sich aus Arbeit und Material ergibt. Zur Bewertung von Immobilien-Objekten gibt es drei Ansätze: das Ertragswertverfahren, das Sachwertverfahren und das Vergleichswertverfahren. Bei der Bewertung von Unternehmen wird u. a. der kalkulierte zukünftige Cashflow als Bewertungsgrundlage herangezogen (Discoundet Cash Flow/ DCF).

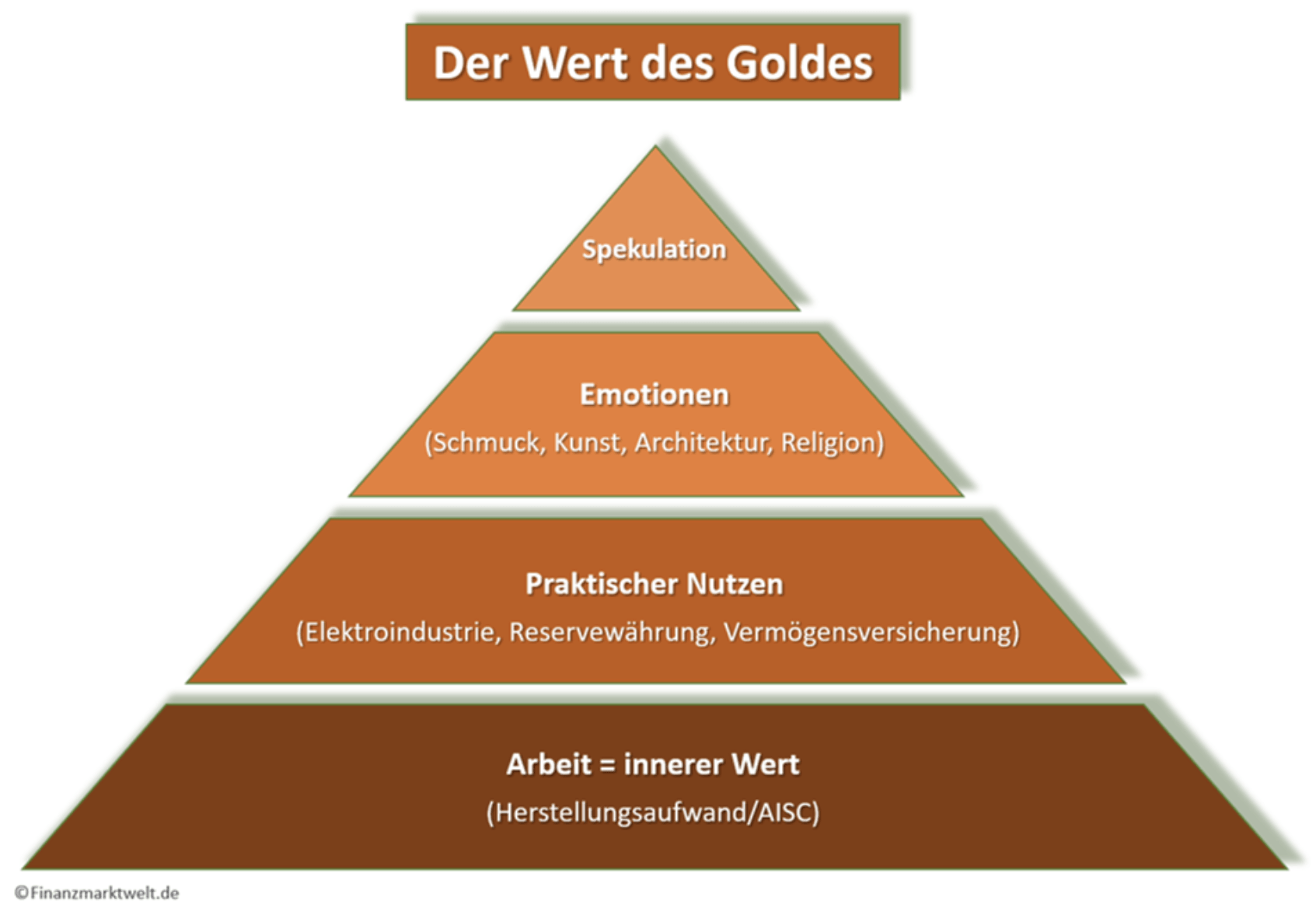

Gold ist ein Rohstoff, der wie alle natürlichen Ressourcen keine laufenden Erträge erwirtschaftet und auch nichts produziert. Bei Rohstoffen erfolgt die Bewertung daher grundlegend über die Produktionskosten, also den finanziellen Förderaufwand pro Gewichtseinheit. Bei dem gelben Edelmetall liegt dieser im Durchschnitt bei aktuell ca. 1.000 US-Dollar pro Unze (31,1 Gramm) gemessen an der breitesten Abgrenzung der Herstellungskosten, den sogenannten All In Sustaining Cost (AICS). Dieser Betrag stellt quasi die untere Bewertungsgrenze dar. Fällt der Preis darunter, wird die Produktion sukzessive eingestellt. Bei weiterhin existierender Nachfrage wird sich der Preis ergo immer mindestens auf oder über diesem Niveau von aktuell 1.000 US-Dollar (910 Euro) pro Unze befinden.

Quellen der Nachfrage nach Gold

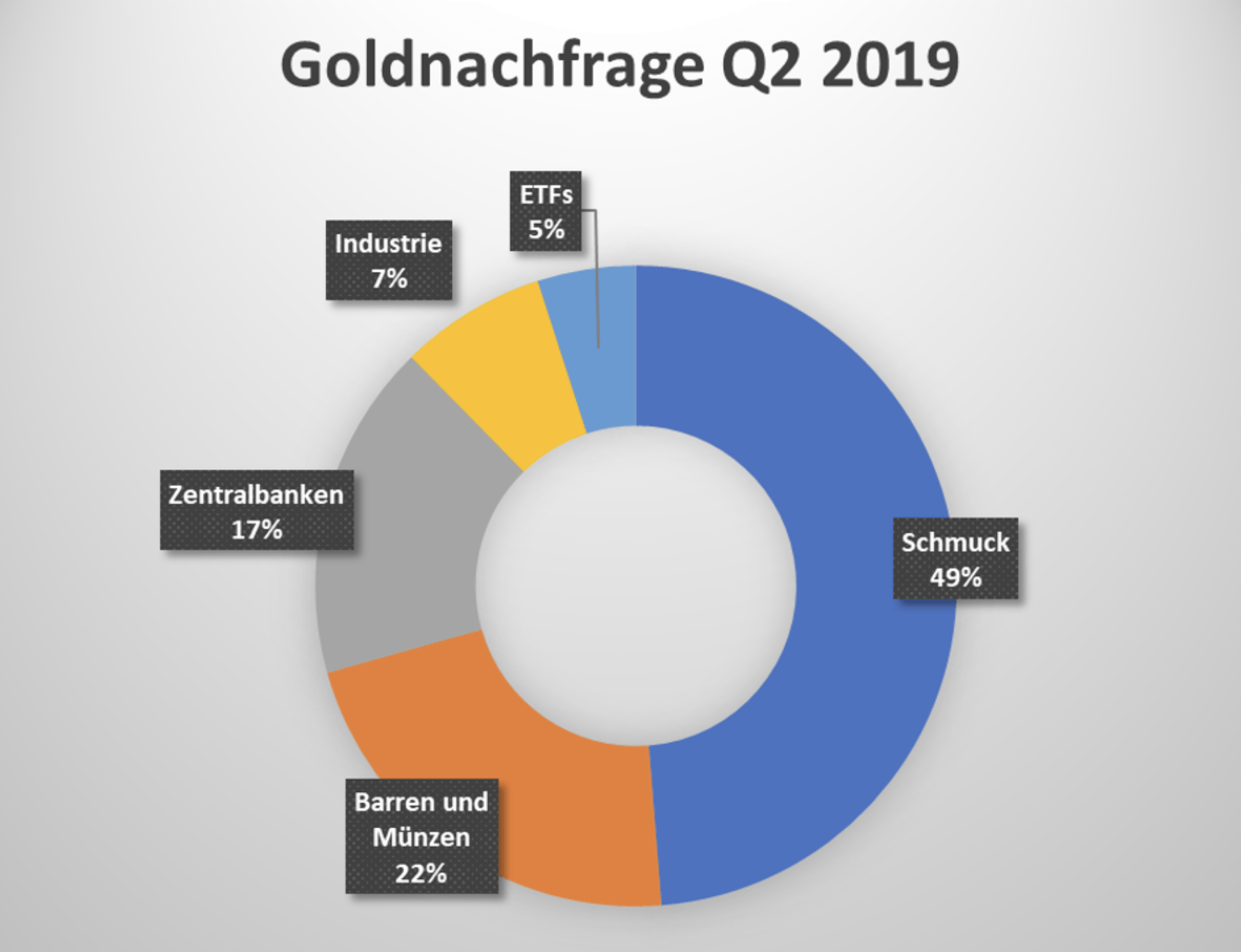

Die Kritik an Gold wird oft an der „Nutzlosigkeit“ des Rohstoffs festgemacht. In Anbetracht der Tatsache, dass es seit mehreren Jahrtausenden lückenlos begehrt war, spricht empirisch gegen dieses Vorurteil. Schaut man sich die jüngsten verfügbaren Daten zur Verwendung an, ergeben sich folgende Nachfragequellen (Daten vom World Gold Council):

Richtig ist, dass Gold zwar für die Industrie sehr nützliche physikalische Eigenschaften besitzt, aber für die Massenverarbeitung viel zu hochpreisig ist. Der Rohstoff verfügt über eine sehr gute elektrische Leitfähigkeit, ist sehr extrem form- und dehnbar und nahezu unzerstörbar. Gold kann lediglich durch eine chemische Verbindung aufgelöst werden: das Königswasser, eine Mischung aus Salpeter- und Salzsäure.

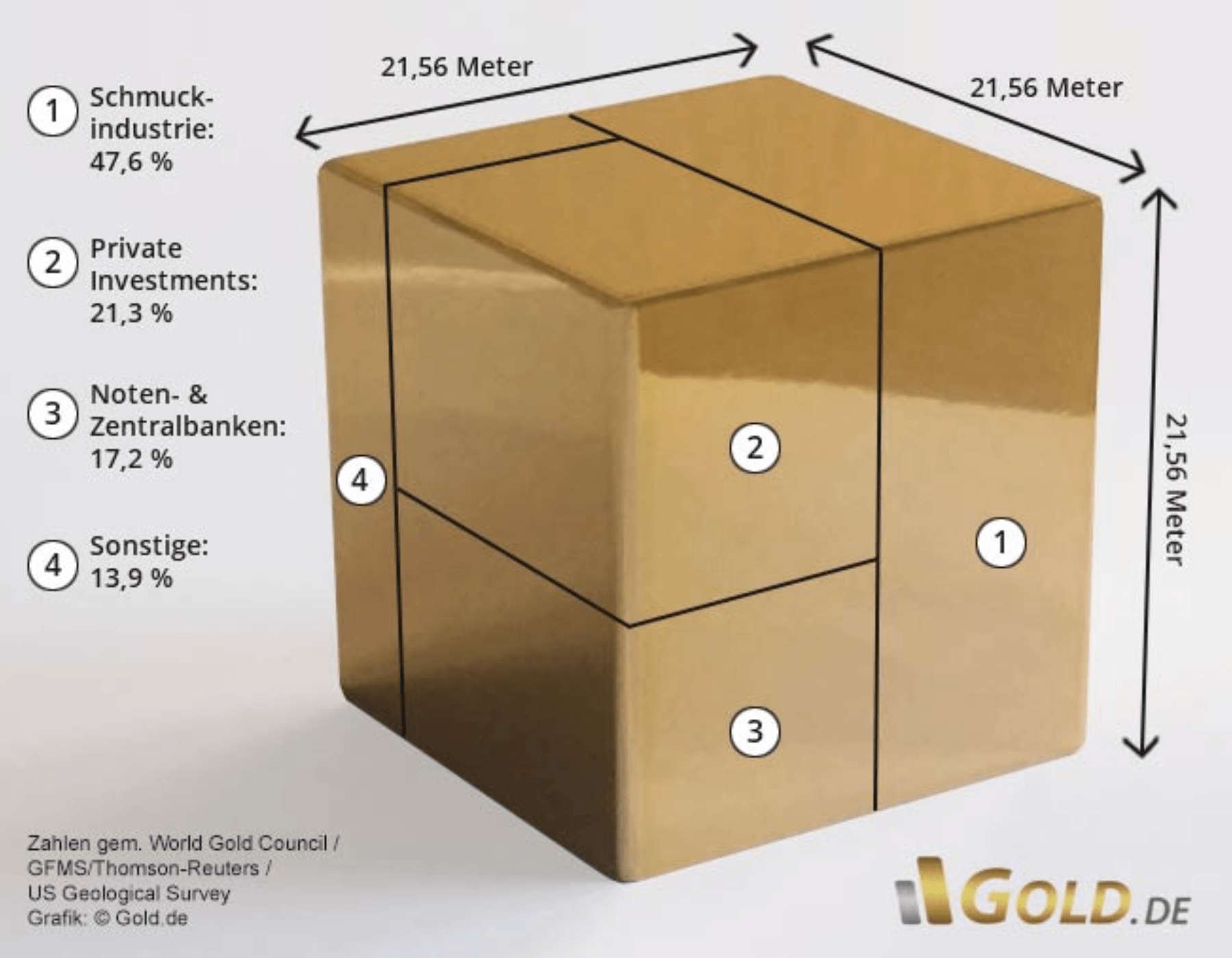

Schaut man sich die Nachfragequellen im Tortendiagramm an, dann wird deutlich, dass das Metall überwiegend zur Hortung und nicht wie die meisten Rohstoffe zur industriellen Verarbeitung erworben wird. Preisbedingt ist die Recyclingquote zudem mit über 90 Prozent sehr hoch, sodass kaum Metall verloren geht. Dies führte dazu, dass sich im Laufe der Menschheitsgeschichte überirdisch 193.472,4 Tonnen angesammelt haben (Total Above Ground Stock). Diese Menge entspricht einem Würfel mit einer Kantenlänge von ca. 21,65 Metern, der jährlich um ca. 13 Zentimeter wächst und aktuell ca. 8,2 Billionen Euro wert ist. Darin gebunden sind also 4,8 Prozent des Weltvermögens in Höhe von 170 Billionen Euro. Die folgende Grafik zeigt die Aufteilung der gesamten Goldhortung.

Die Fördermenge beträgt jährlich momentan ca. 3.500 Tonnen. Der Würfel wächst damit um ca. 1,8 Prozent pro Jahr. Diese Wachstumsrate ist die natürliche Gold-Inflationsrate. Die überirdische Menge spielt aufgrund ihrer Dimension bei Angebot und Nachfrage eine entscheidende Rolle und muss in die Bewertung des Metalls mit einfließen.

Die Stock to Flow Methode

Mittels des Verhältnisses aus Umlaufmenge (Stock) und der jährlich hinzukommenden Menge (Flow) wird die Seltenheit eines Rohstoffs ermittelt und heuristisch bewertet. Dies ist bei Gold in Anbetracht der Dimension der potenziell verfügbaren Umlaufmenge von großer Bedeutung.

Trotz der immensen überirdischen Lagerbestände besitzt das Edelmetall gemäß dem Stock-To-Flow-Wert von ca. 50 die höchste Seltenheit aller Rohstoffe und aller Assets weltweit – es ist momentan sogar noch seltener als Bitcoins. Die Motivation, daran festzuhalten, ist offensichtlich stark bei den Käufern ausgeprägt. Ein Phänomen, das in dieser Form über Jahrtausende nur bei Gold vorkommt. Die Erwartung, dass sich diese Tatsache in den kommenden Jahren in Anbetracht der ökonomischen und geopolitischen Gemengelage ändern wird, ist zumindest ambitioniert. Im Gegenteil ist davon auszugehen, dass in den kommenden Jahren noch mehr davon gehortet wird und der Stock-Flow im Verhältnis zur Fördermenge tendenziell weiter abnimmt.

Der Wert des Goldes

Natürlich handelt nicht jeder Goldkäufer rational im Sinne eines Homo Oeconomicus. Aber der Mensch besteht nun einmal zum Großteil aus Emotionen. Ökonomen, die die Wirtschaft in der Theorie ausschließlich an Hand rationaler menschlicher Entscheidungen zu modellieren versuchten, sind in der Praxis ausnahmslos gescheitert. Warum also sollte man ausgerechnet Gold nur rational und nicht auch emotional bewerten.

Wobei man bei der Hortung durchaus auch rationale Motive unterstellen kann. Die Zentralbanken werden schon wissen, warum sie das monetäre Edelmetall massenhaft ihren Reservebeständen hinzufügen, ebenso wie die indische Hochzeitsbraut, deren Mitgift zu großen Teilen aus Schmuck und nicht aus Indischer Rupie besteht.

Neben dem inneren Wert (Arbeit) und dem praktischen Nutzen trägt auch die Emotion zum Wert bei. Ästhetik und die religiöse Bedeutung des Metalls als Symbol des Sonnengottes sind unbestreitbare Nachfragemotive. Sogar in der Architektur und in der Veredelung von Materialien spielt Gold eine Rolle. Man denke nur an die goldverzierten Zwiebeltürme des Kremls oder das Chinesische Haus im Park Sanssouci. Sogar goldene Wasserhähne in Luxushotels sind Teil der emotionalen Nachfrage aus dem Luxussegment.

Die angeblich dominierende Bedeutung der Spekulation, die oft als einzige Nachfragemotivation für unterstellt wird, lässt sich aus dem Stock-to-Flow-Wert nicht ableiten. Der „Flow“ wäre ansonsten deutlich höher. Die Spekulation stellt bei dem physischen Metall im Gegenteil nur die Spitze in der Nachfragepyramide dar und entfaltet ihre preistreibende Wirkung erst am Ende eines mehrjährigen Preiszyklus.

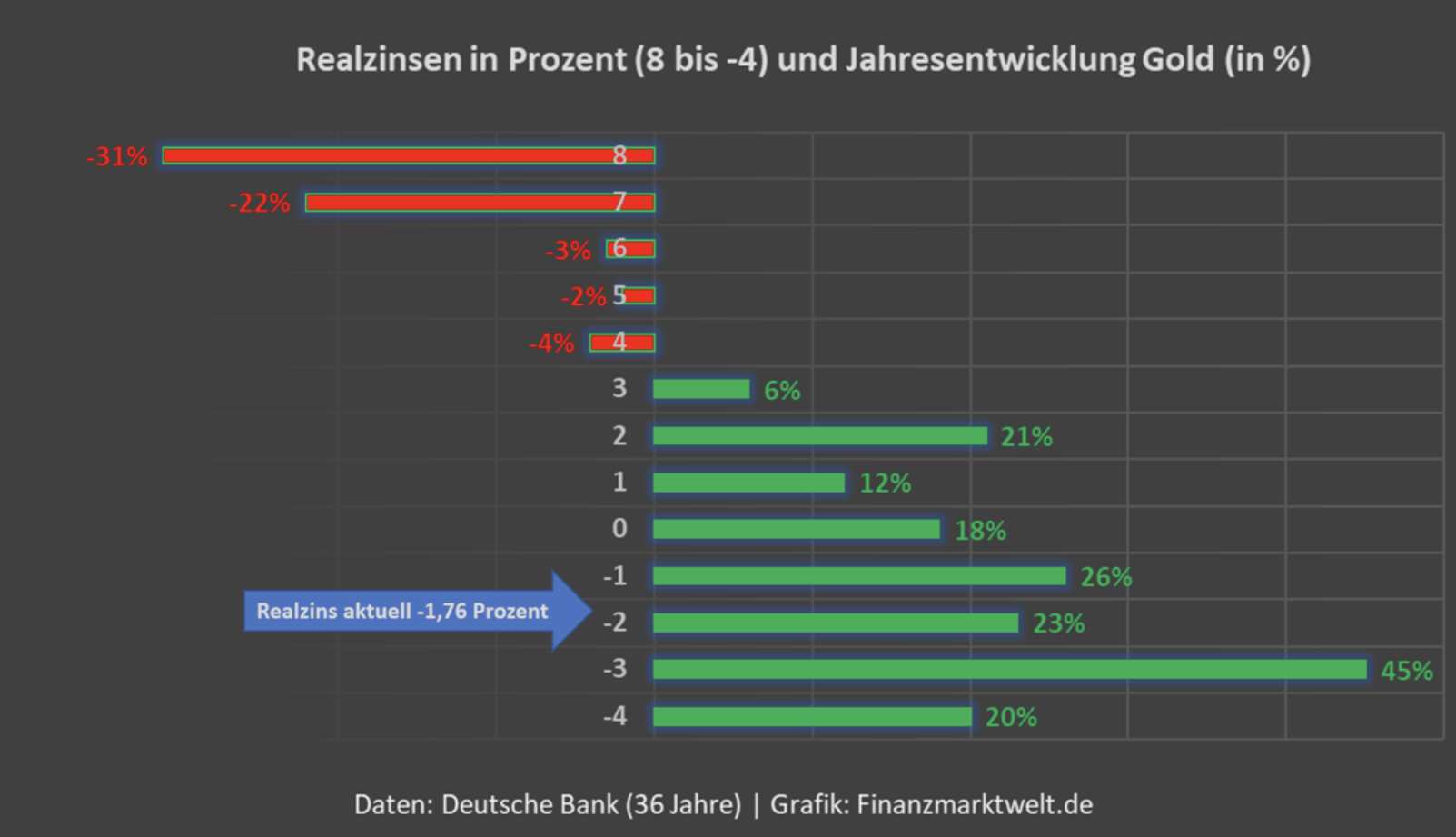

Der große Nachteil des Metalls, die Zinslosigkeit, hat sich ohnehin bereits erledigt, da der allgemeine Realzins sich mit fortschreitender Überschuldung zwangsläufig zur Aufrechterhaltung der Schuldentragfähigkeit Richtung null entwickelt. Die Korrelation zwischen realen Null- und Negativzinsen ist hingegen zu Gunsten von Gold stark ausgeprägt:

Der Wert oder auch Preis bestimmt sich am Ende wie bei jedem Gut aus dem Verhältnis zwischen Angebot und Nachfrage. Die Eigenschaften und die Tradition des Goldes sprechen eher für eine weitere Zunahme der Nachfrage bei gleichzeitig unverändertem bis leicht Rückläufigem Angebot (Peak-Gold).

Noch ist der Anteil der Investmentnachfrage mit ca. 5 Prozent via ETFs relativ gering. Doch genau hier besteht auch das Upside-Potenzial. In früheren Hausse-Zyklen stieg der Anteil der Goldnachfrage zu Investmentzwecken deutlich in den zweistelligen Bereich an. Dies macht auch Sinn, wenn man sich die Korrelation von Gold zu Aktien anschaut und sich vergegenwärtigt, dass Anleihen als natürlicher Sicherheitsbestandteil in einem Anlageportfolio keinen Sinn mehr machen, da diese keinen risikofreien Zins mehr bieten, sondern nur noch zinsfreies Risiko darstellen.

Es gibt noch weitere Modelle zur Bewertung des Goldes, die sich stark an seiner Funktion als Ersatzgeld orientieren. Gemäß der globalen Geldmenge, die deutlich stärker expandiert als die Goldmenge, kommen Ökonomen auf bis zu fünfstellige US-Dollar Bewertungen. Der aktuell faire Wert ist in einer Mischkalkulation aller Einflussfaktoren bei ca. 1.750 bis 2.000 US-Dollar pro Unze angesiedelt. Mit jeder weiteren Zinssenkung, jedem neuen oder erweiterten Gelddruckprogramm und jeder neuen Krise im Banken- und Finanzsystem ändert sich natürlich dieser Wert im Zuge sprunghaft steigender physischer Nachfrage.

Fazit

Die Vorurteile gegenüber Gold werden noch lange bestehen. Die Erkenntnis, es besitzen zu müssen, setzt die Beschäftigung mit Risiken voraus – bis hin zu systemischen Umbrüchen von Wirtschaft und Gesellschaft. Das Ausblenden von Risiken schützt aber nicht vor ihnen, weswegen das Interesse an Gold mit zunehmenden Krisensymptomen weiter steigen sollte. Was eine Versicherung in unsicheren Zeiten wert ist, weiß man natürlich erst, wenn der Schaden eingetreten ist und der Schutz greift. Aber jede Versicherungspolice hat ab dem Zeitpunkt des Erwerbs zumindest einen immateriellen Nutzen – es beruhigt die Nerven.

Kommentare lesen und schreiben, hier klicken

????

Pingback: Gold – wie berechnet sich sein innerer Wert? - finanzmarktwelt.de - Counternet News

???Es scheint sich um eine Art Werbung für das Edelmetall zu handeln. Wenn Sie den Autor googeln, werden Sie sehen, dass er seit Jahren in der Branche arbeitet, anscheinend gerade als Ökonom für die Solit Gruppe. Daher auch das Fazit seiner Artikel, das sehr häufig in Richtung Gold zielt.

hallo herr Zipfel, danke für die informativen berichte und aufschlußreichen analysen.

beim gold wäre es für mich sehr interessant wenn man einen gold/einwohner in gram index hätte. ich würde gerne sehen wieviel gold auf einen erdwohner im jahr zb 1920, 1930, 1940….., also alle jahrzente mal entfällt. oder gibts den index schon und ich weiß es nicht. ob er es sich leisten kann, sei mal dahingestellt.

viele grüsse

Pingback: Hat BITCOIN einen intrinsischen Wert? | mit Ökonom Rahim Taghizadegan 2022 #bitcoinwert - Geld verdienen