Gold steigt und steigt. Erst vorgestern berichteten wir vom neuen Jahreshoch. Es ist klar. In Zeiten von Handelskrieg, Iran-Krise etc flieht der Anleger in die sicheren Häfen namens Gold und Schweizer Franken. Und natürlich, es ist auch klar: Je weiter die Zinsen für Anleihen ins Negative sinken, desto attraktiver wird Gold nun mal. Der Goldpreis kann zwar schwanken, aber immerhin gibt es keine Negativverzinsung.

Gold vs Anleiherendite

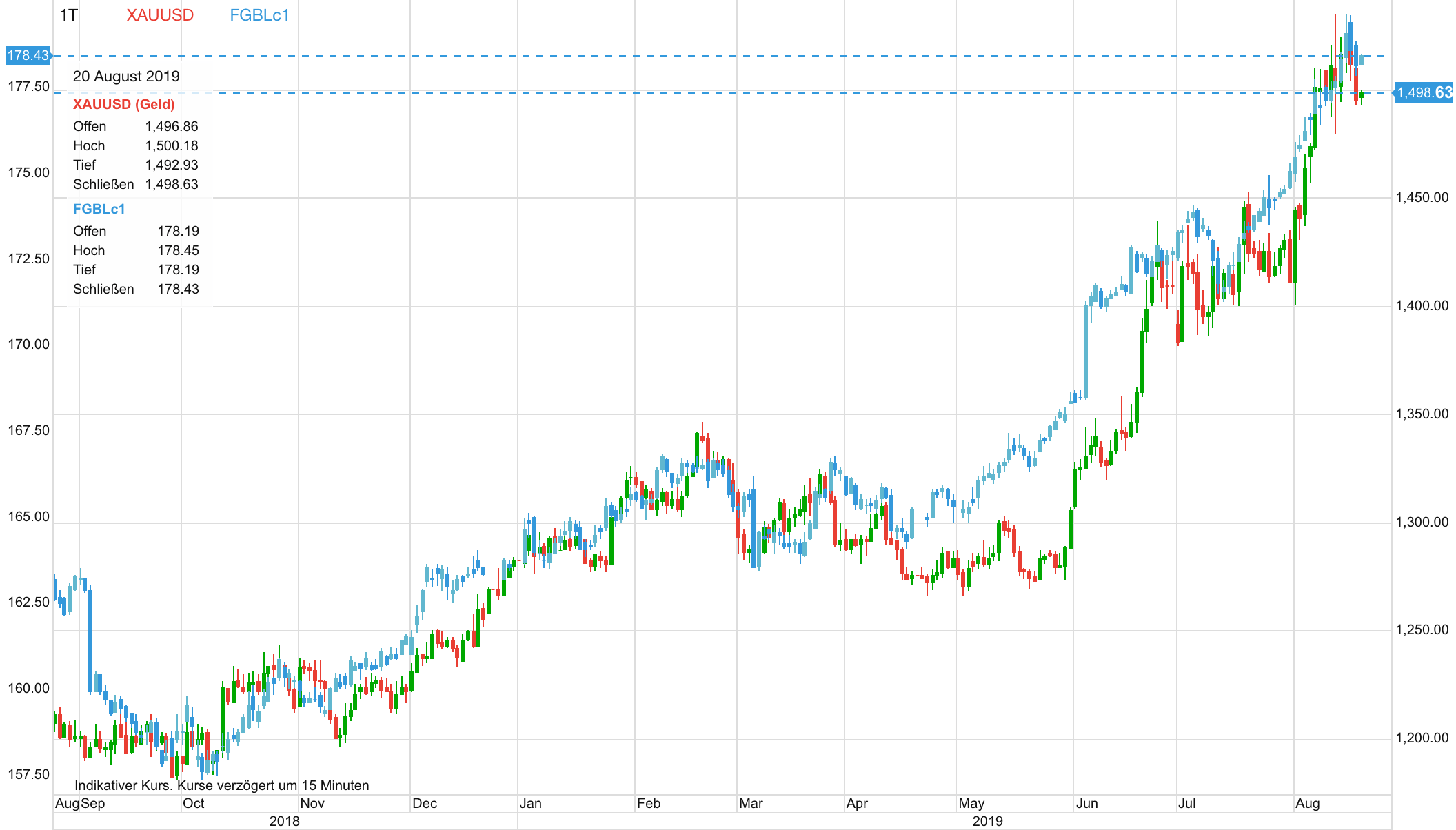

Und die Korrelation zeigt eindeutig: Je tiefer die Rendite bei Anleihen sinkt, desto weiter steigt Gold. Im folgenden Chart sieht man in den letzten zwölf Monaten den Goldpreis im Vergleich zum Kursverlauf der zehnjährigen deutschen Bundesanleihe. Sie laufen parallel. Denn je höher der Kurs, desto tiefer die Rendite bei Anleihen. Denn je mehr ein Anleger für eine Anleihe beim Kauf bezahlen muss, desto geringer ist seine Rendite. Denn die Verzinsung ändert sich ja während der Laufzeit nicht.

Interessant ist auch der folgende Chart. Er zeigt seit 2014 den Preis für Gold im Vergleich zum vorhandenen Volumen von Anleihen mit negativer Rendite. Beide laufen auch parallel nach oben. Ein weiterer Beweis für die These, dass Gold für Anleger umso attraktiver wird, je weiter die Renditen bei Anleihen sinken. Und das, obwohl Gold ein richtig kräftiges Kursrisiko beinhaltet. Bei Anleihen weiß der Käufer wenigstens, dass er nach einer festen Laufzeit den Nominalwert zurück erhält.

Funny chart. #Gold price and the volume of negative yielding debt trading in tandem. pic.twitter.com/ucXoLeZLsY

— Holger Zschaepitz (@Schuldensuehner) August 19, 2019

Anleihe-Wahnsinn geht immer weiter

Übrigens: Am Anleihemarkt geht der „Wahnsinn“ gen Süden immer weiter. Morgen will der deutsche Staat zum ersten Mal überhaupt eine 30 Jahre laufende Anleihe mit einem Zinskupon von 0,00% ausgeben! Und deutsche Banken bereiten sich offenbar darauf vor Immobilienkredite mit Negativverzinsung anzubieten. Lesen Sie dazu gerne diesen aktuellen Artikel von finanz-szene.de. Und aktuell notieren die Renditen für zehn Jahre laufende deutsche Pfandbriefe schon mit -0,25% Rendite.

Good morning from #Germany, where banks are preparing mortgage loans with negative interest rates for their retail customers. 10y German mortgage-backed bond yields (German 10y Pfandbrief yields) are falling further and further into negative territory and are now at -0.26%. pic.twitter.com/7tkAZyFa8U

— Holger Zschaepitz (@Schuldensuehner) August 20, 2019

Kommentare lesen und schreiben, hier klicken

Ja aber bei Gold weiss der Anleger eben auch das es nicht Wertlos wird, ich meine wenn ich heute zu .08% eine 100 Jährige zu 200% Kaufe dann weiss ich das ich im Jahr 2119 50% der Investiton zurückbekomme und wenn die Notenbanken ihr ziel von 2% erreichen ist dies Nominal noch 20% dessen was ich heute Investiere…das muss man sich mal geben, ich investiere heute und habe eine relativ grosse Wahrscheinlichkeit in 100 Jahren noch 20% dessen zu haben was ich einst Investiert habe….Wer macht sowas ausser ein spekulant der Sie keine 12 Monate halten will….?

Das kann ja kein vernüftiger Investor mehr kaufen der Kapital anlegen will. Mal schauen wie lange man noch eine Greater Fool dafür findet aber das Ende ist absehrbar…Oder denkt Ihr wir kriegen nich Szenarien wo man nach 100 Jahren noch Geld bringen muss und das Investment komplett weg ist 😂😂😂

So schaut es aus!!!