FMW-Redaktion

Die Goldman Sachs-Quartalszahlen wurden soeben veröffentlicht. Hier die wichtigsten Kennzahlen.

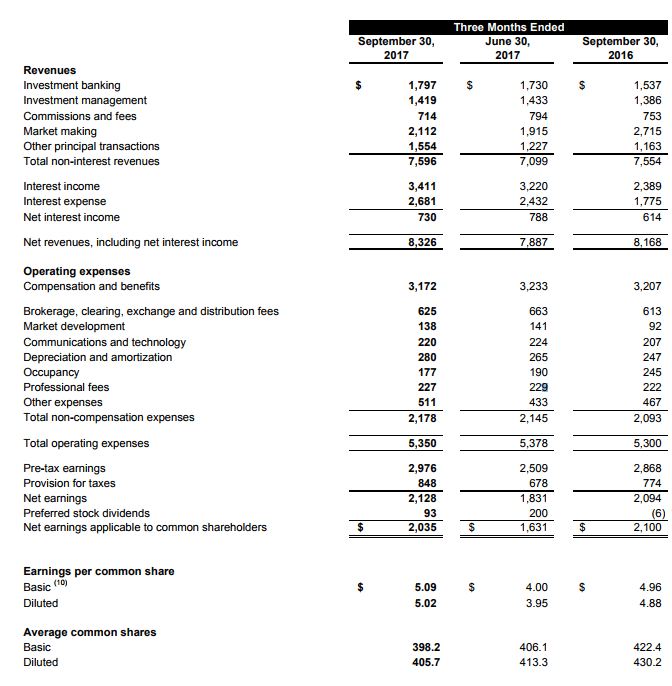

Der Umsatz liegt bei 8,33 Milliarden Dollar (Vorjahresmonat 8,17/erwartet 7,6).

Der Gewinn liegt bei 5,02 Dollar pro Aktie (Vorjahresmonat 4,88/erwartet 4,30).

Umsätze bei Sales and Trading bei Anleihen, Devisen und Rohstoffen mit 1,45 Milliarden Dollar leicht höher als erwartet.

Investmentbanking-Umsätze mit 1,8 Milliarden Dollar gut 300 Millionen über den Erwartungen.

Umsätze im Bereich Equities Sales and Trading mit 1,67 Milliarden Dollar ungefähr wie erwartet.

Die Aktie notiert vorbörslich +1,33%.

Zum Vergrößern bitte anklicken.

Aus der Veröffentlichung von GS im Wortlaut:

Highlights

Goldman Sachs reported first nine months net revenues of $24.24 billion, 8% higher than the first

nine months of 2016, which contributed to a 230 basis point improvement in pre-tax margin to

33.1%.

The firm ranked first in worldwide announced and completed mergers and acquisitions for the year-to-date. The firm also ranked first in worldwide common stock offerings for the

year-to-date.

Debt underwriting produced year-to-date net revenues of $2.03 billion, its highest for the first nine

months of the year, reflecting a leading position for the firm’s leveraged finance franchise.

Investing & Lending generated net revenues of $1.88 billion, its highest quarterly performance in over three years.

Assets under supervision (4) increased to a record $1.46 trillion, including net inflows of $13 billion

in long-term assets under supervision.

Book value per common share increased by 1.8% during the quarter and 4.5% during the year-todate to $190.73. Basic shares (5) decreased below 400 million for the first time, ending the quarter at 393.7 million.

The firm maintained capital ratios well in excess of the minimum requirements, as the firm’s Common Equity Tier 1 Standardized and Basel III Advanced ratios (6) were 13.3% (7) and 12.0% (7), respectively.

The firm maintained strong liquidity as global core liquid assets (4) were $220 billion (7) as of

September 30, 2017.

Kommentare lesen und schreiben, hier klicken

Immer die gleiche Taktik:

Man nehme geringe Erwartungen, schreibt dies in der Mainstream-Presse, wohl wissend, das die Gewinne deutlich höher ausfallen.

O Wunder, die Quartalszahlen sind ja besser als erwartet und alle kaufen wieder, auch der typische amerikanische Lemming.