Die Korrekturphase beim Goldpreis scheint nun beendet zu sein. Die US-Investoren begreifen langsam, dass sich auch die Geldpolitik der Fed so schnell nicht mehr normalisieren wird.

Der Goldpreis reagiert mit Verspätung auf die radikale Wende der US-Geldpolitik

Umso länger und umso intensiver die Fed ihre Geldpolitik expansiv gestaltet, umso mehr Investoren wachen nun auch an den für die Edelmetalle wichtigen US-Finanzmärkten auf und kaufen erneut Gold. Die Illusion, die USA könnten sich konjunkturell und geldpolitisch vom Rest der Welt abkoppeln, ist in diesem Jahr bereits kleiner geworden, auch wenn die erneut zweistelligen Gewinnprognosen für US-Unternehmen für das Jahr 2020 noch viel Spielraum für Enttäuschungen lassen.

Immer mehr Amerikaner begreifen, dass auch ihre Volkswirtschaft nicht vor dem Phänomen der „Japanisierung“ gefeit ist. Damit wird allmählich klar, dass die von der Fed bislang als temporär und rein technisch verkaufte aggressive Geldpolitik seit September dieses Jahres der Einstieg in eine Geldpolitik á la Bank of Japan war. Das bedeutet für das kommende Jahr weiter explodierende US-Staatsdefizite, eine starke Ausweitung der US-Notenbankbilanz und die Fortsetzung der Zinssenkungsserie.

Goldpreis knackt erneut die Marke von 1.500 US-Dollar

Der Goldpreis vollzieht nun, da sich diese wichtige Erkenntnis mehr und mehr manifestiert, eine Entwicklung nach, die logischerweise in Reaktion auf eine derart aggressive Geldpolitik der Fed zu erwarten ist. Der Versuch des Präsidenten der US-Notenbank, Jerome Powell, diese radikale Trendwende hin zu stark akkommodierender Geldpolitik zu verschleiern und sogar das de facto „QE4“ zu negieren, nutzt sich mit jedem Monat beim Blick auf die sich im Rekordtempo aufblähende Fed-Bilanz ab. Wie im unteren Chart gut zu erkennen ist, ist der Goldpreis gerade dabei, die seit Anfang September ausgebildete Korrekturformation abzuschließen. Im Zuge der Konsolidierung büßte der Wert des Goldes im Sinne der Fibonacci-Analyse mustergültig 38,2 Prozent des vorherigen starken Preisanstieges aus dem Sommer ein.

Am 23. Dezember konnten die Notierungen des gelben Edelmetalls schließlich den im Rahmen der Korrekturbewegung ausgebildeten kurzfristigen Abwärtstrend dynamisch nach oben durchbrechen. Es gilt nun, die noch verbliebenen drei Horizontalwiderstände bei 1.515, 1.535 und 1.556 US-Dollar pro Unze zu überwinden, bevor ein neues zyklisches Hoch erreicht wird. Die Chancen dafür, dass dies zeitnah geschieht, stehen in Anbetracht der Gesamtgemengelage sehr gut.

Impulse für einen weiteren Anstieg beim Goldpreis

Die Ursache der Gold-Hausse ist primär die Geldpolitik in Reaktion auf die weltweite Konjunkturschwäche sowie die wachsende Schuldenproblematik. Ein Auslöser für den jüngsten Sprung über die Marke von 1.500 US-Dollar war sicherlich auch der jüngste Schwächeanfall des Greenbacks. Hier zeichnet sich immer mehr eine Trendwende hin zu schwächeren Dollar-Notierungen ab, da der Zinsvorteil der Weltleitwährung schmilzt und damit auch die Attraktivität des Greenback als Anlagewährung bzw. Zielwährung für Carry-Trader. Gelingt dem Euro der Durchbruch über die Marke von 1,12 zum US-Dollar, dürfte sich auch für den Goldpreis weiteres Kurspotenzial eröffnen.

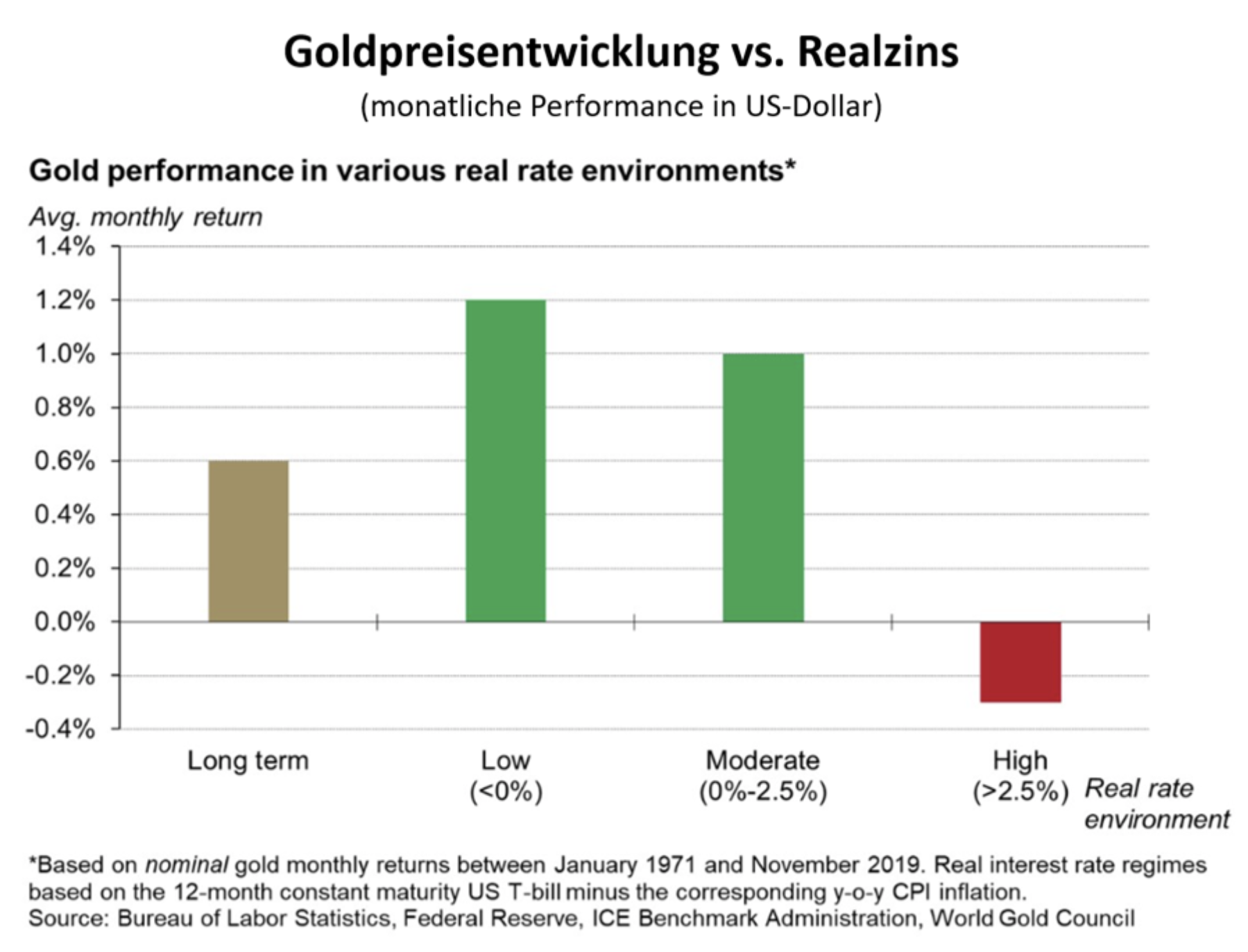

Ein weiterer wichtiger Impuls für die Fortsetzung der Rallye beim Goldpreis im Jahr 2020 ist der US-Realzins. Dieser liegt aktuell bereits im negativen Terrain bei -0,1 Prozent (12-Monatszins minus jährliche Teuerungsrat). Nach Berechnungen des World Gold Council über einen Zeitraum von 48 Jahren (1971-2019) lag die jährliche Performance des Goldpreises bei derart niedrigen Realzinsen im zweistelligen Bereich per annum.

Zu guter Letzt zwingt die Verteuerung der US-Aktien Vermögensverwalter zu parallelen Absicherung der Aktien-Portfolios auch mittels des Save-Haven-Assets Gold. Mittlerweile haben sich die Bewertungen beim S&P 500 Aktienindex signifikant von den Unternehmensgewinnen abgekoppelt und die Anleger schwelgen in selten gesehener Euphorie.

Die mittlerweile stark ausgeprägte Angst vor entgangenen Gewinnen bei den Standardaktien hat die Cash-Quoten schmelzen lassen und die Wetten auf weiter sinkende Volatilität auf neue Rekordhöhen getrieben. Diese Kombination birg enorme Risiken und kann zu heftigen Rückschlägen am Aktienmarkt führen. Umso weiter diese Panik-Rallye an den Aktienmärkten läuft, umso mehr gewinnt auch Gold als Absicherungsinstrument an Attraktivität.

Fazit und Ausblick

In dem Maße, wie die Nachhaltigkeit der ultralaxen Geldpolitik der Fed ins Bewusstsein der weltweit dominierenden US-Finanzmärkte rückt, wird die Bedeutung von Gold als Investment und legitimer Portfoliobestandteil zunehmen.

Die sich weiter verteuernden Aktienpreise bei gleichzeitig schwacher Ertragslage und rekordhoher Unternehmensverschuldung schlechter Qualität erhöhen zudem das Absicherungsbedürfnis der Portfolio- und Fondsmanager.

Schlussendlich wird Gold als heimliche Reservewährung auch deshalb reüssieren, weil die offizielle Weltleitwährung unter Zinsschwund und monetärer Diarrhö der Fed leidet (Verwässerung des Geldwertes durch massive Dollaremissionen). Risiken für den Goldpreis bestehen vonseiten preisbedingt abnehmender Schmucknachfrage, möglicherweise leicht sinkender Nachfrage durch die Notenbanken im Jahr 2020 sowie des nach wie vor hohen spekulativen Exposures an den Gold-Terminmärkten. Besonders Letzteres kann zu zwischenzeitlichen Abverkäufen und damit erhöhter Volatilität beim Goldpreis führen. Entscheidend für die Preisentwicklung im Jahr 2020 wird aber vor allem die Investorennachfrage in Form von Gold-ETFs sein. Hier sehen die Perspektiven für das kommende Jahr speziell in den USA sehr positiv aus.

Kommentare lesen und schreiben, hier klicken