Das gelbe Edelmetall findet mehr und mehr Einzug in die Portfolios institutioneller und privater Anleger. Die Motive der Marktteilnehmer sind vielfältig, doch eines eint sie alle: die unkalkulierbaren Folgen der sich fortsetzenden unkonventionellen Geldpolitik, die den Goldpreis nach oben ziehen.

Der Goldpreis ist eine Versicherung mit jährlicher Rendite

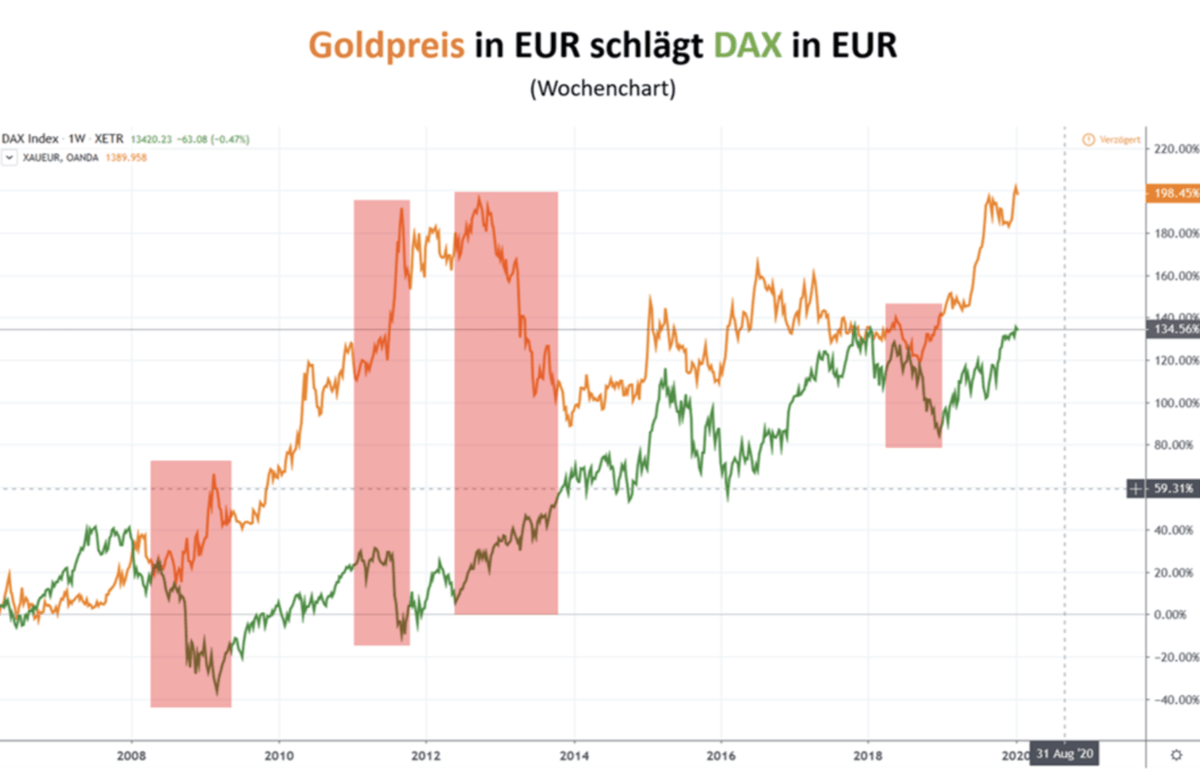

Umso mehr sich die Aktienmärkte von ihren fundamentalen Ankern lösen und in unerforschte Bewertungsterritorien vordringen, umso größer wird das Bedürfnis der Marktteilnehmer, sich gegen Rückschläge oder gar einen Crash abzusichern. In der Vergangenheit hat diese Strategie bereits sehr gut funktioniert. Eine Beimischung von Gold stabilisierte aktienlastige Portfolios in Phasen deutlicher Preiskorrekturen von Dividendentiteln. Läuft es dann in Phasen ausgeprägter Aktienhaussen schlechter beim Gold, bleibt die Gesamtrendite auf längere Sicht dennoch positiv, da sich beide Anlage-Klassen in einem langfristigen Aufwärtstrend befinden. Der angenehme Effekt ist jedoch eine Glättung der Wertentwicklung, wie ich bereits am Beispiel des Cantillon-Portfolios gezeigt habe (Link zum Strategie-Video mit anschaulichen Erläuterungen). Für Anleger im Euroraum hat der Goldpreis übrigens, anders als der deutsche Leitaktienindex DAX Performance Index, bereits ein neues Allzeithoch erreicht, obwohl das gelbe Edelmetall keine Dividenden thesauriert. So viel zum Thema der Alternativlosigkeit von Aktien.

Ein Blick auf die längerfristigen jährlichen Renditen von Gold zeigt Erstaunliches: In den letzten 20 Jahren belief sich die durchschnittliche Rendite von Gold auf 9,7 Prozent – mit nur 6 negativen Jahren (70 Prozent der Zeit positive Jahresrenditen). Bei einer Haltedauer von mindestens 12 Monaten (z. B. via XETRA-Gold) sind diese Renditen aus einem steigenden Goldpreis zudem steuerfrei – anders als bei Aktiengewinnen, deren Gewinne nach der Realisierung noch versteuert werden müssen.

Neben privaten Anlegern zählen auch Notenbanken zu den aktivsten Käufern

Die Marktteilnehmer mit dem intimsten Insiderwissen bezüglich des Zustands unseres weltweiten Geldsystems, die Zentralbanker, kauften im letzten Jahr im Rekordvolumen physisches Gold. Zwar liegen bislang nur die Daten bis zum Ende des dritten Quartals 2019 vor, die eine signifikante Steigerung gegenüber den ersten drei Quartalen des Vorjahres 2018 zeigen, aber die Analysten des World Gold Council prognostizieren auch für das Gesamtjahr 2019 einen neuen Kaufrekord. Dabei hatten die weltweiten Notenbanken schon im Jahr 2018 netto Rekordvolumina an Gold akkumuliert. Diese de facto Insiderkäufe sollte man nicht als prozyklischen Irrtum der Notenbanker abtun, sondern als gesunden Selbsterhaltungstrieb der Geldbürokraten.

Eine Umkehr der Geldpolitik ist nicht mehr möglich – im Gegenteil

Nimmt man Japan als Blaupause für die Zukunft westlicher Volkswirtschaften, allen voran Europa, dann gibt es für die kommenden Jahre auch kein Entrinnen aus der Spirale aus sinkenden Realzinsen und steigenden Ankaufvolumina von Schuldpapieren durch die Zentralbanken (QE-Programme). Zu schwer wiegt die bereits historisch hohe und weiter wachsende globale Schuldenlast. Diese weltweite Schuldenlast knackte im letzten Jahr erneut historische Rekorde zu Friedenszeiten. Die Gesamtverschuldung stieg auf über 250 Billionen US-Dollar, was ca. 322 des globalen BIP entspricht. Die Schulden der Schwellenländer überstiegen 72 Billionen US-Dollar oder 223 Prozent des BIP, während die Schulden der Industrieländer 180 Billionen US-Dollar überstiegen, also über 383 Prozent des Bruttoinlandsprodukts.

Fazit und nüchterner Ausblick

Mittlerweile ist es unter Ökonomen und Finanzmarkttheoretikern unstrittig, dass die Zinsen bis auf Weiteres historisch niedrig bleiben und real betrachtet sogar noch tiefer in den negativen Bereich abtauchen werden. Gleichzeitig gibt es kein Entrinnen aus dem bereits seit über einem Jahrzehnt (in Japan noch länger) geschaffenen Abhängigkeitsverhältnis zwischen der Alimentierung der Staaten durch die Notenpresse (indirekt via Geschäftsbanken). Am Ende steht das gesamte „moderne“ Geldsystem zur Disposition. Immerhin handelt es sich um ein Experiment, bei dem erstmals in der Geschichte der Menschheit sämtliche gesetzliche Zahlungsmittel weltweit beliebig vermehrbare Fiat-Währungen darstellen.

Bereits in der Geschichte gibt es von John Law (Gründer der ersten Zentralbank Europas) bis zu Simbabwe unzählige Beispiele gescheiterter Fiat-Währungen. Bereits der Philosoph und Aufklärer François-Marie Arouet (Voltaire) wusste: „Papiergeld kehrt früher oder später zu seinem inneren Wert zurück – null.“ Als Back-Up-Geld fungierten in der Vergangenheit entweder der US-Dollar oder Gold. Da die Weltleitwährung Dollar heute aber nicht nur Bestandteil des globalen Fiat-Geld-Experiments ist, sondern ihr alles dominierendes Zentrum darstellt, bleibt am Ende als Backup-Geld für den Fall der Fälle primär Gold (neben Silber und Platin). Das ist auch der Grund, warum sich Zentralbanken im vergangenen Jahr mit Rekordvolumina an Gold eindeckten und auch deshalb wird der Goldpreis in Zukunft signifikant angestiegen – mit wieder zunehmender Amplitude im Zeitverlauf.

Kommentare lesen und schreiben, hier klicken