Droht ein neues Goldverbot? In Zeiten klammer Staatskassen weckten die Goldschätze der Bürger schon oft das Interesse der Regierenden. Auch in der deutschen Geschichte gab es bereits 32 Jahre lang ein Goldverbot und Besitzbeschränkungen.

Das Goldverbot ist historisch kein Einzelfall

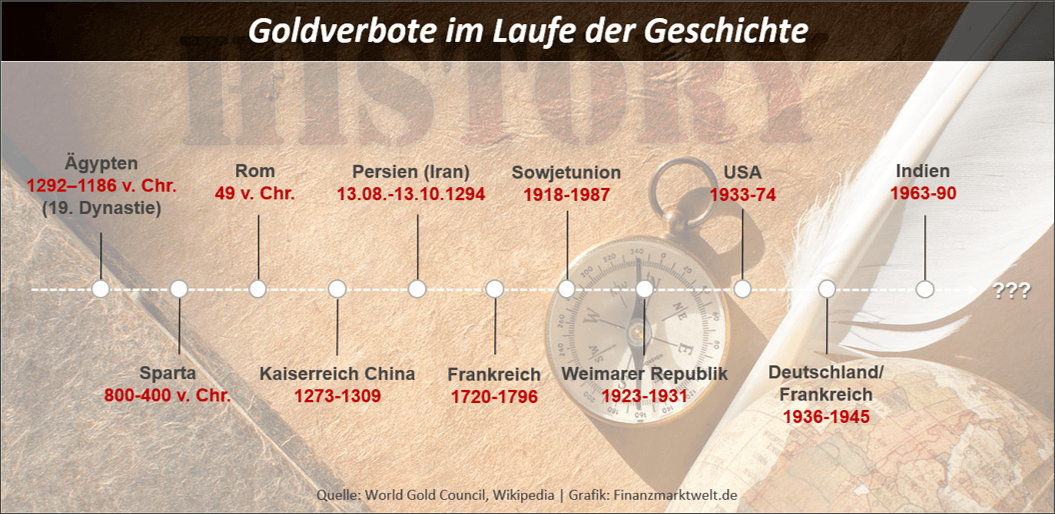

Staatlich sanktionierte Beschränkungen und sogar Totalverbote des privaten Besitzes und des Handels von Gold gab es in der Geschichte in allen Gesellschaftssystemen: von der Antike über die mittelalterlich-feudale Gesellschaft, zu Zeiten der Aufklärung, des Faschismus, des Sozialismus bis hin zu den Entwicklungsländern des 20. Jahrhunderts (China und Indien). Es gab Goldverbote in Monarchien, Diktaturen und Demokratien. Einige Beispiele aus der Geschichte zeigt der folgende Zeitstrahl:

In Deutschland war der Besitz von Gold aber auch der von Silber mehrfach verboten. Zunächst kam es zu Zeiten der Weimarer Republik auf dem Höhepunkt der Inflation zur Einschränkung des Handels mit beiden Edelmetallen. Im Jahr 1923 verbot Reichspräsident Friedrich Ebert (SPD) den Goldbesitz komplett.

Im Oktober 1936 wurde auf Anordnung von Hermann Göring eine Ablieferungspflicht für Gold in Kraft gesetzt. Ausgenommen waren Alt- und Bruchgold. Ab dem 1. Dezember 1936 drohte im Zusammenhang mit dem Gesetz gegen Wirtschaftssabotage bei Zuwiderhandlung sogar die Todesstrafe. Ab dem 16. August 1938 galten Goldmünzen im Deutschen Reich nicht mehr als gesetzliches Zahlungsmittel und konnten auch nicht mehr an die Reichsbank veräußert werden.

Am 13. September 1939, also kurz nach Ausbruch des Zweiten Weltkriegs, wurde das Besitzverbot sogar auf Unternehmen ausgeweitet und alles gewerblich gehaltene Gold beschlagnahmt.

Am 1. Januar 1940 verloren auch die Silbermünzen des Deutschen Reiches ihren Status als Zahlungsmittel.

Das letzte sich nahtlos anschließende Goldverbot in Deutschland erließen die Siegermächte dann am 20. September 1945. Neben Gold mussten die Deutschen auch ihr Silber und Platin sowie alle ausländischen Banknoten und Münzen an die Alliierten abliefern. Aufgrund der vorherigen Goldverbote war diese Ablieferungspflicht jedoch nicht sehr effektiv. Unternehmen und Bürger, die noch im Besitz von Edelmetallen waren, versteckten ihre Besitztümer und ignorierten die Proklamation weitgehend.

Das letzte Goldverbot galt rein juristisch in Westdeutschland bis zum 5. Mai 1955 und in der DDR bis zum 20. September des gleichen Jahres. Der Besitz und Handel von Gold war somit in Deutschland nach 32 Jahren der Verbote und Einschränkungen in beiden Teilen unseres Landes wieder legal.

Die Motive für das Goldverbot

Das Hauptmotiv der staatlichen Goldverbote war stets Finanznot. Drohende Staatsbankrotte waren ein willkommener Anlass, sich an den Edelmetallschätzen der Bürger zu bedienen. Oft traten Goldverbote in Kombination mit er Etablierung von ungedeckten Fiat-Währungen auf, mit denen die Edelmetallbesitzer abgefunden wurden. Die Lebensdauer dieser als „Zettelwirtschaft“ verspotteten Geldsysteme war zeitlich stets limitiert und endete bislang ausnahmslos mit dem völligen Wertverlust dieser „Papierwährungen“. Gelegentlich endeten solche Geldexperimente auch mit dem unfreiwilligen Ableben der dafür verantwortlichen Herrscher, z. B. im Falle des Königs Gaichatu von Persien.

Ein weiteres häufiges Motiv für die Konfiskation von Gold war der Abfluss von Goldreserven ins Ausland durch anhaltend hohe Defizite im Außenhandel.

Seit 1971 ist die Weltleitwährung US-Dollar und mit ihr alle Hauptwährungen nicht mehr in Gold eintauschbar. Daher ist die Gefahr heute geringer, dass aus diesem Grund z. B. die USA Gold verbieten. Die Defizite im Außenhandel und in den öffentlichen Haushalten werden heutzutage einfach durch die Notenpresse gedeckt. Handelsbilanzdefizite versucht die aktuelle US-Administration, durch Protektionismus in den Griff zu bekommen.

Die Gefahr neuerlicher Goldverbote

Denkbar ist, dass die aus der unkonventionellen Geldpolitik der Notenbanken zur Aufrechterhaltung der Schuldentragfähigkeit von Staaten, Banken, nichtfinanziellen Unternehmen und Bürgern resultierenden Nebenwirkungen irgendwann nicht mehr kontrollierbar sind und in stark erhöhte Inflation münden. Die Staaten könnten daraufhin Währungsreformen und Konfiskationen von Edelmetallen erneut in Betracht ziehen, um die Schulden abzuwerten und ein neues Währungssystem zu etablieren, dessen Vertrauensanker erneut Gold bilden könnte.

Die rechtlichen Hürden für eine Enteignung sind gleichwohl hoch und es dürfte im Rahmen dieses Landeshoheitsaktes zumindest eine angemessene Abfindung zu den dann aktuellen Edelmetallpreisen gezahlt werden.

Goldverbot und Schutz vor Enteignung

Noch bis zum Jahresultimo kann man in Deutschland bis zu einer Grenze von 10.000 Euro Edelmetalle diskret erwerben, also ohne Angabe der persönlichen Daten und ohne Vorlage eines Ausweisdokuments. Ab dem 1. Januar sinkt diese Grenze für diskrete Edelmetallkäufe auf nur noch 2.000 Euro ab.

Diese und andere Entwicklungen werden von einigen bereits als Vorbote eines kommenden Goldverbots interpretiert. Der Gesetzgeber weist aber darauf hin, dass in den Anrainerstaaten Deutschlands, z. B. in Frankreich, bereits deutlich niedrigere Legitimationsgrenzen für Edelmetalle gelten und mit der Harmonisierung der Beträge lediglich dem Schwarzgeldtourismus nach Deutschland entgegengewirkt werden soll.

Klar ist aber auch, dass sich eine Konfiskation, sollte diese in Zukunft stattfinden, natürlich sehr viel einfacher gestaltet, wenn die Daten der Goldkäufer bekannt sind.

Dennoch wird es schwierig, den Besitz von Gold zu kontrollieren, schließlich könnte man es bereits wieder veräußert, verloren oder als gestohlen gemeldet haben.

Wann immer es zu Goldverboten in der Geschichte kam, waren die Edelmetallbesitzer sehr kreativ, beim Verstecken ihrer privaten Besitztümer. Es ist schwer vorstellbar, dass Kohorten von Staatsbeamten mit Hacke und Spaten in porifiskalischer Absicht die Gärten und Wälder Deutschlands umgraben, auf der Suche nach Goldschätzen.

Eine Alternative zum Verstecken des Goldes ist die Lagerung im Ausland, z. B. in Kanada oder der Schweiz. Allerdings hat auch diese Strategie der geografischen Diversifikation seine Tücken: Zum einen sind theoretisch auch in diesen Staaten Goldverbote möglich und zum anderen zeigt das Beispiel des Goldverbots in den USA von 1933 bis 1974, dass auch die Lagerung im Ausland keinen ultimativen Schutz bietet: Am 14. Januar 1961 dehnte Präsident Dwight D. Eisenhower das im Jahr 1933 von Franklin D. Roosevelt eingeführte Goldverbot auf das Ausland aus. Zuvor hatten viele Amerikaner ihr Gold in die Schweiz verbracht. Mit der Executive Order 10905 war es allen US-Bürgern und Unternehmen verboten, Gold oder Goldzertifikate in ausländischen Depots zu halten oder im Ausland damit zu handeln. Bei Verstößen gegen dieses Verbot drohten hohe Geldstrafen von bis zu 10.000 US-Dollar oder sogar Gefängnisstrafen von bis zu zehn Jahren. Von diesem Verbot waren allerdings seltene Goldmünzen ausgenommen.

Alte und seltene Goldmünzen, sogenannte numismatische Münzen, könnten also auch in Zukunft wieder vor Enteignung schützen. Investments in historische Goldmünzen setzen gleichwohl ein Mindestmaß an Fachkenntnis voraus und sind mit hohen Aufschlägen auf den reinen Metallwert und Kursrisiken verbunden. Die Liquidität am Markt für historische Sammlermünzen ist zudem sehr viel geringer als an den Märkten für Anlagegold.

Fazit und ergänzendes Video

Gold ist kein Allheilmittel, auch nicht für den Schutz des Vermögens in Krisenzeiten. Der Verlust oder Besitz- und Handelsverbote schränken die Effektivität des Krisenschutzes von Gold ein. Betrachtet man jedoch die Stabilität der Kaufkraft des Goldes seit der Zeit der ersten Goldverbote in der klassischen Antike, dann hat sich diese dennoch bis heute bewahrt. Die Schlussfolgerung, wegen möglicher Goldverbote auf den Besitz des edlen Metalls gänzlich zu verzichten, ist in Anbetracht der heraufziehenden Krise unseres Weltwährungssystems auch keine ideale Lösung.

Im Falle einer Krise wird es zunächst zu stark steigenden Notierungen des Goldpreises kommen, die dann auch Grundlage für eine mögliche Abfindung im Zuge von Enteignungen sein können (wie im Jahr 1933 in den USA geschehen). Zum anderen kann man diverse Maßnahmen ergreifen, um sich gegen Enteignung zu schützen: Diskretion, Verstecke, Lagerung im Ausland und Numismatik.

Am Ende bleibt der altbewährte Rat, nicht alle Eier in einen Korb zu legen. Eine breite Diversifikation des Vermögens unter Einbeziehung anderer mobiler Vermögensgegenstände ist die beste Strategie für die vor uns liegenden Herausforderungen in Sachen Vermögenssicherung. Neben Gold, Silber und Platin bieten sich beispielsweise auch Diamanten, Oldtimer, Kunstgegenstände oder gute Weine an. All das natürlich ergänzt um klassische Vermögenswerte wie Produktivkapital und Immobilien, wenn möglich sogar global gestreut.

Wer nur ein kleines Vermögen hat oder sich erst eines erschaffen möchte, der sollte sich im Bereich der Edelmetalle auf gängige Silbermünzen konzentrieren, diese wegen ihrer Oxidationsanfälligkeit gut verpacken und diskret lagern.

Am Ende sollte bei einer klugen Vermögensallokation, trotz möglicher Krisen, Verbote und Konfiskationen, noch etwas zum Leben übrig bleiben.

Mehr zu diesem Thema und der Frage, ob Silber in Anbetracht drohender Goldverbote das bessere Gold ist, erfahren Sie in dem hier verlinkten YouTube-Video.

Kommentare lesen und schreiben, hier klicken

Hahahaha selten so gelacht, Schwarzgeldtourismus nach Deutschland, wo gabs den? Wer war das ? Das müssen ja Einzelfälle sein in der Schweiz können nach wie vor noch bis 25000 PRO TAG anonym gekauft werden, ab 01.01. noch 10‘000 vor einigen Jahren waren es noch 100‘000

Das Goldverbot wäre viel zu offensichtich und kommt sehr „fascho“ rüber. Wie soll man irgendjemanden dafür gewinnen? Nein, die teuflischere Idee ist, man haut im Namen der „Steuergerechtigkeit“ die Mehrwertsteuer auf die Edelmetalle drauf und bürokratisiert den Handel durch, um die Kosten in die Höhe zu treiben. Der Erfolg ist wegen des globalen Marktes vor allem bei der reicheren Kundschaft allerdings zweifelhaft und wird erkauft durch die Schwächung des Finanzstandortes.

Und was ich noch vergessen hatte: die Klimabilanz des Edelmetallabbaus. So treibt man die Fonds und Banken aus dem Geschäft.

@Herr Zipfel: Super Beitrag, endlich mal Klartext!!!

Diversifikation des Vermoegens: Teurer Wein und Whisky sind genauso schwer zu einem vorstellbaren Preis zu veraussern, wie ein Oldtimer oder numismatisch erwaehnenswerte Sammlermuenzen…..wenns kracht kann man den guten Whisky wenigstens selber trinken.

Solange es Kein Bugatti aus den 30er Janren ist, wirds schwer werden, einen vernuenftigen Preis zu erzielen…es gibt immer mehr gute Oldtimer, die meist in gutbetuchten aelteren Haenden verweilen, solange das Geld billig, und die Besitzer am Leben, ist da noch alles ok…ich erinnere mich noch gut an die alten Singer-Naehmaschinen, die in den 90er Jahren zu Mondpreisen die Besitzer wechselten und damals als Wertanlage galten.

Dann doch lieber Wald, Wiese, Werkzeug, Zigarretten und billigen Whisky…alles was ein either Bauer brauchen kann…

Ich finde Goldverbot in Verbindung mit Expropriationen absolut notwendig.

Im zukünftigen grünen Sozialismus ist so ein Überbleibsel des Kapitalismus wie der Goldbesitz eine Prerogative des Staates.

Das Goldverbot in der Sowjetunion von 1922 (nicht 1918) bis 1987 wurde unterlaufen. Ebenso wurde das Verbot des Besitzes ausländischer Devisen, namentlich USD, unterlaufen. Hunderttausende kluger Köpfe in der Sowjetunion sind mit „diskret“ gelagertem Gold und USD gut gefahren – ebenso ihre Familien und Nacherben. Auch in der DDR waren Gold und DM „echte“ Werte. – Sozialisten und Zentralverwaltungswirtschaftler hingegen sind Schwachköpfe. Sie mögen ein Verbot von Gold usw. neuerlich proklamieren (gar nicht so unwahrscheinlich). Aber es wird nichts bringen. Am Ende hinterlassen diese Typen nur Chaos. Aber diesmal wird man sie am Ende scharf richten. Eine laue Nummer wie 1990 ff. war ein Riesenfehler.