Von Claudio Kummerfeld

Es ist menschlich und politisch mehr als wünschenswert, dass Griechenland im Euro bleibt. Doch die harten Fakten zeigen eine dauerhafte strukturelle Schwäche auf, die auch schon vor der Finanzkrise 2008 vorhanden war…

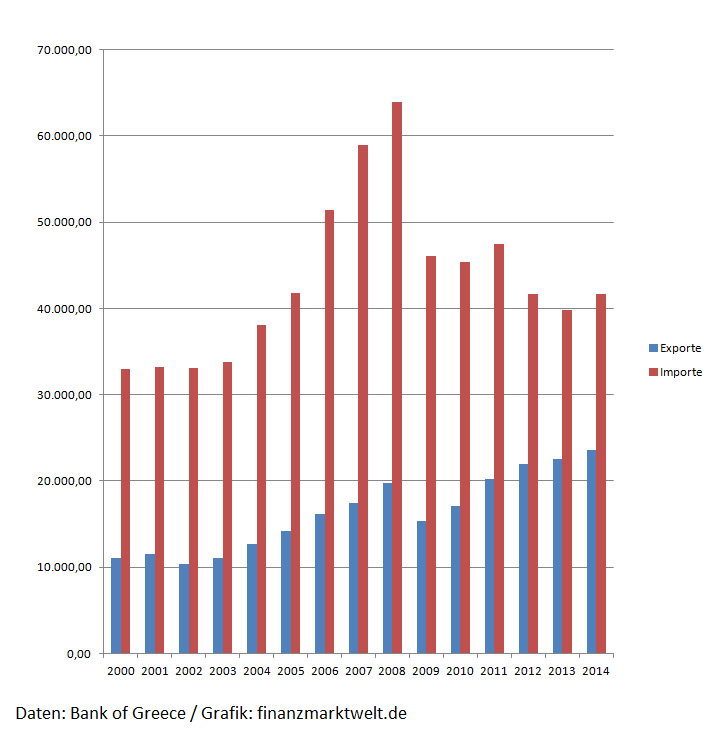

Importe und Exporte in krassem Missverhältnis

Wie Daten der griechischen Notenbank „Bank of Greece“ zeigen, importiert Griechenland schon seit Jahren deutlich mehr als es exportiert. Dadurch entsteht das sogenannte Handelsbilanzdefizit. Diese Grafik veranschaulicht dieses Missverhältnis beim Im- und Export von Waren in Griechenland sehr anschaulich. Die roten Balken zeigen die Importe, die jedes Jahr erheblich über den Exporten (blau) liegen.

In 2014 z.B. wurden Waren für 23,6 Mrd Euro exportiert, aber im selben Zeitraum Waren für 41,6 Mrd Euro nach Griechenland importiert. Also fast doppelt so viel Im- wie Exporte. Ein gesundes Defizit wäre (wie es bei vielen Staaten vorkommt) ein Exportvolumen von 23,6 Mrd, dem nur als Beispiel ein Importvolumen von 25 Mrd gegenübersteht. 5 oder 10% Defizit ist gesund bzw. noch akzeptabel, aber fast 100% mehr importieren als exportieren? In den Krisenjahren 2007 und 2008 waren es sogar mehr als 200% Defizit.

Wo blieben die Hilfsmilliarden aus Europa?

Generell wird von vielen Seiten oft behauptet, all die Rettungsmilliarden der letzten Jahre für Griechenland gingen an deutsche und französische Banken, um ihnen ihre griechischen Staatsanleihen abzukaufen. Das mag teilweise richtig sein. Aber wer diese Grafik sieht, dem wird klar: Von irgendetwas musste die griechische Volkswirtschaft all die letzten Jahre das mehr an Importen bezahlen, denn durch die geringen Exporte hatte man viel zu wenig Geld eingenommen um die viel größeren Importe zu bezahlen. Zu welchem Mittel greift in so einem Fall die Politik? Man macht Schulden, saugt Geld aus dem Ausland an, egal wie – über Staatsanleihen, Hilfsprogramme und und und.

Nur so war der griechische Staat z.B. in der Lage Gehälter und Pensionen zu zahlen, die gar nicht durch die reale Wirtschaftsleistung gedeckt waren. Mit diesen zu hohen Gehältern waren die Menschen in der Lage ihren Lebensstandard aufrechtzuerhalten und importierte Waren zu bezahlen. So ging ein großer Teil der Rettungsmilliarden drauf, um Importe zu bezahlen. Und letztlich flossen die Hilfsgelder so auch wieder zurück in die EU-Nationen, die kräftig exportieren, wie Deutschland und die Niederlande.

–

–

–

Quelle: Bank of Greece

Kommentare lesen und schreiben, hier klicken

Dämliche?Frage.Wo ist der Unterschied zwischen Griechenland&USA?Das ständige Haushaltsdefizit kann’s ja schon mal nicht sein!Militärisch leisten sich beide auch wesentlich mehr,als notwendig wäre!Kulturell ist Griechenland den Amis sogar überlegen!Liegt es eventuell nur daran,dass die Drachnme nicht die Weltleitwährung ist?Kann man das ändern?Analog des Wettstreits der Körperteile,welches denn nun das wichtigste ist(läuft darauf hinaus,dass das Arschloch behauptet es wäre das Wichtigste,was alle anderen natürlich total meschugge finden,bis das Arschloch zumacht!)Hallo,Nobelkriegspreisträger,wie wäre es mal mit konkreter,finanzieller Hilfe!Den Grosskotz fernab überm Atlantik geben ist nicht sonderlich hilfreich!Carepaketdrohnen statt Predators wären angebracht!

Da wollte halt jemand die VSA nachahmen und würde etwas frühzeitig „ausgestoppt“ – nun ist der Ponzi nackt. Beschei**en dürfen immer nur die Großen, die Kleiner(en) nicht.

Die Handelsbilanz ist nur ein Teil der Leistungsbilanz.

Die Leistungsbilanz ist da deutlich aussagekräftiger als die Handelsbilanz, da die eben ein Gesamtbild der jeweiligen Wirtschaft zeichnet.

Die Griechen haben bei Waren(Handelsbilanz) das im Artikel dargestellte Minus.

Dagegen ist die Dienstleistungsbilanz der Griechen seit ewig im Plus (Dienstleistungsbilanz).

2013 hatten die Griechen bei der Leistungsbilanz ein Plus von 1,2 Mrd, da der Tourismus boomte.

Insofern ist das kein struktuelles Problem Griechenlands, sondern eher völlig normal, dass ein Land sein Plus im Dienstleistungsbereich (z.b. Tourismus) in einen hoheren Import steckt.