Für den Welthandel und für die beteiligten Parteien bedeutet der Phase-1-Deal kein Ende im Handelskrieg. Die Konflikte bleiben bestehen und Handelsströme werden lediglich zwangsweise umgeleitet.

Der Schaden im Handelskrieg bleibt größer als der Nutzen

Bis auf die Reduzierung eines Teils der Zölle bleibt der Großteil der „Punitive Tariffs“ und damit die Mehrkosten für Importeure und Verbraucher in den USA in Kraft. Das Gleiche gilt für die Vergeltungszölle aufseiten Chinas. Selbst nach dem Abkommen wird der durchschnittliche US-Zollsatz für alle Importe aus China immer noch 19,3 Prozent betragen, eine marginale Senkung gegenüber dem Stand vor dem Abkommen von 21 Prozent und fast das Sechseinhalbfache vor dem Beginn des Handelskriegs in Höhe von 3 Prozent.

In dem vor einer Woche unterzeichneten ersten Deal verpflichtet sich China, in den nächsten zwei Jahren landwirtschaftliche und industrielle Gütern, Dienstleistungen sowie fossile Energieträger in einem jährlichen Volumen von 200 Milliarden US-Dollar in den USA zu kaufen.

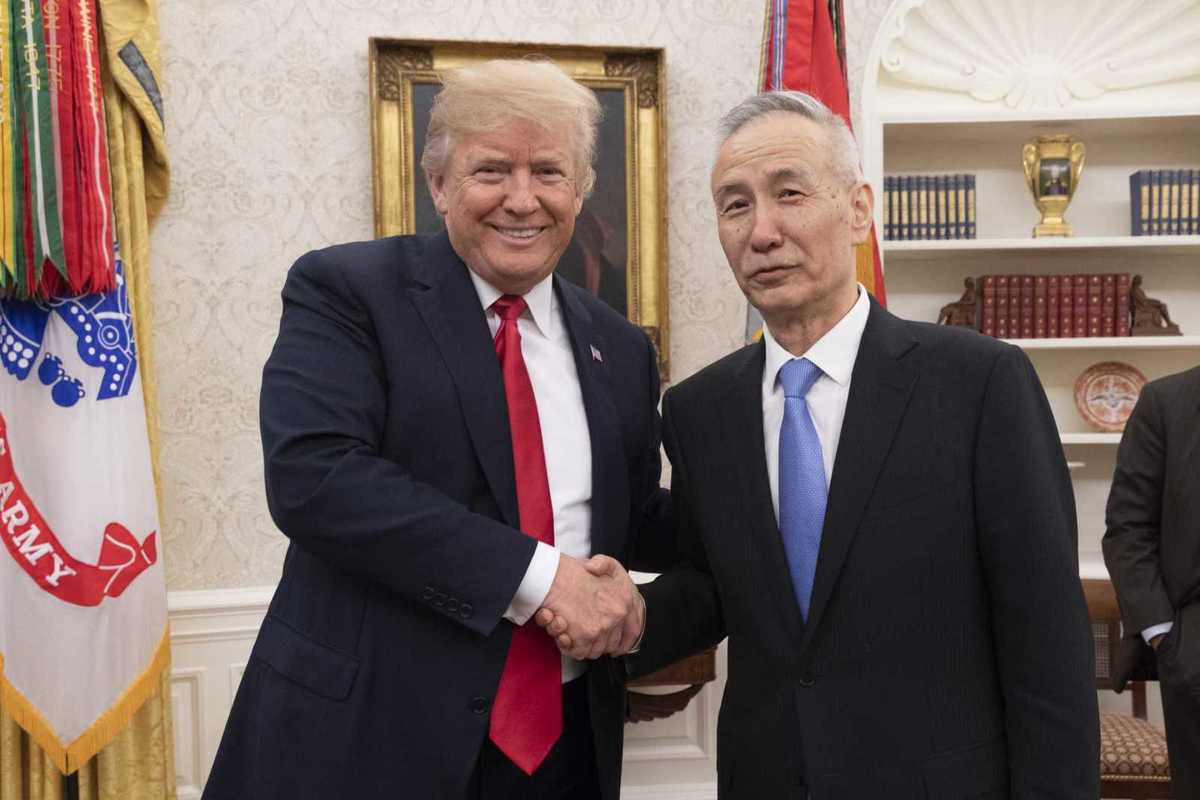

Bei der Unterzeichnungszeremonie zum Phase-1-Deal bezeichnete Trump das Abkommen als „Durchbruch“ und „historisch“, was beides natürlich übertrieben ist. Aber das ist man von der Trumpschen Rhetorik bereits gewohnt. Ungeachtet der Behauptung von Trump, dass die Zölle von den Chinesen bezahlt werden, sind sich die Ökonomen nun praktisch einig, dass sie stattdessen nahezu vollständig von den Amerikanern getragen werden. Selbst der Fed of New York zufolge bedeutete der Handelskrieg bisher höhere Preise für US-Verbraucher, ein geringeres Wachstum des verarbeitenden Gewerbes und lediglich einen Rückgang der Agrarexporte. Im Jahr 2019, so die Notenbanker weiter, „verzeichneten die USA einen erheblichen Preisanstieg bei Zwischenprodukten und Fertigwaren aus China. Es kam außerdem zu einer Verringerung der Verfügbarkeit importierter Güter und die Zölle wurden vollständig auf die Inlandspreise importierter Waren umgelegt“. Die jüngsten Zahlen zur Industrieproduktion aus den USA bestätigen die Aussagen der Fed of New York.

Ob es einen weiterführenden zweiten Deal geben wird und ob der erste Deal, den der Staatspräsident der Volksrepublik Chinas, Xi Jinping, sich weigert, zu unterzeichnen, überhaupt wort- und zahlengetreu umgesetzt wird, ist fraglich. Denn im Grunde handelt es sich nicht um einen Vertrag, sondern eine Aneinanderreihung aufgezwungener Zusagen und Wunschvorstellungen der Amerikaner. Aber Papier ist bekanntlich geduldig.

Kommentare lesen und schreiben, hier klicken

Das US-Handelsbilanzdefizit ist auf einem 3-Jahrestief und der #PhaseOne-Deal mit China verleiht #Trump eine gewisse Dynamik in seiner Rede bei #Davos

https://twitter.com/depotrockerin/status/1219613186053279749

„Wir lieben uns“ sprach Trump in Davos. Gemeint war Xi Jinping.