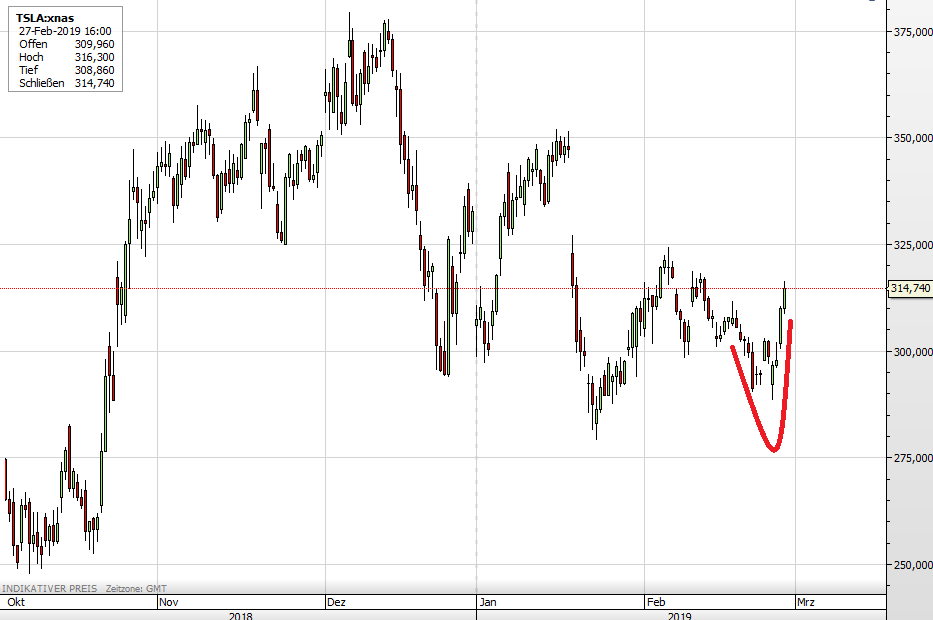

Tesla-Chef Elon Musk hält die Welt in Atem. Ja, er weiß sich selbst zu inszenieren. Aber kurz vorab: Wir hatten es geahnt. Trotz zuletzt schlechter Nachrichten um Musk (Börsenaufsicht geht erneut gerichtlich gegen ihn vor) und trotz zunehmender Zweifel an der Massentauglichkeit und günstigen Preisen beim Modell 3 ist die Tesla-Aktie diese Woche doch wieder angestiegen.

Wir als Kritiker von Elon Musk betonen dies auch immer wieder. Seine „Jünger“ oder auch seine „Fans“ bleiben ihm offenbar auch der Börse stehts treu ergeben. Die Aktie rutsche wie so oft in den letzten Jahren nach unten, und drohte weiter kräftig durchzusacken. Aber bei 289 Dollar war Schluss, und gestern ist sie wieder bis auf 314,74 Dollar gestiegen.

Jetzt aktuell fragt sich die Börsianerwelt: Was wird heute Abend passieren? Elon Musk hat gestern folgende Tweets abgesetzt. Donnerstag (also heute) 14 Uhr US-Westküstenzeit (23 Uhr bei uns) soll es eine Veröffentlichung in Sachen Tesla geben. Mehr sagt er dazu nicht. Tja, so einfach hält man die Börsenwelt in Atem. Wir müssen alle abwarten. So ein Gebaren dürfte die US-Börsenaufsicht noch mehr in Aufruhr versetzen. Der CEO eines Milliarden-Unternehmens mit großer Verantwortung auch für die Aktionäre benimmt sich wie ein kleines Kind.

California

— Elon Musk (@elonmusk) February 27, 2019

Thursday 2pm

— Elon Musk (@elonmusk) February 27, 2019

Some Tesla news

— Elon Musk (@elonmusk) February 27, 2019

Elon Musk. Foto: Duncan.Hull CC BY-SA 4.0 – Ausschnitt aus Originalfoto

Deutsche Bank

Die Deutsche Bank hat heute mitgeteilt, dass die EZB ihre Anforderungen für die Kapitalquoten der Bank erhöht hat. Diese neue Anforderung gelten ab 1. März 2019. Die harte Kernkapitalquote namens „CET-1“ steigt in ihrer Anforderung von 10,69% in 2018 auf 11,82% in 2019. Ende 2018 lag die Quote laut Deutscher Bank bei 13,6% nach 14,0% Ende 2017. Also hat man die Anforderung schon Ende 2018 übererfüllt. Warum ist die Kapitalanforderung an die Deutsche Bank so stark gestiegen? Dazu äußert sich die Bank wie folgt, Zitat:

Diese CET 1-Kapitalanforderung setzt sich aus folgenden Positionen zusammen: der Säule-1-Mindestkapitalanforderung von 4,50 Prozent, der Säule-2-Kapitalanforderung von unverändert 2,75 Prozent, dem Kapitalerhaltungspuffer von 2,50 Prozent, dem antizyklischen Kapitalpuffer von 0,07 Prozent per Jahresende 2018 und dem Kapitalpuffer für global systemrelevante Banken von 2,00 Prozent.

Über die letzten vier Jahre wurden der Kapitalerhaltungspuffer (62,5 Basispunkte pro Jahr) und der Kapitalpuffer für global systemrelevante Banken (50 Basispunkte pro Jahr) schrittweise erhöht; sie sind seit 1. Januar 2019 in voller Höhe wirksam. Nur deswegen liegt die SREP-Anforderung an die CET1-Kapitalquote von 11,82 Prozent für 2019 oberhalb der für 2018 geltenden Anforderung von 10,69 Prozent. Die SREP-Anforderung stellt jene Schwelle dar, unterhalb der die Deutsche Bank verpflichtet wäre, den ausschüttungsfähigen Höchstbetrag (Maximum Distributable Amount – MDA) zu berechnen. Dieser ausschüttungsfähige Höchstbetrag begrenzt Ausschüttungen in Gestalt von Dividenden auf das CET-1-Kapital, neue erfolgsabhängige Vergütungen und Zinszahlungen an Inhaber von Wertpapieren, die als zusätzliches Kernkapital gelten (Additional Tier 1).

Übrigens: Die EZB hatte die Kapitalanforderung für die Commerzbank bereits vor ein paar Tagen verkündet. Hier gab es eine Absenkung der Anforderung von 10,36% auf 10,11%.

Kommentare lesen und schreiben, hier klicken

– Ich teile zu 100% Ihre Meinung zu Tesla. Ein reiner Demagoge, mehr nicht. Und Leuteschinder als Arbeitgeber.

– Schlimm auch für die meisten Anleger, die sehr viel Geld hineingesetzt haben und das nie wiedersehen.

– Was mich nur wundert, es sind in Deutschland Stand Jan 2018 0,11% reine Strom-Autos angemeldet. Ein paar 0,0x% dann noch Hybride. Aber in den allgemeinen Nachrichten haben sie einen Anteil von 20-50%. Auch ein Erfolg von Murks.

Dabei ist Wasserstoff viel besser. Mittlerweile haben sie ja einen Trägerstoff für das Gas, damit es nicht mehr so leicht verschwindet.