Der Boom bei Immobilien geht weiter, zumindest bei den Preisen. Aber da so richtig! Aber bevor wir dazu kommen, noch etwas anderes. Eigentlich geht der Boom doch zu Ende? Einige Daten zeigen, dass wir in diesen Tagen und Wochen im Höhepunkt des Baubooms sein könnten. Zum Beispiel erkennt man dies an den neu genehmigten Wohnungen, die von ihrer Zahl her rückläufig sind, und das nicht nur dank einer kurzen statistischen Schwankung. Auch andere Daten wie Umfragen under Branchenexperten (zum Beispiel vom „IW“) zeigen, dass der „Abschwung begonnen“ habe.

Preise für Immobilien boomen weiter, aber so richtig!

Aber dann sind da ja noch die Preise für Immobilien. Die kennen kein Halten. Hat den Käufern von Einfamilienhäusern und Eigentumswohnungen noch niemand etwas von Rezession oder dem möglichen Peak am Markt erzählt? Ist die breite Masse der Kaufinteressenten durch die abgeschafften Zinsen so heiß gemacht worden, dass die Herde nur so reinströmt in den Kauf von Immobilien? Gut möglich. Denn obwohl der Immobilien-Käufer große Geldsummen bei den Zinsen spart, zahlt er womöglich beim Kaufpreis des Grundstücks und bei den Baukosten kräftig drauf. Denn auch die Gewerke legen bei ihren Erstellungskosten massiv zu.

Wahnsinns-Steigerungen

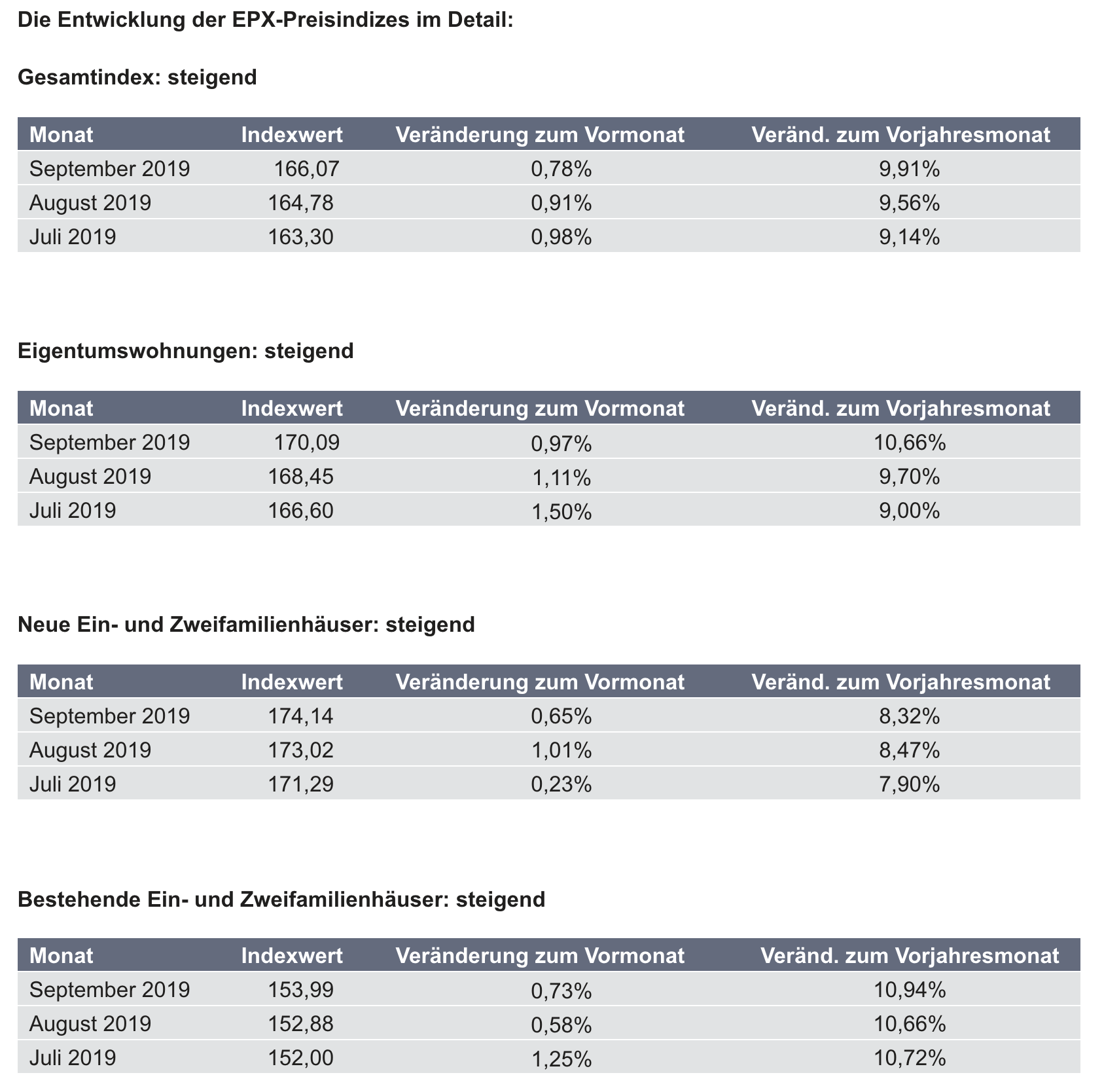

Aber gut. Der Preisboom für Immobilien kennt kein Ende. Schon die letzten beiden Monate stiegen die Hauspreise in Deutschland im Jahresvergleich fast um 10%. So auch die aktuellsten Daten, die von Europace heute veröffentlicht wurden für September. Die Steigerungsrate im Hauspreisindex im Vergleich zu September 2018 liegt bei 9,91%. Wahnsinn! Die Daten darf man als realistisch einstufen, da sie laut Europace auf monatlich mehr als 30.000 realen Transaktionen bei Immobilien basieren. Daten der Bundesbank aus der letzten Woche, die auf Umfragen unter Banken beruhen, belegen eindeutig, dass die Nachfrage der Bankkunden nach Immobilienkrediten so hoch ist wie seit vier Jahren nicht mehr. Hier weitere Detailaussagen von Europace:

Den größten Zuwachs mit 0,97 Prozent im Vergleich zum Vormonat verzeichnen diesen Mal die Preise für Eigentumswohnungen. Im Vergleich zum Vorjahresmonat stiegen sie sogar um 10,66 Prozent. Mit einem Indexwert von inzwischen über 170 Punkten liegen sie deutlich über den Preisen für Bestandshäuser. Aber auch diese knüpften an ihre starke Entwicklung der Vormonate an. Mit 153,99 Punkten konnten sie einen Anstieg von 0,73 Prozent gegenüber dem Vormonat verzeichnen. Mit 0,65 Prozent stiegen zwar die Preise für neue Ein- und Zweifamilienhäuser am schwächsten an. Im direkten Vergleich liegt der Index für Neubauhäuser mit mittlerweile 174,14 Punkten jedoch immer noch weit vor den beiden anderen Segmenten. Der Gesamtindex stieg um 0,78 Prozent auf 166,07 Punkte.

„Wir bilden auf unserer Plattform monatlich über 30.000 reale Immobilienfinanzierungstransaktionen von Privatkunden ab. Daher können wir eine hervorragende Einschätzung zu den tatsächlichen Immobilienpreisen und Finanzierungskonditionen in Deutschland geben. Hier setzt sich eine seit Längerem anhaltende Entwicklung fort: Der Wunsch nach einer eigenen Immobilie gepaart mit weiter sinkenden Zinsen kompensiert noch immer den Anstieg bei den Preisen.“

Auffallend stark fällt in der aktuellen Bank Lending Survey der Anstieg der Bankenmargen ins Gewicht. So ermittelte die Erhebung für durchschnittliche Kredite ohne erhöhtes Risiko den höchsten Margenwert seit 2010. Die dadurch entstehenden verschärften Kreditbedingungen für Immobilienkreditnehmer erklärt Kennerknecht so:

„Meiner Einschätzung nach konnten Banken durch die letzten EZB-Maßnahmen ihre Refinanzierungskosten senken, wodurch die Marge kurzfristig steigt. Durch die Wettbewerbssituation dürften die gesunkenen Refinanzierungskosten zumindest teilweise an die Verbraucher weitergegeben werden. Was wiederum zu einer sinkenden Marge führen würde.“

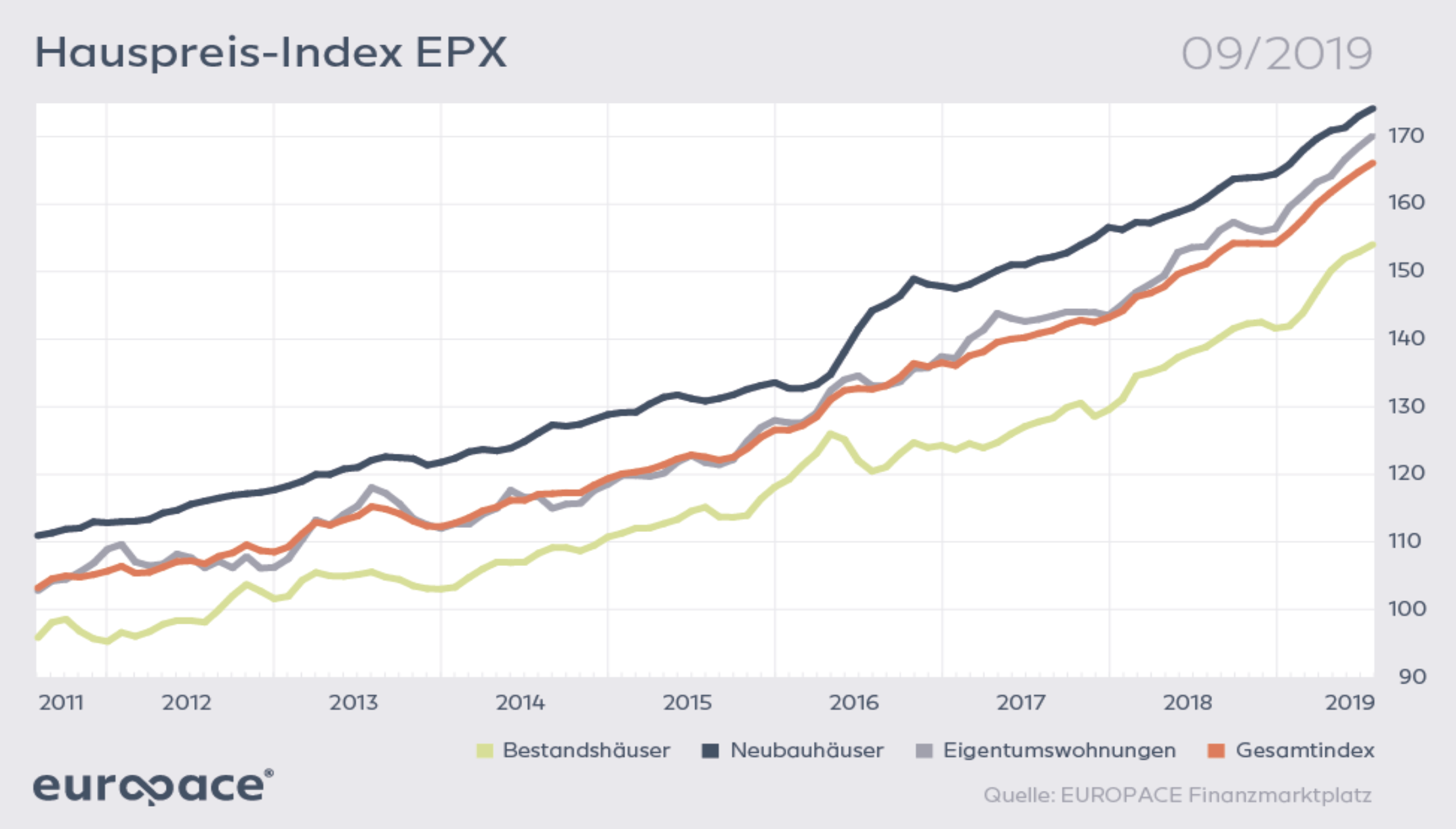

Man sieht gut, wie die Preise für Immobilien seit acht Jahren nur eine Richtung kennen, nämlich steil nach oben.

Die Preise für Wohnimmobilien steigen in allen drei EPX-Kategorien kontinuierlich weiter an

Kommentare lesen und schreiben, hier klicken

Ich glaube da interessiert sich wirklich niemand dafür ob die Preise normal sind oder schon maßlos überteuert. Die Interessenten haben nur Immobilie, Immobilie und nochmals Immobilie im Kopf und alles andere zählt nicht mehr. Klassisches Herdenverhalten das man haben muss weil es ja noch viel viel teurer werden könnte.

Hierzu tragen natürlich auch erheblich Immobilienmakler und Banken bei. Ein Makler wird immer erzählen das die Preise weiter steigen und niemals fallen können, der verdient ja sein Geld damit.

Durch die 0 Zinspolitik hat der Run in Sachwerte schon lange begonnen. Dabei spielt es keine Rolle was. Aktien, Immobilien, … Willkommen in der Allesblase.

Wenn die rasant wachsende Immo-Blase platzt und zugleich die in den verschiedensten Wirtschaftsbereichen immer schneller voranschreitende Rezession in unserem Lande den Kreditnehmern zunehmend den Boden unter den Füssen wegzuziehen beginnt, dann werden 100tausende deutscher Häuslebauer (bzw. -Käufer) ihre Häuser faktisch wieder verlieren. Denn der Markt wird dafür sorgen, daß deren Wert drastisch fällt – mit allen Folgen für deren Besitzer. In den meisten Fällen wird dies den Verlust der Immobilie bedeuten. Mit der dann für die meisten Betroffenen fälligen Nachschußpflicht wird es viele in den Ruin treiben und den Verstand verlieren lassen…

Herr Fricke, bravo, perfekt zusammengefasst! Der Berliner Mietendeckel sollte auch dem letzten deutschen Träumer klarmachen, wohin die Reise geht.

Pingback: Immobilien Boom vorbei? Von wegen - die Preise explodieren! - finanzmarktwelt.de - Counternet News