Gerade erleben wir die große Zinswende. In den USA haben wir erst heute Mittag gesehen, dass die Hypothekenzinsen für Festdarlehen mit 30 Jahren Laufzeit auf 6,94 Prozent gestiegen sind, der höchste Zins seit 20 Jahren! Die Bauzinsen in Deutschland steigen beispielsweise von Jahresanfang bis jetzt von 1,00 auf 4,03 Prozent, laut Interhyp. Das ist ein rasend schneller Anstieg der Zinsen! Die Immobilienpreise fallen, Verkäufer wollen ihre Immobilien los werden – aber für die Käufer, die auf billige Kredite angewiesen sind, sind diese Preisniveaus jetzt viel zu hoch. Die Preise müssten erst noch drastisch fallen, bis Objekte wieder attraktiv werden. Der Blick nach Schweden zeigt ein weiteres Problem am Immobilienmarkt in westlich geprägten Ländern. Da wo Zinsen für Immobilienkredite zu großen Teilen flexibel sind, sorgt die Zinswende für immense Schwierigkeiten.

Schweden vor immensen Problemen am Immobilienmarkt

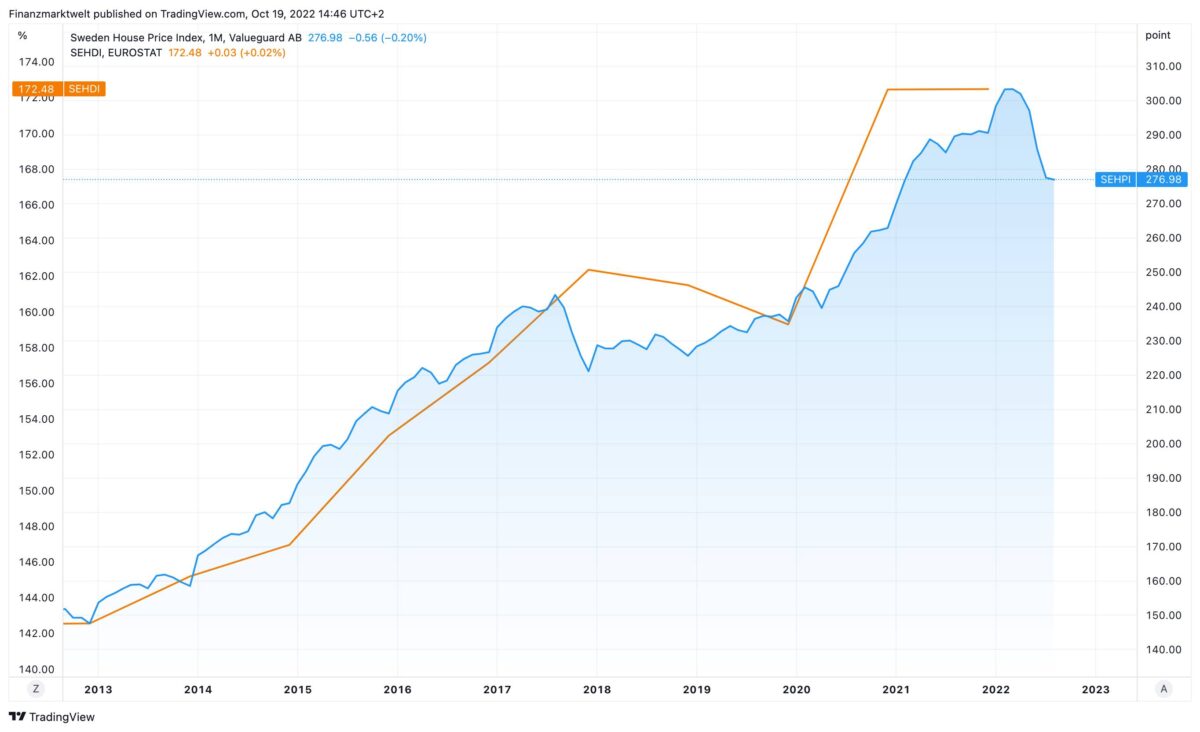

Man schaue auf den folgenden Chart. Er zeigt im Verlauf der letzten zehn Jahre die Debt-to-Income Ratio in orange, also den stetig größer werdenden Anteil der Haushaltsschulden am Gesamteinkommen der Verbraucher in Schweden. Im Vergleich dazu sehen wir die in Schweden seit März 2022 fallenden Immobilienpreise als blaue Linie.Wie im Rest Europas ging dem ebenfalls vorher eine jahrelange Rally der Immobilienpreise voraus. Und nun steht Schweden vor einem großen Problem, das auch auf andere Länder zutreffen könnte. Viele Immobilienkredite haben variable Zinsen. Das heißt: Beim nächsten Termin für die Neufestsetzung der Zinsen verteuern sich diese Kredite erheblich, und Kreditnehmer geraten in Schieflage. Was für private Häuslebauer gilt, wird ebenso für gewerbliche Investoren zum Problem.

Selbst in Schweden wusste bisher kaum jemand etwas über die Firma Castellum AB. Doch der überstürzte Verkauf von 40 Millionen Aktien des Immobilienunternehmens Anfang des Monats wird nun von einigen Beobachtern als Vorbote für die Zukunft des europäischen Immobilienmarktes gesehen, so berichtet es aktuell Bloomberg. Der Verkäufer M2 Asset Management AB begründete die Entscheidung mit den fallenden Marktpreisen, die seine „Fähigkeit zur Erfüllung seiner finanziellen Verpflichtungen“ beeinträchtigten. Der Ausstieg eines Großaktionärs ist nur die jüngste Episode in einem turbulenten Jahr, in dem sich der Börsenwert der schwedischen Immobilienunternehmen halbiert hat.

41 Milliarden Dollar Refinanzierungsbedarf bis 2026

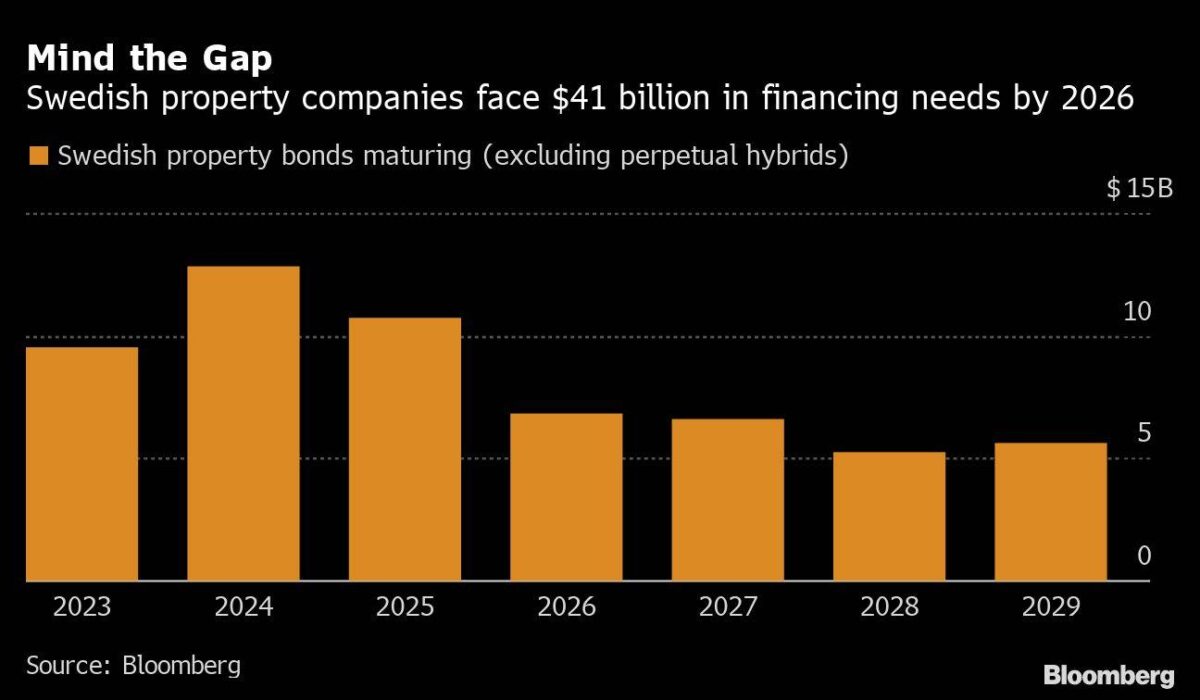

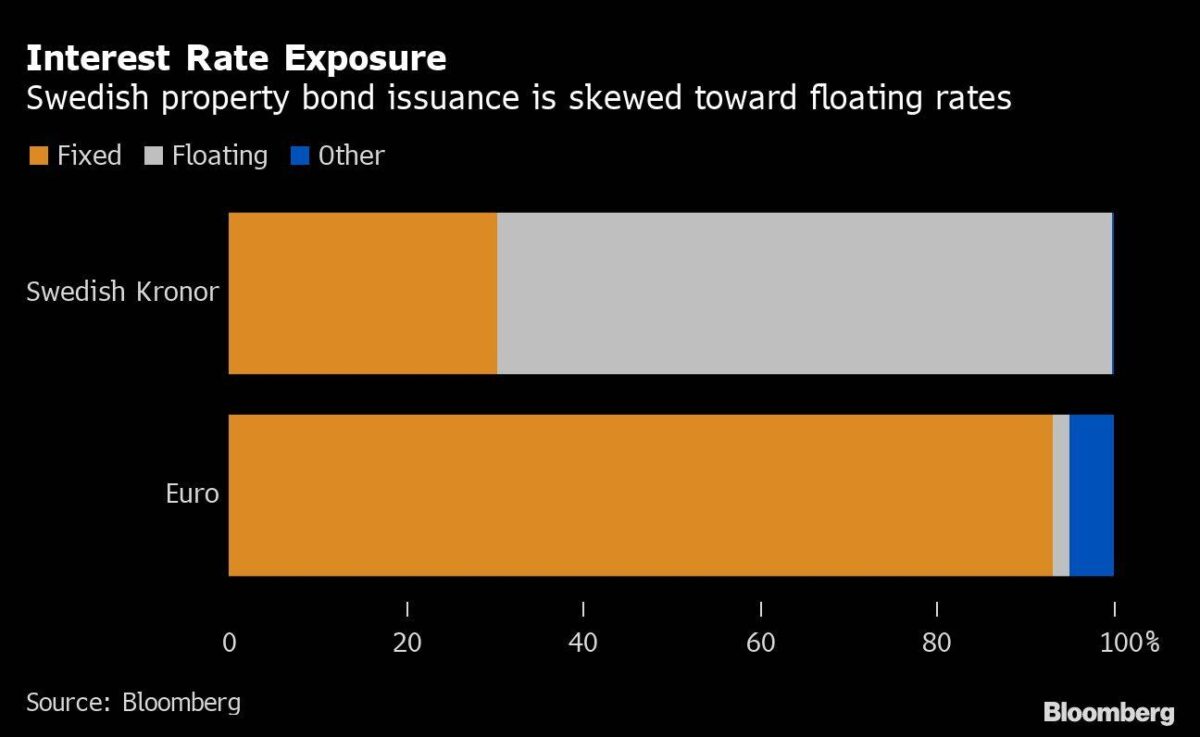

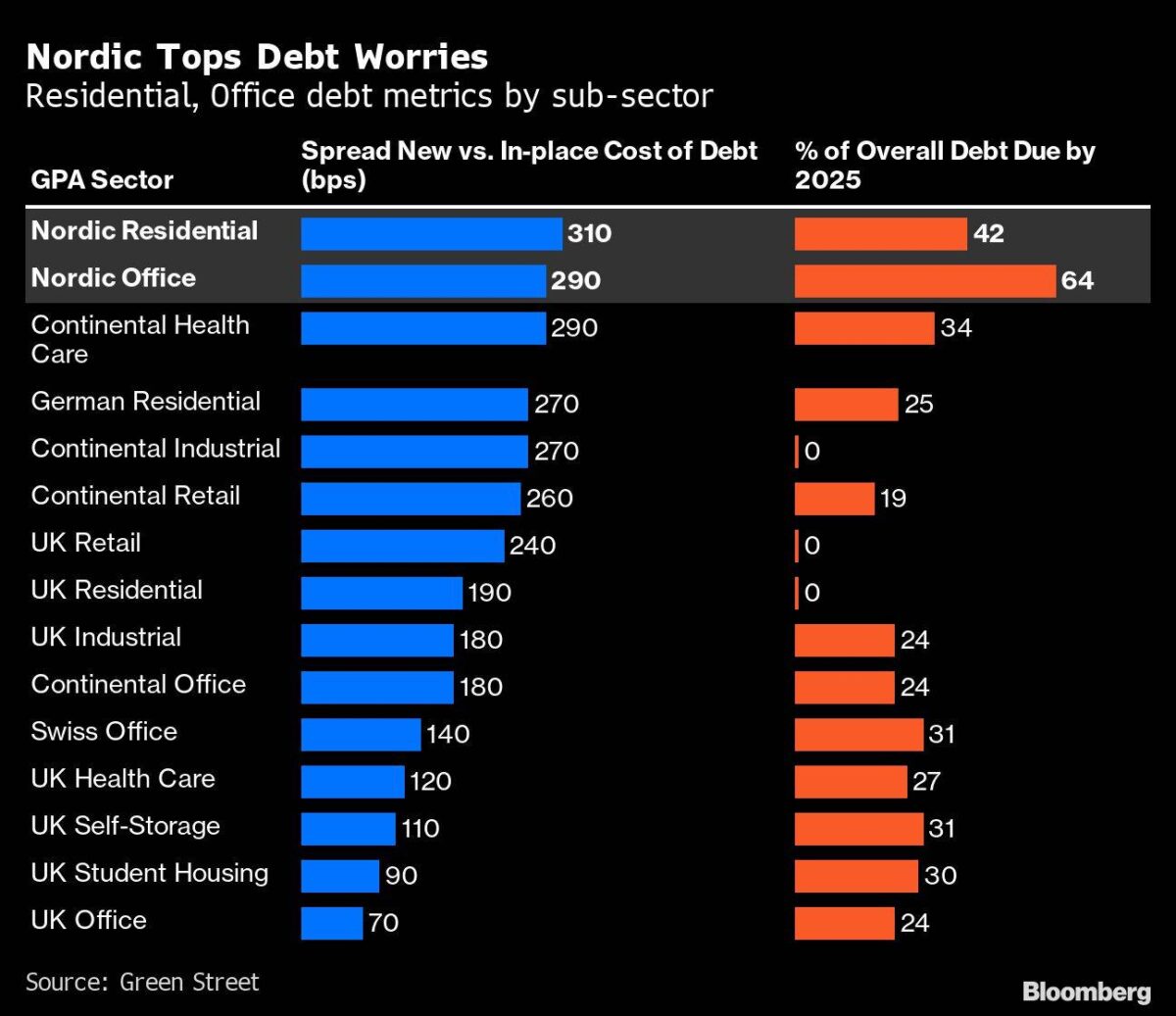

Eine Besserung ist kaum zu erwarten. Nach Angaben von Bloomberg muss der Sektor in Schweden im nächsten Jahr Schulden in Höhe von 10 Mrd. USD zurückzahlen, und bis Ende 2026 besteht ein Refinanzierungsbedarf von rund 41 Mrd. USD- Der Finanzierungsengpass, mit dem Schwedens Immobilienunternehmen konfrontiert sind, ist auf ihre variabel verzinsten Anleihen und ihre kurzfristigen Fälligkeiten in einem Umfeld steigender Zinsen zurückzuführen. Obwohl der Immobilienmarkt des nordischen Landes dadurch anfälliger ist als andere in der Region, wird er als möglicher Lackmustest für den übrigen Sektor in Europa genau beobachtet.

Einigen Immobilienunternehmen könnte nichts anderes übrig bleiben, als den Aktienmarkt anzuzapfen, um Mittel zu beschaffen. „Im schlimmsten Fall, wenn die Kreditmärkte nicht auftauen, könnte Schweden der erste in einer Reihe von Rettungsemissionen von börsennotierten Immobilienunternehmen in Europa sein“, so Peter Papadakos, Geschäftsführer von Green Street. „Das hätte erhebliche Auswirkungen auf den börsennotierten Immobiliensektor in Europa“.

Gefahr für die Finanzstabilität

Die schwedische Zentralbank und die schwedische Finanzaufsichtsbehörde haben wiederholt davor gewarnt, dass die Risiken, die sich aus der Verschuldung von Gewerbeimmobilien ergeben, eine Gefahr für die finanzielle Stabilität des Landes darstellen. Die größte Sorge ist der Spillover-Effekt für die schwedischen Banken. Die Immobilienkredite machten im vergangenen Jahr etwa zwei Drittel des gesamten Kreditbestands aus, verglichen mit weniger als einem Drittel in vielen größeren Volkswirtschaften des Euroraums.

Anders Kvist, ein leitender Berater des Direktors der schwedischen Finanzaufsichtsbehörde FSA, sagte, dass die Aufsichtsbehörde seit mindestens vier Jahren vor der hohen Verschuldung von Gewerbeimmobilienunternehmen warnt. „Sinkende Immobilienwerte könnten einen Dominoeffekt auslösen“, sagte Kvist. „Wenn die Immobilienwerte fallen, verringert sich die verfügbare Sicherheit für den Kredit. Dies kann dazu führen, dass mehr Sicherheiten verlangt werden, was wiederum Notverkäufe erzwingt.“

Gewerbliche Vermieter wie Fastighets AB Balder, SBB und Castellum – die am Donnerstag ihre Ergebnisse für das dritte Quartal vorlegen – haben in den letzten zehn Jahren in Schweden eine Wachstumsstrategie verfolgt, die auf der Beschaffung von billigem Geld in Milliardenhöhe von renditehungrigen Anleiheinvestoren beruhte. Diese Strategie wurde von den europäischen Märkten übernommen, die von den niedrigen Zinssätzen und den boomenden Immobilienpreisen profitierten.

Auswirkungen auf Aktien und Anleihen in Schweden

Die steigende Inflation und die daraus resultierende aggressive Straffung der Geldpolitik durch die Zentralbanken haben das Blatt gewendet. Die Auswirkungen auf Schwedens fremdfinanzierten Immobilienmarkt, der im letzten Jahr zu den weltweit lebhaftesten gehörte, waren schnell und brutal. Die SBB-Aktien sind im Jahr 2022 um 81 % gefallen. Die Anleihen des gesamten Sektors sind in den Keller gerutscht. Die Ratingagentur Moody’s Investors Service hat am Mittwoch das Investment-Grade-Rating von Balder auf High Yield herabgestuft.

Es ist für viele Unternehmen eine düstere Kombination auf einem Markt geworden, auf dem leicht verdientes Geld diejenigen belohnt hat, die ein aggressives Wachstum anstreben“, sagte Martin Edemalm, ein Anleiheportfoliomanager bei SEB Investment Management in Stockholm. „Aber jetzt hat sich der Markt grundlegend verändert.“ Schwedische Immobilienunternehmen müssen in den nächsten fünf Jahren fällige Anleihen in Höhe von 40,8 Mrd. USD zurückzahlen, ein Viertel davon im Jahr 2023. Wie sie diese Rückzahlungen bewältigen, wird als entscheidend für den gesamten europäischen Sektor angesehen.

Zu hohe Zinsen ein Problem für die Schulden-Player am Immobilienmarkt

„Europäische Immobilienunternehmen haben in der Regel einen geringeren Verschuldungsgrad und längere Fälligkeitsprofile als ihre schwedischen Konkurrenten“, so Edemalm, dessen Unternehmen Anleihen im Wert von rund 300 Milliarden Kronen (26,5 Milliarden US-Dollar) verwaltet. „Steigende Zinssätze sind jedoch ein klarer Negativfaktor für die Anlageklasse, so dass davon auszugehen ist, dass die Renditeanforderungen für europäische Immobilien steigen werden, was die Bewertungen unter Druck setzt.

Da sich die Anleiherenditen – und damit auch die Kreditkosten – auf einem unerschwinglich hohen Niveau bewegen, ist ein Großteil der Fremdfinanzierung für einige Unternehmen zu teuer geworden. Im letzten Quartal schrumpfte der Absatz von Immobilienanleihen auf 6,3 Milliarden Kronen, den niedrigsten Stand seit den letzten drei Monaten des Jahres 2018. Dies führt dazu, dass die Emittenten verzweifelt nach Bankkrediten suchen, da ihre Bilanzen unter der Last eines hohen Verschuldungsgrads und sinkender Immobilienbewertungen leiden.

Jens Andersson, Chief Financial Officer von Castellum, sagte, dass das Unternehmen neben den traditionellen Hypothekendarlehen der nordischen Banken auch andere Finanzierungsmärkte sondiert. Als Beispiel nannte er US-Privatplatzierungen aufgrund ihrer langen Laufzeit und wettbewerbsfähigen Preise. Aber auch dieser Sektor hat nach den jüngsten Turbulenzen auf dem britischen Goldmarkt noch einige Hürden zu überwinden.

Eine alternative Möglichkeit, den Finanzierungsengpass zu lindern, ist der Verkauf von Vermögenswerten. Die SBB hat im zweiten Quartal Immobilien im Gesamtwert von 6,7 Milliarden Kronen veräußert und in jüngster Zeit weitere Verkäufe in Höhe von mindestens 10,5 Milliarden Kronen angekündigt. Im Juli warnte die Rating-Agentur Standard & Poor’s, es bestehe eine „eins zu drei Chance“, dass sie ihr Rating für den Vermieter auf Non-Investment-Grade herabsetzen könnte.

Potenzielle Interessenkonflikt in der Branche

Diese Verkäufe haben die Aufmerksamkeit der Anleger auf ein weiteres Problem gelenkt: Schwedens ungewöhnlich hohes Maß an Überkreuzbeteiligungen, die in der Vergangenheit Warnungen von Rating-Agenturen über Governance-Risiken und potenzielle Interessenkonflikte hervorgerufen haben. M2 Asset Management verkaufte seine Beteiligung an Castellum an einen anderen Vermieter, Akelius Residential Property AB.

Der Immobilienmogul Rutger Arnhult sorgte für Aufsehen, als er zum Vorstandsvorsitzenden von Castellum ernannt wurde, nachdem er zuvor zum Vorsitzenden des Unternehmens gewählt worden war. Arnhult kontrolliert auch M2 und ist der größte Anteilseigner der Corem Property Group, die im vergangenen Jahr mit einer anderen seiner Beteiligungen, der Klovern AB, eine Fusion im Wert von 1,7 Milliarden Dollar einging. Castellum wiederum besitzt ein Drittel des norwegischen Vermieters Entra ASA, an dem auch Balder beteiligt ist.

In einem Bericht über das norwegische Finanzsystem vom Mai erklärte die FSA, dass die wachsende Verschuldung im Immobiliensektor nach wie vor „eine erhebliche Schwachstelle für die Finanzstabilität“ darstelle. Die Aufsichtsbehörde fügte hinzu, dass sie die Verschuldung von Gewerbeimmobilienunternehmen genau verfolge, da diese „oft eine wichtige Rolle in Finanzkrisen gespielt haben“.

Maria Gillholm, Immobilienanalystin bei Moody’s, sagt, dass die komplexen Eigentumsverhältnisse bei schwedischen Immobilienunternehmen „ihren Zugang zu Kapital weiter einschränken, da sich die Unternehmen in der Regel darauf konzentrieren, ihre eigene Liquidität in einem Abschwung zu schützen“.

„Entra, an dem Castellum und Balder zusammen eine Mehrheitsbeteiligung halten, ist ein gutes Beispiel“, sagte sie. „In einem Abschwung, in dem man sich um die eigene Liquidität kümmern und möglicherweise Vermögenswerte verkaufen muss, könnte es schwieriger sein, alle zur Unterstützung einer Kapitalzufuhr zu bewegen.

Der Silberstreif am Horizont für Vermögensverwalter wie Edemalm ist, dass der Ausverkauf so heftig war, dass man jetzt Schnäppchen machen kann, wenn man die verschiedenen Untersegmente des Sektors genauer unter die Lupe nimmt, z. B. Immobilien mit höheren Renditen in den Bereichen Büro, Industrie oder Logistik.

Der Portfoliomanager verweist auf Euro-Hybridanleihen, die von Balder, Castellum und Heimstaden Bostad AB als Beispiele für Top-Picks verkauft wurden. Diese Segmente reagieren weniger empfindlich auf steigende Zinskosten und werden von VPI-gebundenen Verträgen profitieren“, so der Portfoliomanager. „Aber das Wichtigste sind im Moment solide Bilanzen und starke, unterstützende Eigentümer“.

FMW: Was in Schweden abläuft, könnte in anderen europäischen Ländern mit starker Nutzung von flexiblen Zinsen auch zum Problem werden, nämlich stark steigende Zinskosten bei der Umschuldung von Krediten und Anleihen – und das bei gleichzeitig sinkenden Immobilienpreisen. Für den europäischen Immobilienmarkt sind das Warnzeichen.

FMW/Bloomberg/Erster Chart TradingView

Kommentare lesen und schreiben, hier klicken

Pingback: Aktuelle Meldungen vom 21.10.2022 | das-bewegt-die-welt.de