Die indonesische Fluggesellschaft Garuda Indonesia teilte am Freitag mit, dass sie einen Multimilliarden-Dollar-Auftrag für Boeings 737 Max 8 Passagierjet storniert, nachdem das Flugzeug in

weniger als fünf Monaten in zwei tödliche Abstürze verwickelt war.

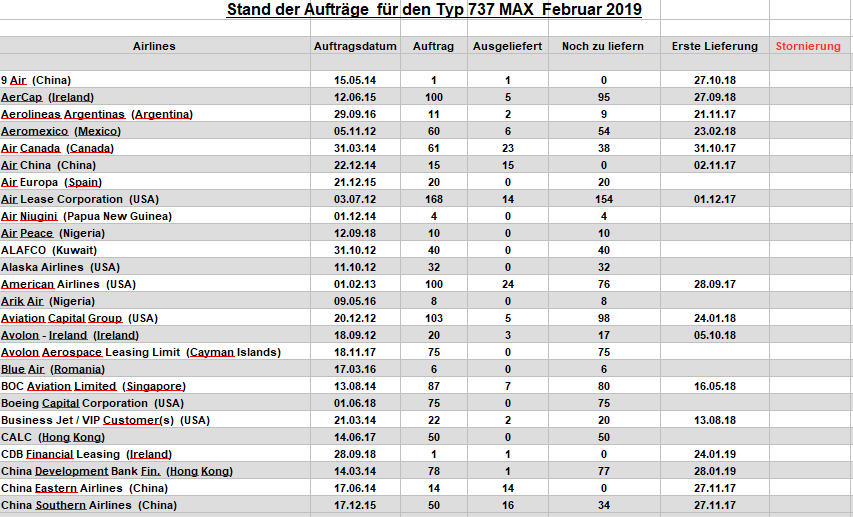

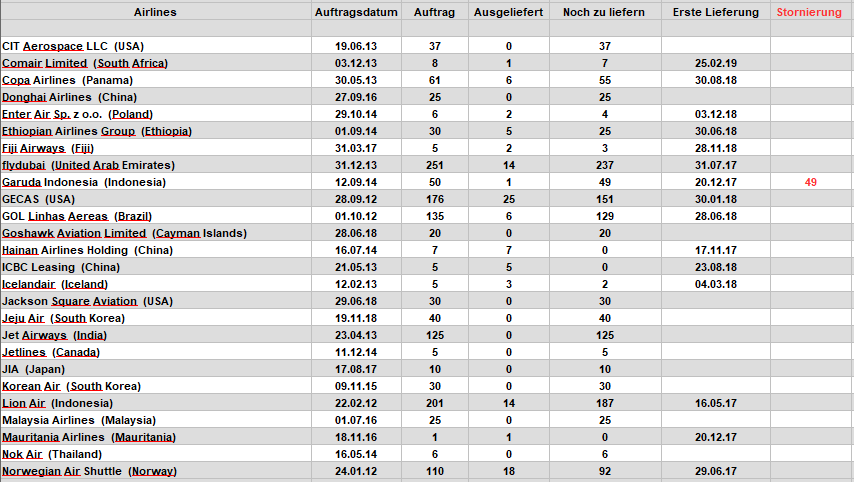

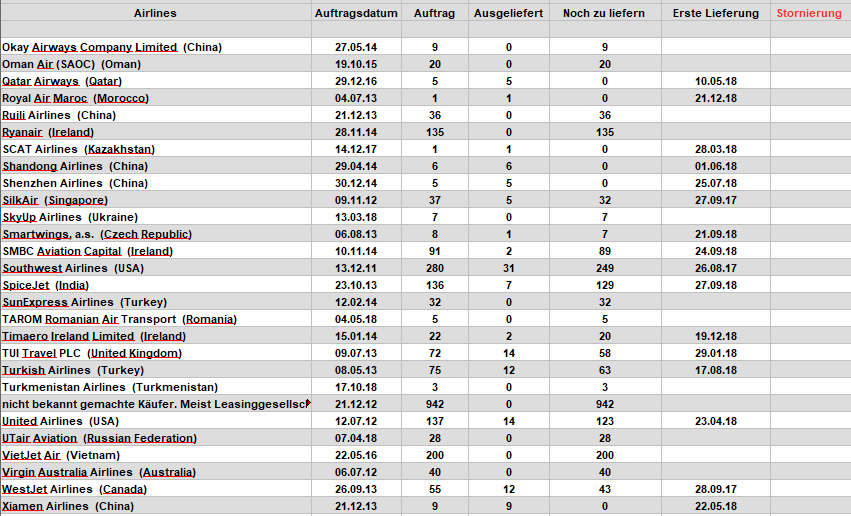

„Unsere Passagiere haben das Vertrauen verloren, mit der Max 8 zu fliegen“, sagte der Pressesprecher Ikhsan Rosan von Garuda Indonesia. Die indonesische Fluggesellschaft bestellte am 12.09. 2014 50 Flugzeuge des Typs Max 8 für 4,9 Milliarden Dollar. Bis dato wurde nur eine der bestellten Jets am 20.12.2017 ausgeliefert, die auch in Betrieb genommen wurde. Nun hat die Airline einen Brief an Boeing geschickt, in dem sie erklärt, dass sie die restlichen bestellten Jets nicht mehr erhalten will. Das ist ein herber Schlag für Boeing. Denn die Begründung, dass Passagiere kein vertrauen mehr haben, ist ein einleuchtendes Problem, welches alle Fluggesellschaften haben, die diesen Jet bestellt haben!

Das Boeing-Hauptwerk nördlich von Seattle. Foto: Jetstar Airways (jetstar.com) CC BY-SA 2.0

Boeing-Vertreter planen kurzfristig die Fluggesellschaft in Jakarta am 28. März zu besuchen, um den Deal noch zu retten! Es ist zu erwarten, dass andere Fluggesellschaften nachziehen und ihre

Bestellungen auch stornieren um das Vertrauen ihrer Kunden nicht zu verlieren. Für Boeing könnte es doppelt teuer werden, denn die Fluggesellschaften haben fest mit den Auslieferungen geplant und benötigen nun dringend Ersatz! Ersatz, den es aber kurzfristig nicht gibt. Neue Aufträge anderer

Jets würden die Planungen der Fluggesellschaften um Jahre zurückwerfen und enorme Kosten bei den Fluggesellschaften verursachen. Anzahlungen der bestellten Flieger, welche Boeing schon erhalten hat, müssen auch zurückgezahlt werden. Anzahlungen, welche schon in den Bau der 737 Max 8 flossen.

Hier nun zwei Szenarien, die eintreten können:

1. Den Fluggesellschaften bleibt kaum eine Wahl als die Maschinen abzunehmen, weil sie schlichtweg keine Alternative haben, und Boeing möglicherweise einen nachträglichen Rabatt einräumt. Man wird nach dem Softwareupdate die Maschine noch einmal offiziell checken lassen und danach als sicher befinden, um das Vertrauen der zukünftigen Passagiere zurückzugewinnen.

2. Der worst case wäre für Boeing, dass sie nicht nur ihre 480 Mrd. EUR für ihre 5000 Aufträge

abschreiben können, sondern auch auf den bisherigen Kosten für den Bau der Maschinen sitzen bleiben und zusätzlich von allen Fluggesellschaften verklagt werden.

Kommentare lesen und schreiben, hier klicken

Ich finde es ein wenig kaltherzig nur über Flieger u.Materialkosten zu reden.Was ist mit der Entschädigung von 363 grobfahrlässig zetstörten Familien inkl.Busse. Wurde doch soeben die Firma Baier wegen eines schwer nachweisbaren Krebspfers von den scheinheiligen Amis verurteilt.

Great Amerika hat ein kleines Problem, man möchte die Handelsbilanz verbessern u.DER GRÖSSTE EXPORTEUR IST AM ABGRUND wenn man die gleichen Masstäbe ansetzt wie gegen Auslandfirmen.

Der Boeing – Manager war bekannt als der grösste Sparfuchs, die Altersrente der Belegschaft wurde mit neuen Verträgen minimalisiert u.gespart dass die Aktinkurse steigen u.die Flugzeuge fallen.

Die Software der Aktionäre ist gut, der totale Börsensturz könnte bis jetzt verhindert werden.