Es wird eigentlich von Tag zu Tag rätselhafter: Wieso steigen die Renditen der Anleihemärkte nicht, in den USA, aber auch nicht in Europa, angesichts einer steil nach oben weisenden Inflation? Dabei hat man doch in diesen Wochen bei der Inflation den höchsten Basiseffekt gegenüber dem Vorjahr. Sehen die Bondinvestoren andere Signale?

Sind die Erwartungen bei der Inflation zu übertrieben?

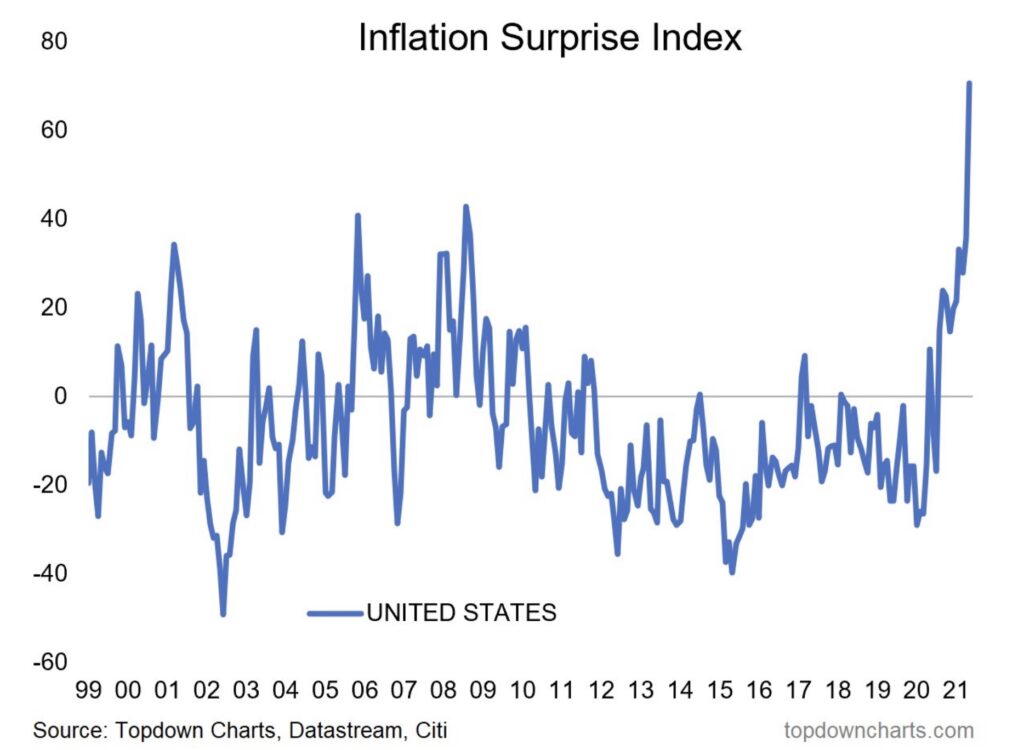

Natürlich zeigt der Inflation Surprise Index auf gewaltige Sprünge in der zukünftigen Entwicklung hin:

Aber gibt es nicht bereits eine Reihe von Argumenten, die gegen eine ausufernde Inflation (nicht gegen einen konjunkturellen Anstieg der Teuerung) sprechen?

Die Rendite für die 10-jährige US-Staatsanleihe fiel gestern auf 1,53 Prozent und einem schon zwei Monaten erkennbaren leichten Abwärtstrend. Ebenso befinden sich deutsche Bundesanleihen immer noch im Minus (-0,22%), so dass es erst kürzlich eine negative Realrendite von minus 2,67 Prozent gab. Ein Kauf und ein Halten dieser Wertpapiere ist also pure Kapitalvernichtung.

Die Rohstoff-Futures haben ihre stürmische Aufwärtsentwicklung bereits wieder etwas unterbrochen, erkennbar am Commodity Index.

Auffallend ist, dass die auf die Zukunft gerichteten Kontrakte tiefer stehen als der Kassa-Preis – Backwardation.

Bremsspuren in Japan und Deutschland

Erst gestern hat Japan Wirtschaftsdaten gemeldet: das BIP ist auf minus 0,1 Prozent für das erste Quartal gesunken auf Vorquartalsbasis. Damit war das letzte Kalenderjahr mit einem Minus von 4,6 Prozent Ende März zu Ende gegangen, der stärksten Schrumpfung seit 65 Jahren. Das zweite Jahr in Rezession in Folge – und Ökonomen rechnen mit einem noch Jahre dauernden Aufholprozess, bis das alte Niveau wieder erreicht wird. Ist die drittgrößte Volkswirtschaft der Welt nicht besonders von der Weltkonjunktur abhängig?

Auch in Japan ging die Rendite der 10-jährige Staatsanleihe auf Monatssicht von 0,15 auf 0,07 Prozent zurück. In vielen Ländern sind kaum Steigerungen der Bondrenditen erkennbar.

Auch in Deutschland, der viertgrößten Volkswirtschaft der Welt, fiel die Produktion für April wieder etwas zurück – auch die Auftragseingänge entwickeln sich nicht weiter so stürmisch. Bedeuten die Lieferengpässe nicht eine Verzögerung im Wirtschaftsaufschwung und wird ein Ausbau der Kapazitäten bei den Lieferanten nicht auf Jahresfrist bereits wieder so etwas wie einen Schweinezyklus hervorrufen?

Alles in allem stellt sich die Frage, ob die Bondmärkte ihre Funktion als Gradmesser für Inflation verloren haben. Klar sind da die Notenbanken mit ihren Käufen, aber diese werden im Nachhinein veröffentlicht, man kann nicht heimlich die Märkte stützen.

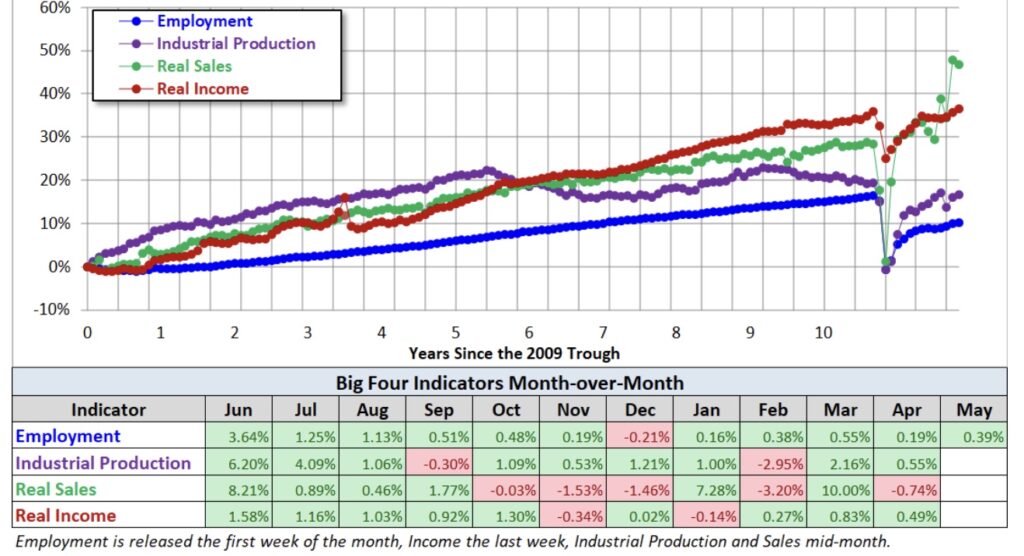

Die USA ist noch nicht auf dem Niveau von vor Corona

Betrachtet man sich vier Indikatoren, die maßgeblich das Niveau der US-Wirtschaft im langfristigen Vergleich beleuchten, so muss man feststellen, dass nur die Einzelhandelsumsätze und die privaten Einkommen das Vor-Corona-Niveau bereits wieder überschritten haben. Grund dafür waren natürlich die Billionen-schweren Konjunkturprogramme und die Unterstützungsmaßnahmen der US-Regierung. Noch zurück legen eindeutig US-Produktion und eben die Arbeitslosigkeit, das Argument schlechthin für die Zögerlichkeit der Federal Reserve beim „Tapering“.

Fazit

Ohne Zweifel rätselt die Wirtschaftswelt über die Dauerhaftigkeit einer sich bereits stark nach oben entwickelnden Inflation. Morgen kommen die neuesten Daten zu den Verbraucherpreisen und die Börsen befinden sich in gespannter Lähmung vor der Bekanntgabe.

Es gibt starke Argumente für einen starken Teuerungszyklus, der sehr abhängig ist von der notwendigen Lohn-Preispirale, der Entwicklung der Ölpreise, aber auch vom Verhalten der Verbraucher (Stichwort Demografie und Geldhortung bei Nullzinsen) ist. Auf der anderen Seite müssten die Anleihemärkte schon reagiert haben, auf neuere Steigerungsdaten, wie sie es von Anfang Januar bis März getan haben. Das Quantitative Easing der Notenbanken an den Bondmärkten kann es nicht gewesen sein, dieses war relativ konstant.

Dabei bleibt es wahrscheinlich bei der Feststellung der Deutschen Bank, die davon gesprochen hat, dass es mehrere Monate dauern wird, bis die US-Notenbank ein valides Bild von der Dauerhaftigkeit des Aanstiegs bei der Inflation erhalten wird. Was bedeutet das für die Märkte? Unsicherheit, Hoffen, Bangen, aber gleichzeitig einen gewissen Attentismus vor einer Umschichtung, niedrige Umsätze – und es könnte so weiter gehen, sollten sich die Kapitalmarktzinsen weiter nicht von der Stelle bewegen.

Kommentare lesen und schreiben, hier klicken

Sry, zu unpräzise geschrieben. Viel zu viel was wäre wenn…. Bsp. Lohn-Preis-Spirale – Anzeichen sind bereits da…(Stichwort Open Job Fillings, Stundenlöhne MC Donalds etc.) Stützen die Notenbanken – warum denn nicht? wo sind denn die genauen Zahlen, die die Aussage widerlegen / bestätigen ?

Hallo @Solaro.

Hier ein paar Präzisierungen: Die Zahl der offenen Stellen im Jolts-Report erreichte letzte Woche ein Rekordhoch von 9,3 Millionen Stellen (sehr volatil), gleichzeitig blieb die Zahl der Neueinstellungen mit 6,1 Mio. sehr gering. Die Zahl der Kündigungen stieg auf 5,8 Mio., ein lange nicht mehr gesehenes Niveau. Die offiziellen Entlassungen blieben mit einer Rate von 1,0 Prozent auf einem sehr niedrigen Niveau.

Könnte zur Lohn-Preis-Spirale führen, hat es aber noch nicht. Die Löhne sind auf Jahresrate um 2,0 Prozent gestiegen.

Die Fed kauft weiterhin monatlich für 120 Mrd. Dollar Anleihen (80/40).

Letzte Woche stieg die Bilanz weiter auf 7,836 Billionen Dollar, der Anstieg entsprach dem bisherigen Tempo, plus 32 Mrd.$. Klar ist sehr viel, was wäre wenn, aber das ist es meistens im Antizipationsumfeld.

Grüße

Finde ich nicht. Der Artikel stellt die Situation gut da. Es ist nämlich keinesfalls ausgemacht, das die Inflation über längere Strecken wirklich anzieht.

Weiterhin sind massive deflationäre Kräfte am Werk, wie im Artikel korrekt erwähnt. Das japanische Szenario bleibt daher weiterhin aktuell. Ausufernde Geldmenge (im Verhältnis zu Japan stehen die USA hier ja geradezu noch am Anfang), hoch bleibende Asset Preise und parallel erodierende Realeinkommen. Also ein langfristiger Verarmungsprozess.

Seit 15 Jahren wird vor einer dramatischen Inflation gewarnt. Und dann kommen immer neue Begründungen warum sie nicht gekommen ist. Aber im nächsten Jahr kommt sie bestimmt. Irgendwann wird es garantiert wieder starke Inflationen auch in den heute stabilen Währungen geben. Nur was soll man mit dieser Null-Aussage anfangen?

Die Frage ist eher, ob das aus Anlegerperspektive überhaupt eine Rolle spielt. Denn da sind ohnehin nur Realrenditen interessant.