Es gibt am heutigen Konjunktur-Horrortag der Börse auch Lichtblicke am Finanzhimmel. Da wäre zum Beispiel die ehemalige „ING Diba“, die als Tochter der niederländischen ING Group auch hierzulande jetzt nur noch ING heißt. Sie ist im Laufe der Jahre immer weiter gewachsen, und ist nun hinter Deutsche Bank und Commerzbank die Nummer 3. Gut, sonderlich schwierig ist das eh nicht mehr, denn nach den beiden kommen eh keine Großbanken mehr, sondern nur noch Volksbanken, Sparkassen und die eine oder andere kleine Bank.

ING

Aber gut, die ING ist am Wachsen, und macht in Deutschland offensichtlich einen guten Job. Sie zeigt, dass das Dahinsiechen von Deutscher und CoBa kein Naturgesetz in der deutschen Bankenbranche ist, sondern dass man auch gutes Geld verdienen kann. Natürlich kann man darauf verweisen, dass die ING keine Filialen und damit auch keinen wirklichen Kostenapparat am Bein hat. Ja, das ist schon wirklich eine unfaire Welt!

Der Gewinn vor Steuern der ING Deutschland lag nach 1,27 in 2017 bei 1,28 Milliarden Euro in 2018. Letztes Jahr hat man netto 250.000 neue Kunden gewonnen, und ist mit 9,3 Millionen Kunden wie gesagt die Nummer 3 in Deutschland. Still, leise, und ohne Probleme hat man sich hoch gearbeitet. Im Privatkundengeschäft zum Beispiel hat die Anzahl der Girokonten erneut deutlich zugenommen. Zum Bilanzstichtag führte die Bank 2,5 Millionen Girokonten und damit 375.000 mehr als im Vorjahr.

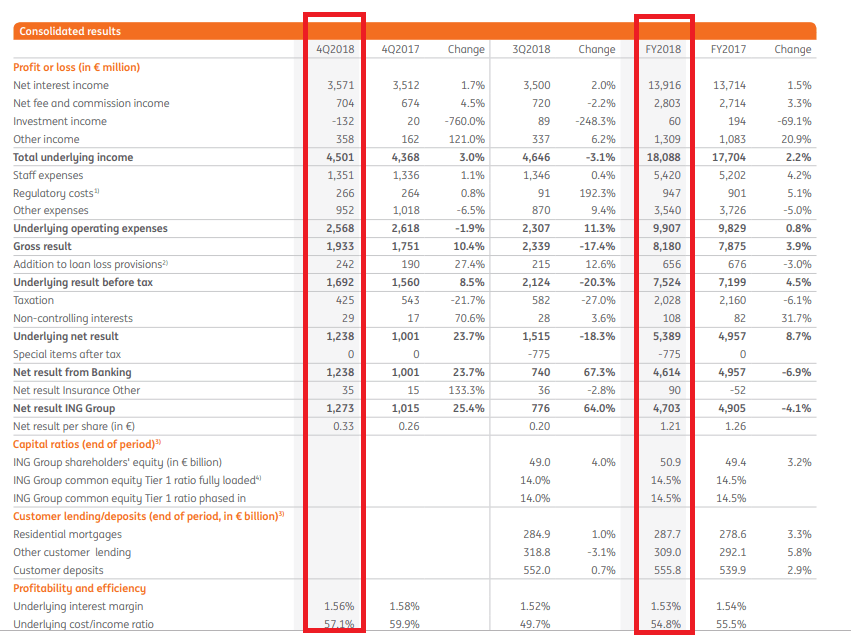

Auch die ING-Mutter in den Niederlanden hatte gestern ihre Zahlen präsentiert. Der Gewinn für 2018 lag für die ganze Gruppe (vor Steuern) bei 7,5 Milliarden Euro nach 7,2 Milliarden Euro in 2017. Also, die ING zeigt den beiden Großen in Deutschland, dass es auch anders geht. Die ING-Aktie in Amsterdam ist von Dienstag Abend 10,42 Euro auf heute 11,03 Euro gestiegen.

UniCredit

Die größte Bank Italiens UniCredit hat heute ihre Quartalszahlen vermeldet. Anders als die meisten anderen Banken in Italien hatte sie bereits einen großen Batzen an Schrottkrediten abgestoßen und vor zwei Jahren 13 Milliarden Euro frisches Eigenkapital eingeworben. Damit stabilisierte man seine Lage spürbar.

UniCredit hat im Geschäftsjahr 2018 mit einem operativen Gewinn von 3,9 Milliarden Euro abgeschlossen, 7,7% mehr als in 2017. 2018 sei laut UniCredit das beste Jahr die für die Bank seit 10 Jahren gewesen. Man bedenke: Die Bank hatte jüngst radikal gespart, mit 14.000 Entlassungen und 881 Filialschließungen. Der Gewninn soll im laufenden Jahr auf 4,7 Milliarden Euro steigen. Die Aktie von UniCredit notiert heute fast am Vortagsniveau. Sie lag heute früh aber schon gut im Plus. Der Rückfall liegt heute nur daran, dass die Konjunkturaussichten der EU-Kommission heute Mittag den ganzen Markt runtergezogen haben. Aber das frühe Plus heute Vormittag zeigt, dass der Markt die Unicredit-Zahlen positiv aufgenommen hat. Hier weitere Aussagen von UniCredit im Wortlaut:

FY19 key targets:

– Group revenues of €19.8 bn, operating expenses of €10.4 bn and CoR of 55 bps confirmed

– Group net profit of €4.7 bn, Group RoTE above 9 per cent and Group Core RoTE above 10 per cent confirmed

– Non Core gross NPEs confirmed at €14.9 bn and accelerated 2021 rundown fully on track

– Tangible equity to grow throughout FY19

– Year-end 2019 CET1 ratio confirmed between 12.0-12.5 per cent. CET1 ratio MDA buffer target of 200-250 bps. TLAC ratio buffer target of 50-100 bps

Jean Pierre Mustier, Chief Executive Officer of UniCredit S.p.A., commenting on the 4Q18 and FY18 Group results:

„UniCredit has delivered a record performance in 2018, with the best results in a decade. I am proud of our strong performance and the commitment of our teams, which have worked tirelessly throughout the year against a challenging macroeconomic backdrop.

Our Group Core bank is performing very well, resulting in high profitability, with a Group Core net operating profit of Euro 7.5 billion, up 12.3 per cent year on year. Adjusted Group Core RoTE stands at 10.1 per cent, driven by good commercial dynamics across the Group, with customer loans up by Euro 28 billion, around three times the growth in 2017.

Transform 2019 is well ahead of schedule. We have already achieved 100 per cent of the FTE reductions and 93 per cent of the branch closure targets. Our Group operating expenses at Euro 10.7 billion are better than the Euro 11 billion target. Group NPEs are down by more than 50 per cent since the third quarter of 2016. Non Core Gross NPEs stand at Euro 18.6 billion, down Euro 7.5 billion year on year. We continue to actively de-risk our balance sheet and the accelerated 2021 rundown of Non Core NPEs is fully on track.

We confirm our FY19 net profit target of Euro 4.7 billion and a RoTE of above 9 per cent, with Group Core RoTE above 10 per cent. The Group will continue to maintain a strong MDA buffer of 200-250 bps, with a fully loaded FY19 CET1 target ratio of 12.0-12.5 per cent.

Based on these results, we will propose to the AGM a cash dividend of Euro 27 cents per share, which is equivalent to a 20 per cent payout.

As a team, we continue to focus fully on Transform 2019 to ensure UniCredit remains a true pan-European winner.“

UniCredit-Hochhaus rechts im Bild in Mailand. Foto: Daniel Case CC BY-SA 3.0

Kommentare lesen und schreiben, hier klicken