FMW-Redaktion

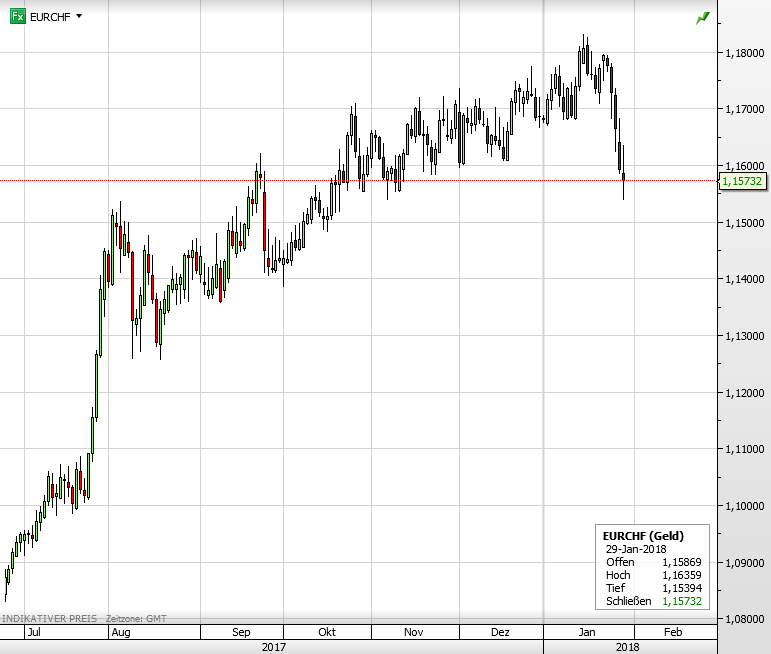

Charttechnisch ist derzeit einiges los, und das in diversen Anlageklassen. An dieser Stelle wollen in Kurzform kreuz und quer durch die Märkte fliegen. Beginnen wir mit dem Schweizer Franken. Im folgenden Chart seit Juli letzten Jahres sieht man gut den monatelangen konstanten Aufwärtstrend des Euro gegen den Franken (Franken-Abwertung). Genau so wünscht es sich die Schweizerische Nationalbank. Und dann zuletzt sieht man einen Absturz seit einer Woche von 1,18 auf heute 1,1570. Kurz vor dieser Franken-Aufwertung sagte Thomas Jordan, Chef der Schweizerischen Nationalbank (SNB), dass der Franken immer noch zu hoch bewertet sei. Eigentlich müsste der Franken demnach weiter fallen, und EURCHF weiter steigen. Von daher kann man „mit Interesse“ auf den derzeitigen Sturz im EURCHF blicken. Erstmal ist das Bild nach unten durchbrochen. Aber alle Aussagen deuten darauf hin, das die SNB noch viel länger als die EZB (also noch sehr lange) die Zinsen tief im Keller belassen wird. Das dürfte eigentlich (!) den Euro gegen den Franken wieder hochbringen (bitte ohne Garantie von unserer Seite).

Öl

Der Ölpreis (WTI) erreichte letzten Donnerstag mit 66,60 Dollar den höchsten Stand seit 3 1/2 Jahren. Bis jetzt ist er „nur“ auf 65,26 Dollar zurückgefallen. Nicht viel, noch nicht mal eine Korrektur! Im folgenden Chartbild seit April 2017 kann man es gut sehen. Ganz rechts oben die kleine Zuckung – das ist noch nicht mal ansatzweise eine Korrektur, sondern nur eine kurze Bewegung im Aufwärtsrausch. Wir haben uns schon mehrmals kritisch zu diesen schnell steigenden Preisen geäußert, und das wochenlang. Aber der Markt hat ja immer recht. Eigentlich wäre eine Korrektur längst überfällig. Vielleicht mal runter auf 60 Dollar? Das ist natürlich nur so eine Idee, ein Schuss ins Blaue!

Tesla

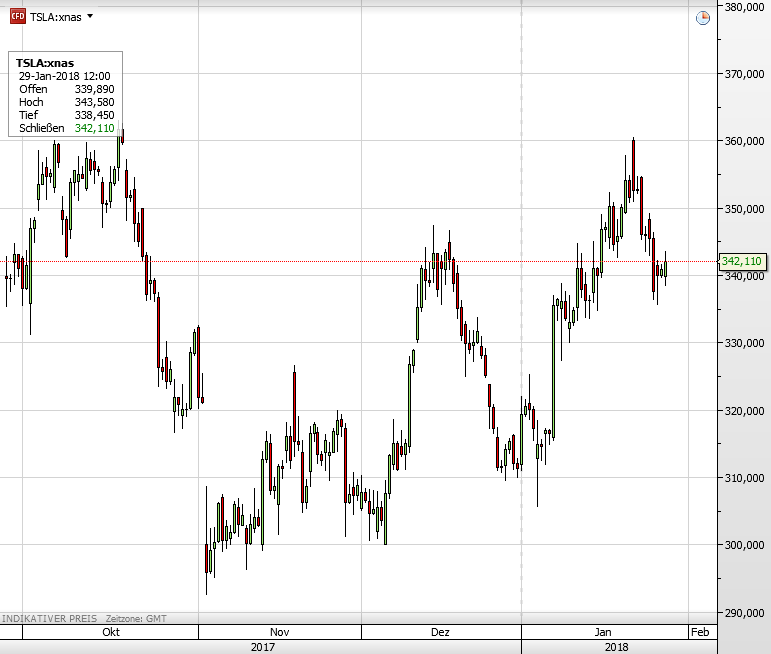

Da lagen wir mit unserem Gefühl ja mal goldrichtig. Wir haben aus den letzten Jahren rund um die Aura des „gottgleichen“ Elon Musk gelernt, dem seine Jünger alles verzeihen, und alles glauben. Desaströse Produktionsprobleme sind bei Elon Musk eben nur „Produktionsengpässe“. So gab es letzte Woche mal wieder Horrormeldungen über de facto Handarbeit in Tesla-Fabriken, wodurch Produktionsziele immer wieder verschoben werden müssen. Währenddessen verbrennt die Firma Geld ohne Ende. Interessieren tut sowas die Börse immer nur ein paar Augenblicke. Die Aktie fiel von 345 auf 335 Dollar, um heute wieder bei 342,11 Dollar zu notieren. Immer weiter, immer weiter? Die Tesla-Aktie haben wir hier im Chart seit Ende September 2017 dargestellt. Sie bleibt stabil, trotz ständiger negativer Meldungen. Quartalszahlen von Tesla kommen am 7. Februar

Türkische Lira

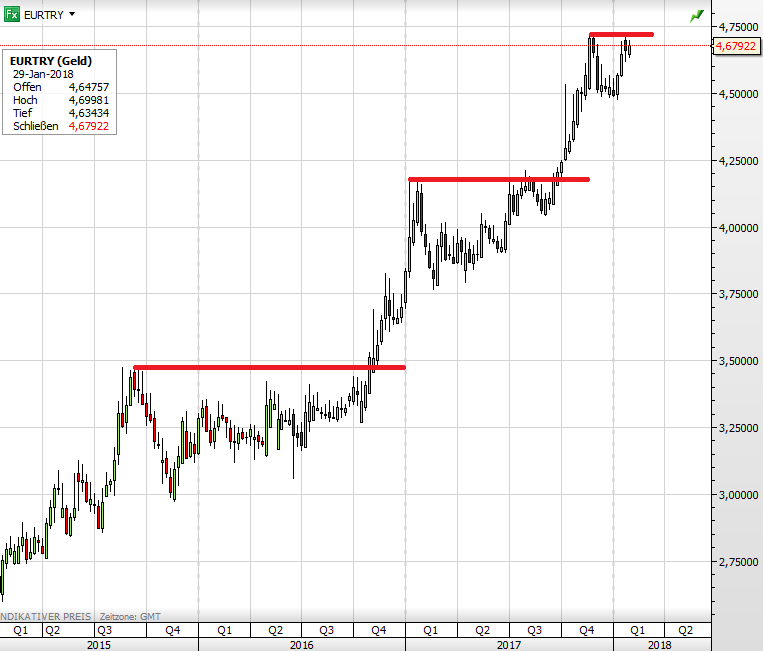

Im folgenden Chart sieht man den Euro gegen die türkische Lira seit Anfang 2015. Schon mehrmals hat es einige Zeit gedauert, bis EURTRY neue Höchststände erreichen konnte. Aber wenn es soweit war (rote Linien), ging es doch jedes Mal eindrucksvoll nach oben (Lira-Abwertung). So stieg EURTRY seit 2015 bis jetzt von 2,75 auf 4,68. Aktuell steht man davor das November-Hoch bei 4,72 zu erreichen (jetzt 4,68). Es wäre zumindest eine Tradingidee auf einen erneuten Durchbruch zu setzen. Aber wie man im Chart sieht: Das kann eventuell dauern. Garantien gibt es auch hier nicht. Natürlich können auch unvorhersehbare Szenarien eintreten, wie zum Beispiel Notenbanker in Ankara, die sich gegen Erdogan durchsetzen und Zinsen anheben. Dann wäre EURTRY erstmal gen Süden untewegs.

SAP

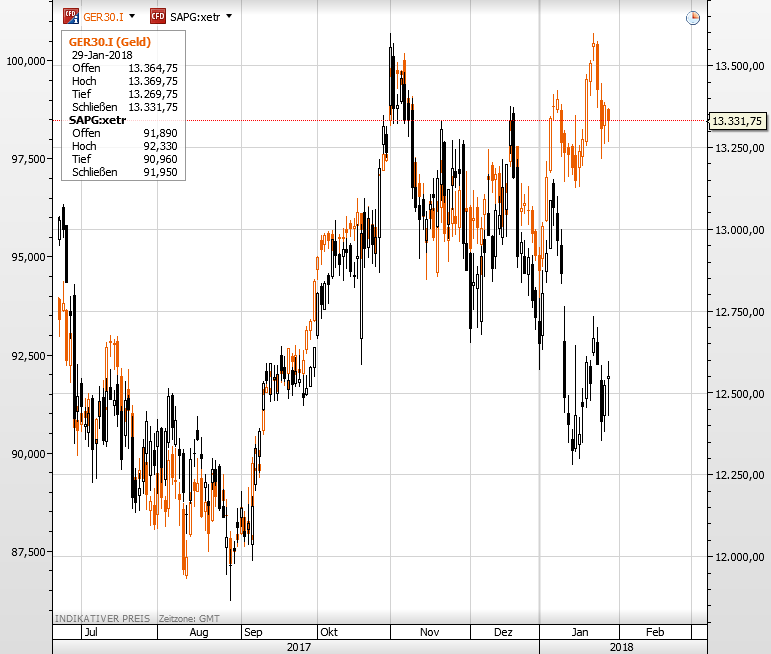

Hier sieht man die SAP-Aktie (schwarz) gegen den Dax (orange) seit Juli 2017. Die Aktie hatte sich zuletzt abgekoppelt, und war gefallen. Jetzt wird es interessant, ob die Aktie morgen wieder zum Dax aufschließen kann. Denn morgen früh präsentiert SAP seine Quartalszahlen! Wir berichten frühestmöglich!

Kommentare lesen und schreiben, hier klicken

Die SNB hat riesige Mengen von Dollars u,Euros im Depot.Da die USA als Exportland für die CH auch sehr wichtig ist, ist im Moment eher der schwache Dollar das Problem.Ich könnte mir vorstellen dass die SNB Euros gegen Dollars verkauft um dem Wunsch Trumps für einen stärkeren Dollar entgegenzukommen!!!!!

Ich glaube auch ,dass die EZB + die Japaner +die SNB +andere Interessierte die Dollarschwäche=Eurostärke

mindestens kurzfristig zähmen können.