FMW-Redaktion

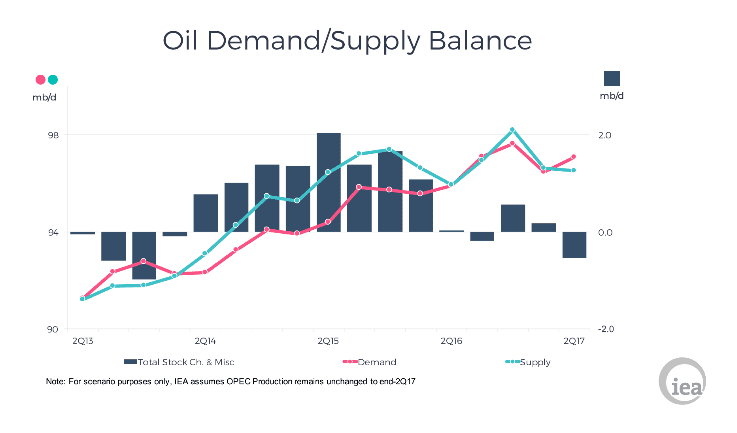

Die Internationale Energie-Agentur (IEA) hat heute ihren Monatsbericht für Juni veröffentlicht. Hierbei fällt ins Auge, dass die OPEC in ihrem gestrigen Monatsbericht sagte der Fünfjahresdurchschnitt der OECD-Lagerbestände für Öl sei derzeit um 251 Millionen Barrels überschritten. Die IEA, die eine Unterabteilung der OECD ist, sagt heute die OECD-Lager liegen 292 Millionen Barrels über dem Fünfjahresdurchschnitt. Der saudische Öl-Minister sagte am 25. Mai in Wien es sei entscheidend diese Lagermengen wieder runterzubringen auf diesen Fünfjahreswert. Dazu sagt die IEA heute, dass es bis dahin noch ein sehr langer Weg sei. Vielleicht könnte das theoretisch funktionieren bis zum Laufzeitende der Fördermengen-Kürzungen im März 2018. Aber man ist eher kritisch, ob das gelingen wird. Die IEA im Zitat:

The currency used to express re-balancing is the five-year average level of oil stocks. In this report, we show that OECD stocks are currently 292 mb above this level. Indeed, based on our current outlook for 2017 and 2018, incorporating the scenario that OPEC countries continue to comply with their output agreement, stocks might not fall to the desired level until close to the expiry of the agreement in March 2018. A lot can change of course, but, as we said at the start, 2018 seems a very long way away. We have regularly counselled that patience is required on the part of those looking for the re-balancing of the oil market, and new data leads us to repeat the message in this Report. “Whatever it takes” might be the mantra, but the current form of “whatever” is not having as quick an impact as expected.

Laut IEA wird die Nachfrage nach Öl global im Jahr 2018 um 1,5 Millionen Barrels pro Tag steigen. Ende 2018 solle sie auf ein Hoch steigen bei 100 Millionen Barrels pro Tag. Die Produktion der Nicht OPEC-Staaten solle 2018 um 1,5 Millionen Barrels pro Tag zunehmen nach +660.000 im laufenden Jahr. Die Steigerungen sollen vor allem durch die USA, Kanada und Brasilien entstehen. Unsere Anmerkung: Und was ist, wenn ab April 2018, wenn die Mengenkürzungen der OPEC enden, von dort aus auch wieder mehr Angebotsmenge kommt?

Wie viele andere Beobachter auch, sieht die IEA den starken Anstieg der US-Produktion als Hauptproblem. Zitat:

In the meantime, as always these days, the focus is on US production, which, as anticipated in our earlier forecasts, is rising strongly. For 2017, we expect US crude supply to grow by 430 kb/d and the year will end with production there 920 kb/d higher than at the end of 2016. Our first look at 2018 suggests that US crude production will grow year-on-year by 780 kb/d, but such is the dynamism of this extraordinary, very diverse industry it is possible that growth will be faster. For total non-OPEC production, we expect production to grow by 0.7 mb/d this year but our first outlook for 2018 makes sobering reading for those producers looking to restrain supply. In 2018, we expect non-OPEC production to grow by 1.5 mb/d, which is slightly more than the expected increase in global demand.

Kommentare lesen und schreiben, hier klicken