Italien kann im „Notfall“ auf EZB-Hilfe hoffen – oder?

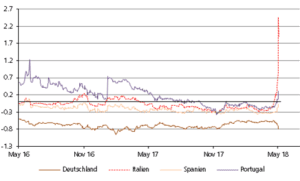

Die Sorge, Italien wird seine Schulden nicht mehr vollumfänglich bedienen, hat die Zinsen für italienische Schuldpapiere in den letzten Tagen stark ansteigen lassen. Die Rendite für 2-jährige Papiere steht nun bei 2,0 Prozent, die für 10-jährige Papiere bei 3,06 Prozent.

Renditen für 2-jährige Staatsanleihen in Prozent

(Chart durch anklicken vergrößern)

Quelle: Thomson Financial.

Gleichzeitig sind auch die Rendite für langlaufende italienische Staatsanleihen gestiegen, während in den USA, Deutschland, Japan, Großbritannien und der Schweiz die Renditen für langlaufende Staatsanleihen gesunken sind – weil Investoren sie vermutlich als vergleichsweise sicher ansehen, und weil angesichts des „Italien-Schocks“ Zinserhöhungen der Zentralbanken unwahrscheinlich(er) geworden sind.

Renditen 10-jähriger Staatsanleihen in Prozent

(Chart durch anklicken vergrößern)

Quelle: Thomson Financial.

Dass mit dem Straucheln Italiens, der drittgrößten Volkswirtschaft in der Euro-Gemeinschaft, eine prekäre Situation entstanden ist, bedarf keiner weiteren Erklärung. Zwei grundsätzliche Szenarien sind nun denkbar.

(1) Die EZB hält Italien über Wasser. Dazu kauft die Bank italienische Papiere und senkt deren Renditen ab. Zudem erhalten italienische Banken bei Bedarf kurz- und längerfristige Kredite von der EZB zu günstigen Zinsen. In diesem Szenario sind nun zwei Entwicklungswege denkbar.

(i) Die EZB braucht nur vergleichsweise wenige Anleihen zu kaufen (und nur in vergleichsweise geringem Maße die Euro-Geldmenge auszuweiten), um die Zinsen niedrig zu halten. Die Lage beruhigt sich. Ein „Ansteckungseffekt“ auf andere Euro-Staatsanleihen bleibt aus.

(ii) Die Monetisierung der Staatsanleihen treibt die Inflationssorgen in die Höhe. Es kommt zu einem Ausverkauf bei Euro-Anleihen. Um die Zinsen niedrig zu halten, kauft die EZB in großem Stile Schulden auf und weitet dadurch die Euro-Geldmenge stark aus. Der Euroraum wird zur Inflationsgemeinschaft.

(2) Die EZB springt Italien nicht bei. Italien muss sich unter gegebenen Marktkonditionen refinanzieren. Hierbei sind drei Entwicklungswege denkbar.

(i) Italien refinanziert sich zu deutlich höheren Zinsen. Die (neue) Regierung in Rom wird dadurch gezwungen, ihre Finanzlage grundlegend zu reformieren. Italiens Wirtschaft durchläuft eine harte „Anpassungsrezession“, das Land bleibt aber im Euro.

(ii) Italien entscheidet sich, seinen Schuldendienst nicht mehr vollumfänglich zu leisten. Es kommt zur Kapitalflucht aus Italien, das Land durchläuft ebenfalls eine schwere Anpassungsrezession. Der Verbleib des Landes im Euroraum ist auch hier noch denkbar.

(iii) Italien entscheidet sich, seine Staatsschulden in Euro nicht vollumfänglich zu bedienen, tritt aus dem Euro aus und führt eine eigene Währung ein.

Mit welchem Szenario ist zu rechnen? In Szenario (2) käme man auf den Finanzmärkten vermutlich rasch zur Erkenntnis: Die EZB leistet den Euro-Staaten „im Fall der Fälle“ keine finanzielle Hilfe. Daraufhin stünde eine neue Euro-Schuldenkrise, die Staaten und Banken erfassen würde, vor der Tür – und es wäre vermutlich das Ende der Einheitswährung.

Euro-Bankaktienkurse geben kräftig nach

(Chart durch anklicken vergrößern)

Quelle: Thomson Financial. Serien sind indexiert: Anfang Mai 2016 = 100.

Wenn aus politischen Gründen eine mögliche Eskalation der Euro-Krise abgewendet werden soll, ist Szenario (2) unwahrscheinlich(er), Szenario (1) hingegen wahrscheinlich(er); zumal auch der Anreiz, Probleme mit Hilfe der elektronischen Notenpresse aus der Welt zu schaffen, groß ist.

Das gilt gerade für die Verhältnisse im Euroraum, wo die „Euro-Rettung“ bereits hohe Kosten verursacht hat, und die Politik keine Anzeichen zeigt, einen „Schlussstrich“ unter die nicht endende Serie von Rettungsaktionen ziehen zu wollen.

Schuldenschnitte – so diskussionswürdig sie auch sind – stellen eine „Operation am offenen Herzen“ dar. Sie rütteln an den Stützpfeilern des ungedeckten Euro-Papiergeldsystems – dem Vertrauen in den Kredit –, und vor allem deshalb sind sie politisch so unliebsam.

Geldpolitische Aktionen – Schuldenkäufe und Geldmengenvermehrung – sind für die „Euro-Retter“ weitaus attraktiver als Zahlungsausfälle hinnehmen zu müssen, vor allem, wenn sie mit Reformversprechen versüßt werden und ihre Durchführung für die Öffentlich nur schwer einsehbar ist (wie z. B. durch den Einsatz des ESM).

Zusammengefasst sollte die Wahrscheinlichkeit für einen „italienischer Zahlungsausfall“ nicht zu hoch veranschlagt werden – vor allem wenn die EZB bereitsteht, italienische Anleihen zu kaufen. Das wahrscheinliche(re) Szenario scheint – mit der gebotenen Vorsicht gesprochen – „im Notfall“ das Bezahlen der italienischen Schulden mit neuen Euros zu sein.

Der Anleger sollte allerdings nicht ausblenden: Das Ausweiten der Geldmenge, also eine Inflationspolitik, löst keine wirtschaftlichen und politischen Probleme. Es kann sie zwar vorübergehend übertünchen, es verschärft sie jedoch früher oder später und befördert neue Probleme.

Vor diesem Hintergrund sollte der Euro-Anleger vor allem ein „Euro-Klumpenrisiko“ in seinem Portfolio vermeiden – denn dass die Kaufkraft des Euro nach innen und außen leidet, wenn die Euro-Schulden monetisiert werden, ist absehbar.

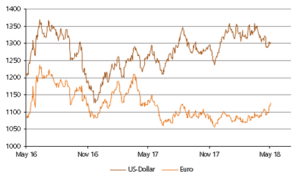

Das Halten der „Währung Gold“ ist eine attraktive Alternative zu Euro-Guthaben in Form von Termin- und Spareinlagen, die eine nach Abzug der Inflation negative Verzinsung erleiden, und für deren Kaufkraftverlust kein Ende absehbar ist. Das langfristige Investieren in Aktien von herausragenden Firmen ist eine andere Möglichkeit, um dem Risiko der Euro-Geldentwertung auszuweichen.

Goldpreis in Euro und US-Dollar (pro Feinunze)

(Chart durch anklicken vergrößern)

Quelle: Thomson Financial.

Thorsten Polleit

Die Piazza San Marco in Venedig

Von Benh LIEU SONG – Eigenes Werk, CC BY-SA 4.0, https://commons.wikimedia.org/w/index.php?curid=43315781

Kommentare lesen und schreiben, hier klicken

Auch wenn der Autor Chefökonom eines bekannten Goldhandelunternehmens ist, sollte man dem letzten Absatz des Artikels ein paar Gedanken widmen.