Die neuen (!) Staatsanleihen-Aufkäufe der EZB durch Gelddrucken (Aufkaufprogramm PSPP) sind Ende Dezember beendet worden. Der weitere Bilanzausbau wird damit gestoppt (bisher entstand ein Aufkaufvolumen von 2,6 Billionen Euro). Es werden also keine frisch aus dem luftleeren Raum geschaffenen Euros mehr verwendet um vor allem Staatsanleihen aus Italien, Frankreich oder Spanien zu kaufen (Griechenland war wegen schlechter Bonität nicht Teil des Aufkaufprogramms).

Das ist natürlich in erster Linie für Italien ein Problem, das quasi nur noch vom Käufer namens EZB lebte (vereinfacht ausdrückt). Wer wollte sonst in großem Umfang italienische Schulden kaufen außer der EZB? Da hat man nun sein erstes Problem. Aber halt. Ganz so schlimm kommt es ja doch nicht, weil die EZB ja zugesagt hat zurück erhaltene Gelder von auslaufenden Anleihen gleich neu zu investieren? Also alles halb so schlimm?

Dann hätte man nämlich ein wunderbares Kreislaufsystem. Sagen wir mal vereinfacht die EZB hat vor drei Jahren eine italienische Staatsanleihe gekauft, die jetzt ausläuft. Italien zahlt an den Gläubiger EZB am Fälligkeitstag die Nominalschuld zurück, und bietet zeitgleich neue Anleihen an. Die EZB nimmt ihren Erlös, und kauft sofort die neue Anleihe. So hat Italien doch eigentlich kein Problem, und kann theoretisch endlos mit der EZB im Tandem umschulden?

Eigentlich schon. Aber erstens gibt es das Problem, dass Italien wegen fehlender neuer Käufe keine höhere Staatsverschuldung über die EZB finanzieren kann, sondern nur Altschulden umschuldet. Und zweitens hat die EZB auch zugesagt, dass sie ihre Bestände an den Kapitalschlüssel angleichen will. Jedes Mitgliedsland der EZB besitzt gemessen an seiner Größe auch einen entsprechend großen oder kleinen Anteil an der EZB.

Bisher waren Länder wie Italien in den Käufen der EZB über-repäsentiert im Vergleich zu ihrem EZB-Anteil. Die EZB hat versprochen ihre gehaltenen Anleihen wieder anzupassen, so dass der Anteil gehaltener Anleihen dem Länderanteil der Staaten an der EZB entspricht. Von daher wird die EZB nun bei ihrer Re-Investition auslaufender Anleihen weniger italienische Anleihen kaufen. Dafür wird sie mehr Anleihen kaufen müssen vor allem aus Ländern wie Deutschland.

Also wird Deutschland, das eh kein Problem hat neue Anleihen am Markt zu verkaufen, mit verstärkter Nachfrage der EZB noch niedrigere Renditen bei Neuemissionen durchsetzen können, und der Markt wird sie akzeptieren. Italien hingegen wird wohl zunehmend ein Problem bekommen, ob es genug kaufwillige Banken bei Neuemissionen gibt. Denn die EZB tritt mit ihren Anleihekäufen nie bei Emissionen auf, sondern immer erst am Sekundärmarkt, also im freien Anleihehandel nach einer erfolgreicher Emission.

Wenn Banken nun aber wissen, dass ihnen die EZB kurz nach der Emission die Italien-Bonds nicht mehr aus der Hand reißen wird, dürften sie sich auch vermehrt zurückhalten bei Neuemissionen. Das dürfte die Renditen für italienische Schulden möglicherweise nach oben treiben. Man darf vermuten, dass die EZB diese Umschichtung von Italien-Anleihen hin zu deutschen Anleihen über einen langen Zeitraum verträglich strecken wird. Also kann es zu einem langsamen schleichenden Anstieg in den Renditen italienischer Anleihen kommen?

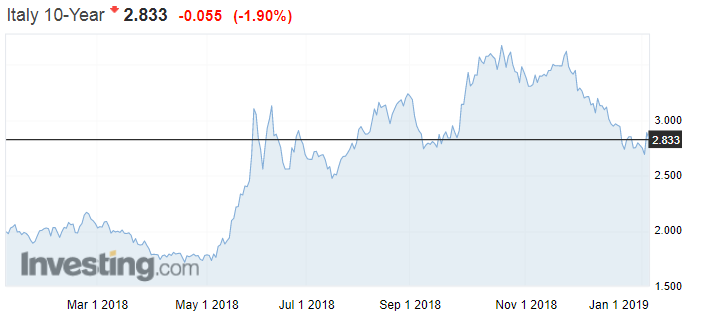

Gestern stieg die zehnjährige italienische Rendite von 2,71% auf 2,90% in der Spitze (aktuell 2,86%). Hat da schon so manchem Bond-Trader gedämmert, was in Italien-Bonds nach und nach anstehen dürfte in den nächsten Monaten? Im Chart sieht man die Rendite seit Januar 2018.

© European Union, 2017 / Source: EC – Audiovisual Service / Photo: Mauro Bottaro

Kommentare lesen und schreiben, hier klicken