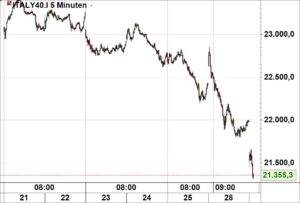

Die Panik an Italiens Finanzmärkten erreicht eine neue Dimension! Italiens Aktienmarkt nun mit dem tiefsten Stand seit August 2017:

(Alle Charts durch anklicen vergrößern)

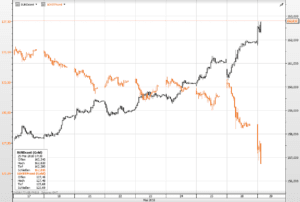

Aber noch wichtiger ist der freie Fall der 10-jährigen italienischen Anleihe, die nun bei 2,96% rentiert und damit deutlich höher (erstmals seit Jahren!) als die 10-jährige US-Staatsanleihe (derzeit bei 2,86%). Wollen die Märkte also ernsthaft wieder anfangen, Risiken adäquat einzupreisen? Können die das überhaupt noch, aber haben sie es nicht schon längst verlernt nach jahrelangem Notenbanken-Dumping?

Man flieht in die Sicherheit – die Rendite der deutschen Bundesanleihe fällt auf 0,27% – und damit steigt der spread (der Renditeaufschlag) zur 10-jährigen italienischen Anleihe auf 270 Basispunkte:

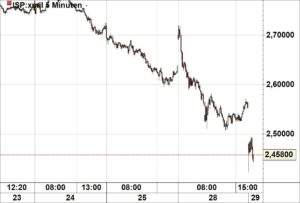

Italiens Banken unter Druck, wie hier Intesa Sanpaolo, die über 81 Milliarden Euro an italienischen Staatsanleihen halten:

Der Markt wird nun die Schmerzgrenzen austesten, bis die EZB dann doch eingreifen wird – obwohl sie das eigentlich nicht will. Aber sie wird es tun müssen, um den Euro zu retten: „whatever it takes to preserve the Euro“, so Draghi im Jahr 2012, der die Wende einläutete und das QE der EZB ankündigte. Nun endet das QE – und sofort ist die Panik wieder da!

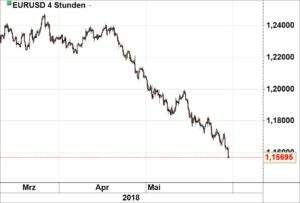

Der Euro fällt auf den tiefsten Stand seit sieben Monaten:

Die Ponte Vecchio in Florenz, einer der zahlreichen Schönheiten in Italien

Foto: Martin Falbisoner

Kommentare lesen und schreiben, hier klicken

deutsche Anleihenrendite (10 Jahre) nun über – 25 % … :)

läuft in der Euro Zone

Was soll die EZB denn machen? Über das OMT Programm italienische Staatsanleihen kaufen? Das wäre bei Neuwahlen dann eine Einladung an Lega und 5 Sterne zum hemmungslosen Schuldenmachen da man den Wählern sagen kann: die EZB finanziert schon alles.

Und genau dass wird man dann auch in Lissabon, Madrid und Paris machen wollen. Gleiches Recht für alle.

Sonst kann bei der EZB niemand die Klappe halten aber es ist verdächtig ruhig bei der EZB. Dort ist man wahrscheinlich auch planlos und weiß das jede Aktion die Euro Krise langfristig nur vertiefen wird.

Folker Hellmeyer: „Ohne Mario Draghi wäre Italien pleite!“

https://aktien-boersen.blogspot.de/2018/05/folker-hellmeyer-ohne-mario-draghi-ware.html

Schön wenn es zu einem bereinigenden Gewitter kommt. Dadurch wird nur etwas rückabgewickelt was sowieso kein stabiles Fundament hatte.