Von Claudio Kummerfeld

Mit dem heutigen dritten Teil unserer Serie „Die wirtschaftliche Lage in Europa“ widmen wir uns Italien. Wir analysieren diverse Faktoren sowie die politische Lage. Auch bewerten wir länderspezifische Besonderheiten und die Zukunftsaussichten.

Foto: Presidenza della Repubblica / Wikipedia

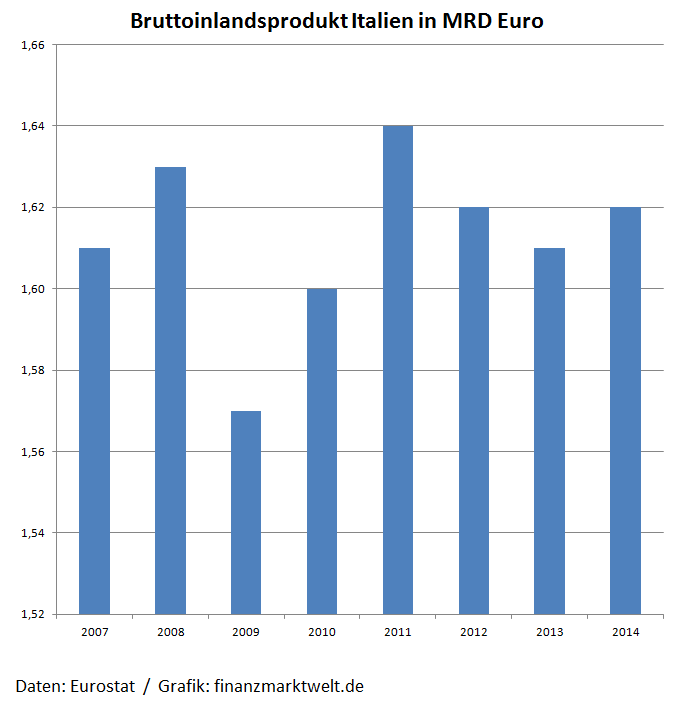

Bruttoinlandsprodukt

Das Bruttoinlandsprodukt in Italien ist 2008 wie überall eingebrochen, aber nicht so stark. Andersrum fiel danach die Erholung ebenfalls mäßig aus. Seit dem Höchstwert im BIP 2008 konnte die italienische Wirtschaft nicht weiter wachsen – Stagnation ist angesagt! Im 1. Quartal 2015 stieg das BIP um 0,3% – das Ende der Rezession ist eingeläutet – aber wohl durch die Geldschwemme der EZB. Die EU-Kommission erwartet für 2015 und 2016 Zuwächse von 0,6 und 1,4%.

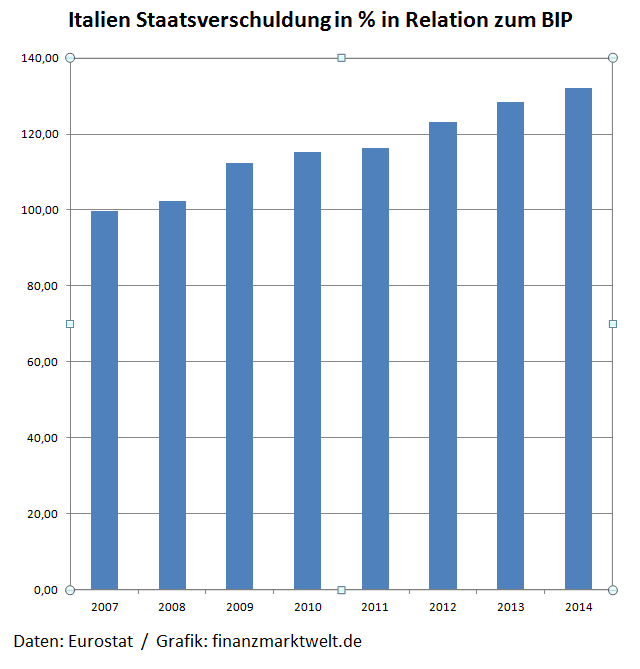

Staatsverschuldung

Die Staatsverschuldung in Italien wächst wie die Arbeitslosigkeit kontinuierlich an. Lag sie zu Beginn der Krise noch bei 102% bezogen auf das BIP, waren es Ende 2014 schon 132%. Eine dramatische Zunahme – und wie bei der Arbeitslosigkeit ist die Konstanz des Anstiegs beängstigend. Die EU-Kommission erwartet bis Ende 2016 einen leichten Rückgang auf 130,6%.

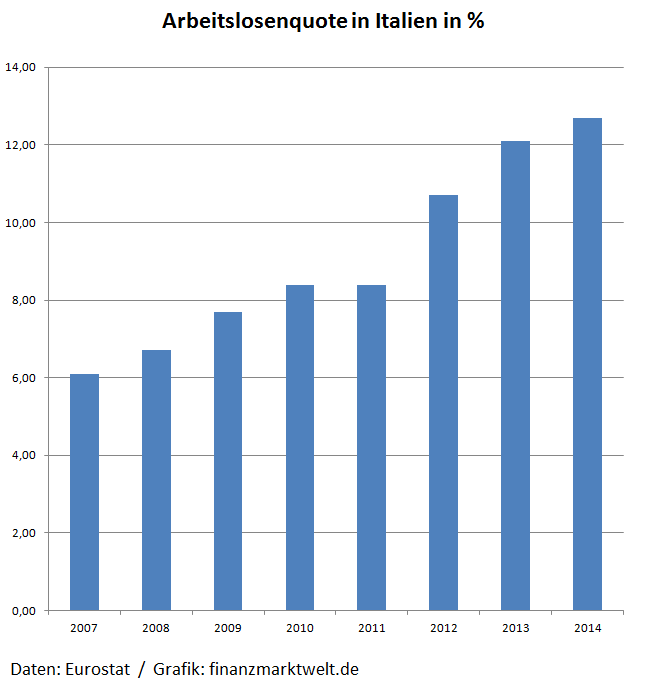

Arbeitslosigkeit

Die Entwicklung der Arbeitslosigkeit stellt sich dramatisch dar. Wo sich andernorts in Europa nach eine harten Krise Erholungstendenzen breit machen, steigt die strukturelle Arbeitslosigkeit in Italien seit 2008 kontinuierlich an. Auch wenn man nicht annähernd so schlecht dasteht wie Spanien oder Griechenland, ist gerade die Kontinuität bedrohlich. Bei Ausbruch der Krise noch bei 6,7%, lag die offizielle Quote Ende 2014 bei 12,7%, also fast eine Verdoppelung. Die EU-Kommission rechnet für 2015 und 2016 mit einem Verbleib der offiziellen Quote auf hohem Niveau bei 12,4%. Bedenkt man, dass Eurostat mit der Zahl der „Erwerbslosen nach ILO-Methode“ rechnet, dürfte die Arbeitslosigkeit, wie sie in Deutschland berechnet wird, in Italien bei ca. 17% liegen. Dazu packe man noch versteckte Arbeitslosigkeit wie in allen Ländern, und schnell ist man bei realistisch 20% Arbeitslosenquote in Italien.

Politik: Renzi der einzige Hoffnungsschimmer?

Matteo Renzi regiert als Ministerpräsident erst seit 2014 und ist nach Jahrzehnten der erste Regierungschef, der nicht aus der alten Garde der klassischen Politikerkaste stammt. Er hat Reformen in den Bereichen Arbeitsmarkt und Bankensektor ins Laufen gebracht. Ebenfalls sollen in allen Bereichen der Verwaltung Verfahren beschleunigt werden, was aber nicht von heute auf morgen umzusetzen ist. Von fast allen Seiten betrachtet ist er eigentlich derzeit der einzige Hoffnungsschimmer für Italien. Entscheidend wird sein, dass die Wähler ihm Zeit geben seine Reformen weiter umzusetzen, sonst könnte Italien wieder zurückfallen in die alte Klientelwirtschaft a la Berlusconi, auch wenn die Namen dann andere wären.

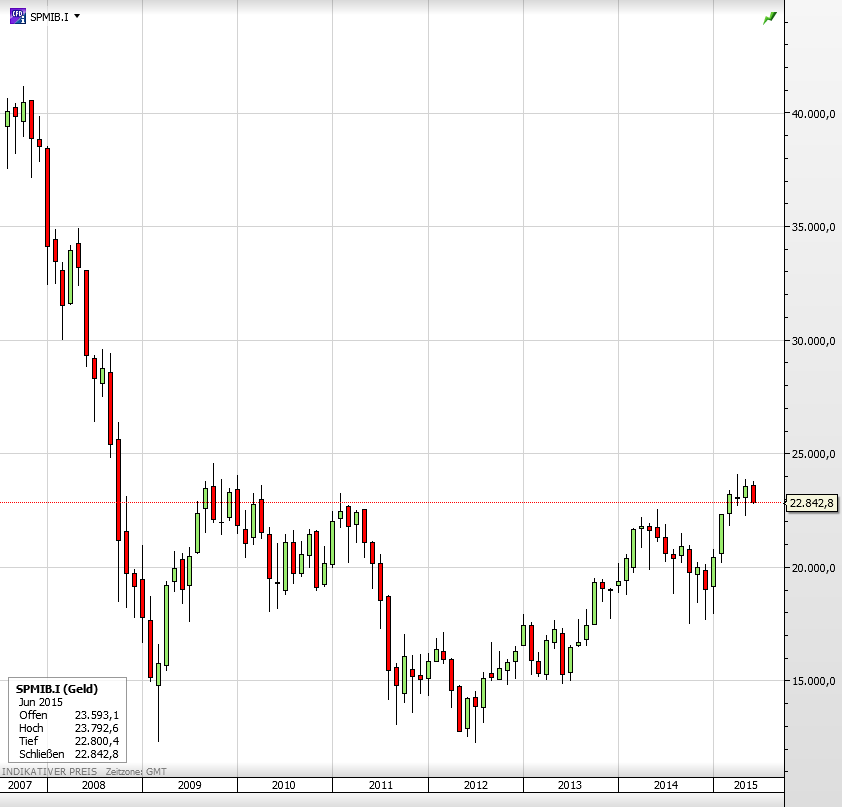

Börse

Auch der italienische Aktienmarkt entwickelt sich wie die Wirtschaft deutlich schlechter als der Rest Europas. Wie der Chart sehr gut zeigt, stagnieren die Kurse seit Beginn der Krise 2008 – von Erholung keine Spur. Die italienische Industrie, die ausschließlich im Norden des Landes beheimatet ist, produziert großteils wettbewerbsfähig und kann international mithalten, wenn sie denn Geld für Investitionen bekommen würde.

Das Hauptproblem in Italien

Die Industrieproduktion in Italien ist im Vergleich zu 2008 um gut 25% gesunken. Das strukturelle Problem dahinter ist, dass die Banken die Wirtschaft fast gar nicht mehr mit Investitionskrediten versorgen. Grund hierfür ist, dass man in Italien das Problem der faulen Kredite in den Bankbilanzen in den letzten Jahren ignoriert hat. Jetzt haben die Banken keine Spielräume um die Wirtschaft mit Krediten zu versorgen. Matteo Renzi hat dieses Problem erkannt und ist derzeit mit Hochdruck dabei bei der EU-Kommission abzukopfen, wie er eine Bad Bank vergleichbar mit anderen EU-Ländern ins Leben rufen kann, ohne dabei EU-Recht zu verletzen.

Er möchte die Möglichkeit schaffen, dass der Staat den Banken faule Kredite abkauft, die sich auf ca. 300 Milliarden Euro belaufen sollen. So wie die Planungen derzeit aussehen, sollen die Banken nicht mit überhöhten Phantasiepreisen beglückt werden, sondern die Bad Bank soll ihnen den Schrott zu aktuellen Marktpreisen aus den Bilanzen rauskaufen. Es wäre also keine richtige Belastung für den italienischen Staat, trotzdem eine Art Neubeginn für die Banken. Die Regierung arbeitet derzeit auch daran, dass Banken Sicherheiten von ausgefallenen Krediten deutlich schneller „verwerten“ können. Auch soll die steuerliche Absetzbarkeit dieser Verluste verbessert werden.

Zukunftsaussichten

2014 war für Italien eine Art Neustart mit Matteo Renzi. Er sollte von seinen Wählern die Zeit für wirkliche Reformen bekommen, damit Verwaltungsabläufe auf allen Ebenen beschleunigt und vereinfacht werden. Vor allem sollte er die Reaktivierung des Bankensektors vollenden können, die er gerade erst in Angriff genommen hat. Dann kann es langsam aber vorsichtig bergauf gehen. Der Weltmarkt rennt Italien mehr und mehr davon. Das produzierende Gewerbe in Norditalien kann nicht ewig warten – irgendwann hat man den Anschluss verloren und die Industrieproduktion bricht vollends ein. Kommen die alten Seilschaften wieder an die Macht, stünden die Chancen nicht schlecht, dass Italien das nächste Griechenland wird.

–

–

–

–

Quellen:

Eurostat

Europäische Zentralbank

Europäische Kommission

Italienische Zentralbank

Kommentare lesen und schreiben, hier klicken