Logisch nachvollziehbar ist die aktuelle Mitteilung des ifo-Instituts, wonach die Kreditnachfrage der Unternehmen in der Coronakrise ansteigt. Gleichzeitig aber würden die Banken immer vorsichtiger bei der Vergabe neuer Kredite. Auch das ist logisch. Denn da wo der Staat nicht zu 100 Prozent über seine Bank „KfW“ haftet, trägt die private Bank ja das Ausfallrisiko. Und bei großen Teilen der Unternehmen wird das Ausfallrisiko die letzten Monate wohl deutlich gestiegen sein im Vergleich zur Zeit vor der Coronakrise. Außerdem dürfte langsam immer mehr Banken klar werden, was da für eine Welle an Kreditausfällen auf sie zurollt. Hier Aussagen von ifo auszugsweise:

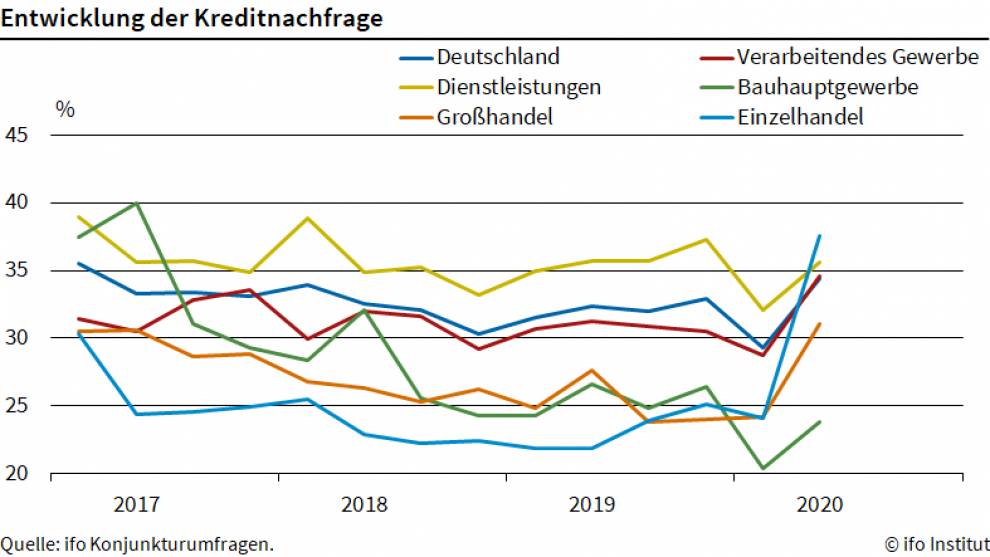

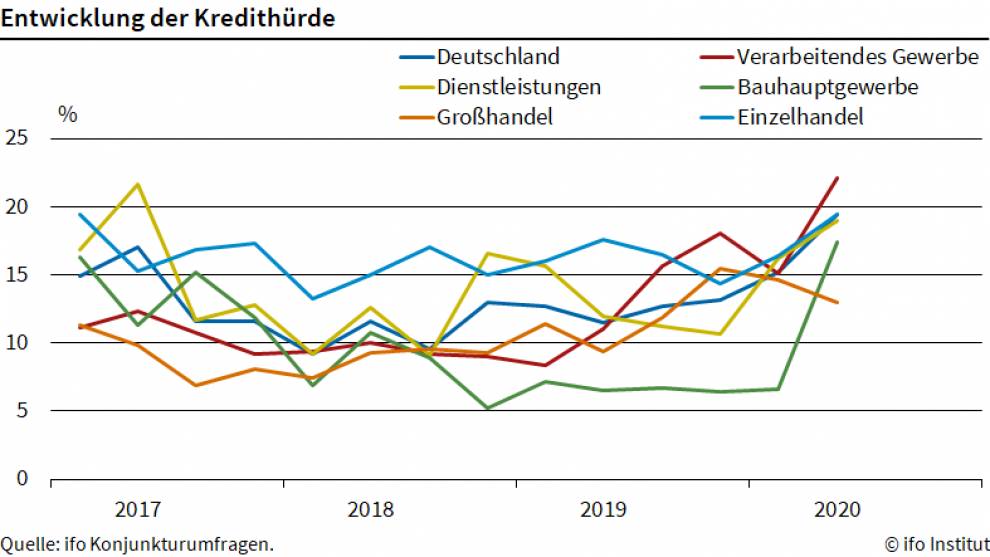

34,4 Prozent der Firmen gaben an, Kreditverhandlungen mit Banken geführt zu haben, was nur knapp unter dem bisherigen Höchstwert vom ersten Quartal 2017 liegt. Im ersten Quartal 2020 lag der Wert erst bei 29,3 Prozent. „Von denen, die verhandelten, berichteten 19,4 Prozent von einem eher zurückhaltenden Verhalten der Banken. Dies ist der Höchststand seit 2017

Insbesondere in der Gastronomie gaben 68,7 Prozent der Firmen an, Kreditverhandlungen geführt zu haben. Bei den Hotels (60,7 Prozent) oder in der der Reisebranche (50,7 Prozent) lagen die Anteile ebenfalls erheblich über dem gesamtwirtschaftlichen Durchschnitt. Mit 37,6 Prozent wurde auch im Einzelhandel ein neuer Rekord für die Branche erreicht. Gleiches gilt für die Industrie mit 34,6 Prozent und den Großhandel mit 31,1 Prozent.

Bei den Unternehmen, die über Kredite verhandelten und sich über Zurückhaltung der Banken beklagten, lag der Anteil mit 22,1 Prozent in der Industrie über dem Durchschnitt von 19,4 Prozent; im Vorquartal betrug er nur 15,1 Prozent. Besonders stark war der Anstieg der Kredithürde im Bauhauptgewerbe. Von einem sehr niedrigen Niveau (6,6 Prozent) im ersten Quartal hat sich der Anteil der Klagen zuletzt mehr als verdoppelt und liegt nun bei 17,4 Prozent. Bei den Dienstleistern stieg der Wert von 16,2 auf 19 Prozent, im Großhandel sank er gar von 14,6 auf 13,0 Prozent.

Ausschluss von Schnellkrediten

Von den Schnellkrediten der KfW wird ein Großteil der Unternehmen ausgeschlossen. Darauf wies jüngst eine Studie von Barkow Consulting und FinCompare hin. Der Grund ist denkbar einfach, und zeigt die Absurdität der deutschen Corona-Hilfe für die Wirtschaft, so möchten wir von FMW es sagen. Die ganz Kleinen, die es womöglich am Nötigsten haben, gehen leer aus. Denn die Hilfen sind nur für Unternehmen mit mindestens 10 Mitarbeitern vorgesehen. Zitat aus der Studie:

In Deutschland gibt es rund 7,5 Millionen Unternehmer (KMU: 3,5 Millionen, Selbstständige: 4 Millionen). Sie bilden das Herzstück der deutschen Wirtschaft und sind von der Corona-Krise am stärksten betroffen. Die Bundesregierung hat mit den Krediten der Corona-Hilfe, die über die bundeseigene Förderbank KfW ausgegeben werden, große Hilfsprogramme aufgelegt. Erstmals hat jetzt eine Studie die Corona-Kreditvergabe eingehend analysiert und kommt zu einem eindeutigen Ergebnis: Die Hilfe kommt nicht dort an, wo sie benötigt wird. Nur etwa jeder hundertste Unternehmer in Deutschland hat Corona-Kredite beantragt. Knapp neun von zehn Unternehmer sind von den Schnellkrediten, die besonders unbürokratisch an den Mittelstand verteilt werden sollten, komplett ausgeschlossen.

„Das uneingeschränkt sinnvolle Ziel, 99,5% der deutschen Unternehmer des Mittelstandes schnell und unbürokratisch zuunterstützen, läuft in der Praxis allerdings fast vollständig ins Leere“, so Peter Barkow von Barkow Consulting. „Dies lässt sich auf eine Begrenzung des Corona-Schnellkredits auf Unternehmen und Selbstständige mit mehr als zehn Arbeitnehmern zurückführen, denn knapp 90 Prozent der deutschen Unternehmen und Selbständigen erfüllen dieses Kriterium eben gerade nicht. Sie sind damit faktisch von dem Kreditprogramm ausgeschlossen, das genau für sie bestimmt sein sollte. “Von den 7,5 Millionen Unternehmern in Deutschland haben 6,6 Millionen (88 Prozent) nicht mehr als zehn Mitarbeiter. Obwohl diese Kleinunternehmer von den Schnellkrediten ausgeschlossen sind, konnte hier die Anzahl der Kreditanträge innerhalb eines Monats (Juni auf Juli 2020) um 14 Prozent zulegen.

Kommentare lesen und schreiben, hier klicken

Pingback: Handelsblatt berichtet exklusiv auf der Titelseite über die KfW-Studie von FinCompare und Barkow Consulting - FinCompare GmbH