Eine Analyse von Andreas Mueller (alias Bernecker1977)

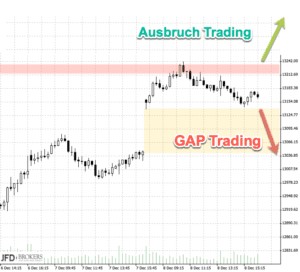

Die Zeit läuft langsam ab. Denn es gab keine Anknüpfung an den positiven Schwung der Vorwoche für die Entwicklung des Deutschen Aktienindex. Er resignierte vielmehr an den Widerständen um 13.200 und zog es vor, sich folglich an der Unterseite zu orientieren. Auch dies war letztlich in der Vorwochenanalyse skizziert, aber die falsche Richtung aus Sicht der Bullen. Konkret hatte ich beide klaren Signale zum Start der Handelswoche vorgestellt: Das potenzielle Ausbruchsniveau für eine Jahresendrally und das noch offene GAP auf der Unterseite. Wie dies letztlich abgearbeitet wurde und welche Auswirkungen dies auf die KW51 hat, zeige ich Ihnen nun in der Chartanalyse zum DAX auf.

Rückblick auf die Handelswoche

Als Erinnerung noch einmal beide Szenarien aus dem Fazit der Vorwochenanalyse:

(Alle Charts durch anklicken vergrößern!)

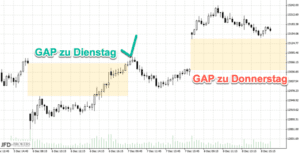

Warum das GAP auf der Unterseite mein Interesse erweckte?

Weil der DAX sehr oft ein solches GAP schließt. So zu sehen vor einer Woche, wobei jedoch nur das eine GAP zu Dienstag geschlossen werden konnte. Das hatte ich in der Vorwochenanalyse bereits skizziert. Dazu dieses Chartbild als Rückblick:

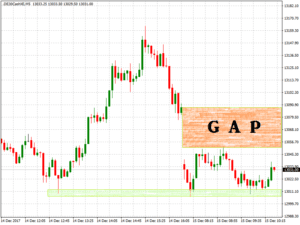

Die vergangene Handelswoche begann eher zaghaft. Nachdem am Montagmorgen der obere Bereich um 13.200 nicht überschritten wurde, nahmen sich die Marktteilnehmer den Bereich auf der Unterseite vor. Doch das GAP wurde nur ein wenig angerissen. Bei 13.112 Punkten stabilisierte er sich. Am Dienstag folgte der nächste Angriff, doch auch hier wurde nach wenigen Punkten im GAP die Lust der Bären gestoppt. Bei 13.080 Punkten drehte der Markt erneut ab. Dieses „scheibchenweise“ Abarbeiten des GAPs stellte ich am Dienstag im Forum wie folgt dar:

Diese Kehrtwende machte sich im Chartbild gerade für Daytrader sehr gut bemerkbar. Als Trigger für eine Richtungswende im Tageshandel lege ich mir gerne eine entsprechende Trendlinie an. Sobald der Kurs über (bzw. bei Aufwärtstrends dann unter) dieser Linie notiert, ist ein entsprechendes Handelssignal gegeben. So geschehen dann später am Dienstag:

Am Ende des Handelstages stand der DAX auf Tageshoch und erneut kurz vor dem Widerstand von 13.200 Punkten. Mehr ging nicht, auch am Mittwoch dann. Von dieser Marke entfernte sich der DAX erneut nach unten. Mit Blick auf die Wall Street, bei der im Vorfeld der US-Notenbanksitzung FED ein neues Rekordhoch zur Diskussion stand:

Das Rekordhoch kam, die Zinsanhebung auch. Immerhin die dritte Zinsanhebung in diesem Jahr. Notenbankchefin Janet Yellen stellte ebenfalls drei Zinsanhebungen für das kommende Jahr in Aussicht und unterstrich die Stabilität der amerikanischen Wirtschaft.

So hielten sich die Aktienkurse erst einmal auf hohem Niveau, wenn auch unter erhöhten Schwankungen. Dabei gab es durchaus eine neue Angriffsmöglichkeit für die Bären im Dow Jones mit dem Bruch des mehrtägigen Aufwärtstrends am Donnerstag. Ob dies für länger galt?

Sie werden es erraten – erneut nicht! Die Wall Street fing sich am Freitag und schloss, um dies einmal vorwegzunehmen, zum Handelsende auf neuen Allzeithochs. Parallel in allen großen Indizes: Dow Jones, S&P500 und Nasdaq 100!

Dem DAX war dies am Freitagmorgen natürlich noch nicht bekannt. Er hatte das aufgezeigte GAP dann doch noch geschlossen und dabei im Nachgang der EZB-Sitzung vom Donnerstag, bei der KEINE Zinsänderung erfolgte, ein neues kleines GAP auf der Unterseite eröffnet. Hierbei wirkte sich der erstarkte EUR/USD erneut als Bremse aus. Mit Kursen über 1.1820 drückte er vor allem die Exportwerte. Doch zurück zum Chartbild.

Zwischen diesem neuen GAP (nachdem das alte abgearbeitet war) und der Marke von 13.010 Punkten als Tief vom Donnerstag direkt zur EZB-Sitzung pendelte der Markt zunächst richtungslos am Vormittag in einer engen Handelsspanne:

Woher kam die Zurückhaltung?

Zum Mittag stand der große Verfall der Index-Futures an. STOXX-Familie und DAX-Futures verfielen am so genannten Hexensabbat und führten zu Umschichtungen am Aktienmarkt. Diese „Lähmung“ löste sich erst am frühen Nachmittag auf, als der US-Markt in Richtung Rekordhochs anzog. Dies lockte auch den DAX aus seiner Lethargie, ließ das GAP zum Vortag schließen und sorgte später für einen Anstieg, der nachbörslich knapp an die Hochs vom Donnerstag reichte.

Selbst handelte ich erst den zweiten Anlauf der Bullen mit diesem Setup, dies aber nur am Rande erwähnt:

Im Wochensaldo konnte der Dow Jones um 1,3 Prozent zulegen und der DAX senkte den Kopf um 0,4 Prozent. Die Outperformance und Hoffnung der Vorwoche, direkt in die Weihnachtsrally zu starten, zerschlugen sich schnell. Aber muss dies so bleiben?

Ausblick auf die KW50: Letzte Chance für Weihnachtsrally

Viel Zeit für die Weihnachtsrally bleibt nun nicht mehr. Genau genommen nur diese eine Woche!

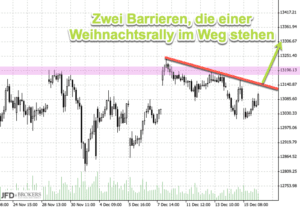

In der letzten Handelswoche vor Weihnachten steht die Ausbruchsmarke für den DAX unverändert im Raum. Denn sie wurde noch nicht überschritten. Von daher kann das Chartbild aus der Vorwoche mit dem Trigger auf der Oberseite fortgeführt werden:

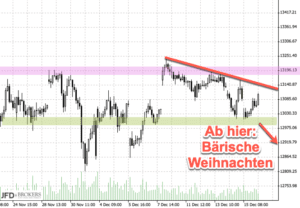

Dazu muss vorab jedoch noch diese Trendlinie überwunden werden, welche man im Ausschnitt dieses Chartbildes nun noch einmal besser sehen kann:

Es handelt sich hierbei um Chartausschnitte der XETRA-Handelszeit, also von 9.00 Uhr bis 17.30 Uhr. Die nachbörslichen Rekorde an der Wall Street wahren die Chance auf eine Bewegung am Montag zu dieser Linie hin und ggf. auch darüber hinaus. Damit ist der Weg erst einmal frei zur 13.200 und erst mit Überschreitung dieser Marke dann für die Weihnachtsrally:

Etwas spät, aber dennoch möglich! In Prozenten ausgedrückt würde bereits ein 1-Prozent-Tag genügen, um hier das Potenzial zu generieren und die Bullen zu wecken. Ein fallender Euro-Dollar oder die weitere Umschichtung von Gold in Aktien (ein Ausblick dazu gab es exklusiv an als Analyse hier) wie in den letzten Tagen zu spüren, könnte dies loslösen.

Die Weihnachtsrally muss man definitiv absagen, wenn der Markt bis zur Wochenmitte unter die Tiefs der letzten beiden Handelstage fallen würde. Denn dann geben wohl die letzten Optimisten auf. Im Chartbild sähe dieses Szenario, was ich den Anlegern nicht wünsche, wie folgt aus:

Doch selbst wenn dies geschehen würde, wäre es dennoch kein schlechtes Jahr gewesen. Immerhin steht der DAX aktuell mit einer Performance im laufenden Jahr von 14 Prozent über dem Durchschnitt einer Jahresperformance seit DAX-Einführung. Er hat somit womöglich etwas „Winterspeck“ angesetzt, den er loswerden könnte. Muss er aber nicht zwangsläufig, wie man am Kursverlauf der Wall Street seit mehreren Monaten nun schon bemerken kann. Insofern lassen wir uns, ähnlich wie bei den Präsenten unterm Weihnachtsbaum, doch einfach überraschen.

An Terminen sind die EU-Verbraucherpreise am Montag, das Bruttoinlandsprodukt der USA am Donnerstag und die Konsumdaten am Freitag in den USA wichtig. Und natürlich IHRE Weihnachtseinkäufe, die Sie nicht vergessen sollten! Denn es gibt neben der Börse auch weitere wichtige Dinge im Leben…

Mehr von Andreas Mueller unter http://www.trading-treff.de

Kommentare lesen und schreiben, hier klicken

Ist der Artikel einschließlich Grafiken nicht ein klein wenig zu umfangreich?

Da komme ich ja zeitlich kaum dazu, den DAX-Aufschwung zu bestaunen.

Lieber Gerd,

unter der Rubrik „Heute beginnt die Jahresendrally!“,

findest du eine verkuerzte „DAX bauern-Prognose“fuer 2018!!

Vorab…Das Gap,wie oben beschrieben,das wird mit voller Wucht nach unten gerissen werden…aber erst im Januar 18!

Wo die Endstation ist,findest du heute noch mit Sicherheit…..!

Das isses ja eben, bäuerin, man (ich) kann nicht alles lesen.

Leider auch nicht alle Verlinkungen von dir.

Und das obwohl da oft sehr Interessante dabei waren.

ZB hatte ich noch nie von Guidants gehört gehabt.

Ja Gerd,wenn man sich mit einem Wischi Waschi Geraet vergnuegt,dann wirds halt unuebersichtlich!

@Fugmann,

… wg.der „scrollerei“…(bis ich ENDLICH zur Komment.Function gelangt bin)….,hat jetzt meine Opt.-Maus den Geist aufgegeben!!

Koennten sie sich in Zukunft etwas kuerzer fassen,da ich ihnen sonst meine Hardware in Rechnung stellen muss!

…aber is ja klar..die Maus ist aus CHINA-Schrott…den ihr auch im Westen kauft….