Von Bullennörgler

Vereinfacht ausgedrückt erfolgt die Einschätzung von Insolvenzprognosen analog der Ermittlung des Risikoaufschlags bei Krediten. Das Standardrisikomaß im Finanzsektor ist dabei das „Value at Risk“, welches Markt- und Kreditrisiken abbildet. In der Praxis ermitteln solche und andere Risikokennzahlen Ratingagenturen sowie Finanzunternehmen wie Goldman Sachs auf die sich dann fast der ganze Weltfinanzsektor verlässt. Wenn ein gesunder Anbieterwettbewerb, gute Modelle, Expertise sowie Unabhängigkeit gegeben und Eigeninteressen ausgeschlossen sind, gibt es gegen dieses Vorgehen auch nicht viel einzuwenden.

Die großen Drei

Erstaunlicherweise erfolgt aber die Bewertung und Analyse von Wirtschaftsunternehmen, Banken und Staaten hinsichtlich ihrer Bonität und Risiken durch nur drei Ratingagenturen. Standard and Poor’s ist die dominierende Ratingagentur neben den kleineren Unternehmen Moody’s und Fitch Ratings. Die großen Drei beherrschen ca. 95 Prozent des Weltmarkts. Auch sind die Eigentümer von S&P Global und Moody’s weitestgehend dieselben. Es sind amerikanische Fond- und Investmentgesellschaften wie Vanguard, BlackRock, Berkshire Hathaway, Capital World und State Street.

Dass hier nicht Unabhängigkeit sichergestellt ist und Eigeninteressen vorhanden sind, liegt auf der Hand. Auch erfolgt regelmäßig politische Einflussnahme durch die US-Regierung und so ist es auch weniger erstaunlich, dass z.B. in der letzten Finanzkrise aus risikofreien AAA-Papieren über Nacht Ramsch werden konnte.

Goldman Sachs

Ähnliches berichtete die FINANCIAL TIMES über die Prognosefähigkeiten von Goldman Sachs. So wurde im Jahre 2007 bei Ausbruch der Finanzkrise von Goldman Sachs an mehreren Tagen in Folge 25-Sigma-Ereignis vermeldet. Um es greifbarer zu machen, hat die Nottingham Business School das mal nachgerechnet (How Unlucky is 25-Sigma, https://arxiv.org/ftp/arxiv/papers/1103/1103.5672.pdf )?

- Ein 3-Sigma-Ereignis kommt alle 741 Tage vor, also ungefähr einmal in drei Jahren.

- Ein 4-Sigma-Ereignis kommt alle 31.560 Tage vor, also einmal in 126 Jahren.

- Ein 5-Sigma-Ereignis kommt alle 2.483.046 Tage vor, entspricht allen 13.932 Jahren. So lange ist die Eiszeit her.

- Ein 6-Sigma-Ereignis kommt alle 1.009.976.678 Tage vor – also einmal in 4.039.906 Jahren – so lange gibt es den heutigen Menschen.

- Ein 7-Sigma-Ereignis einmal in 3.105.395.365 Tagen. – fünfmal länger als es Leben auf der Erde gibt.

Die Wahrscheinlichkeit für ein 25 Sigma Ereignis ist so hoch, wie ein Lottogewinn von mehr als 21 Mal in Folge!

Ein anderes Beispiel meldete Goldman, als die Schweiz die Bindung des Franken an den Euro auflöste. Diesmal handelte es sich angeblich um ein 20-Sigma-Ereignis. Was so unwahrscheinlich ist, dass die Anzahl Jahre, die es dauert, bis so ein Ereignis eintritt, zehnmal größer ist, als die geschätzte Anzahl an Partikeln im gesamten Universum.

Trotz dieses unglaublichen Versagens der Ratingagenturen und Risikomodelle hat sich nichts grundlegend geändert, so dass bei der nächsten Krise wieder alle ganz überrascht von angeblich unvorhersehbaren Ereignissen sprechen werden.

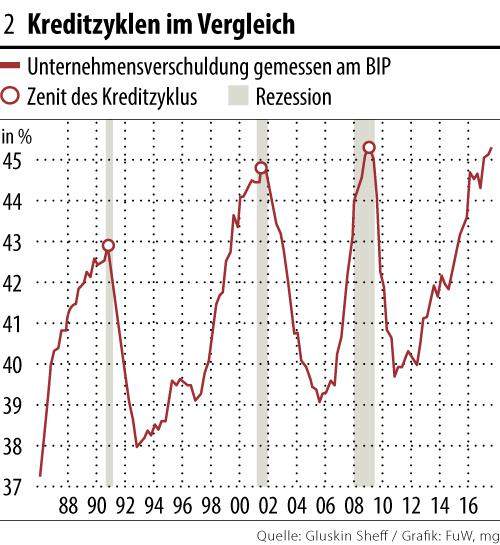

Durch diese falschen/manipulierten Ratings und darauf aufbauenden Financial Engineerings der Unternehmen sind seit dem Ende der Finanzkrise die Schulden im Unternehmenssektor auf über 45% der Wirtschaftsleistung gestiegen, was sogar die Höchstwerte während der Internet-Hausse und des Immobilienbooms übertrifft.

Quelle: Finanzen und Wirtschaft

Zombie-Firmen

In Verbindung mit den sehr geringen Zinsen bergen die auf Basis der falschen/manipulierten Ratings vergebenen Kredite zwei enorme Risiken:

- Ersten haben sogenannte Zombie-Unternehmen immer noch Kredite bekommen, obwohl sie nicht mehr wettbewerbsfähig sind. Ihr Konkurs wurde dadurch aber nur aufgeschoben.

- Zweitens haben eigentlich gesunde Unternehmen ihre Kreditwürdigkeit dazu ausgenutzt, sich stark zu verschulden um eigene Aktien zurückzukaufen sowie hohe Dividenden auszuzahlen. In einer Rezession sind dann die Rücklagen sehr schnell aufgebraucht, so dass auch viele dieser eigentlich gesunden Unternehmen Konkurs anmelden müssen.

Das heißt Zombie-Unternehmen wie auch ein Teil der eigentlich gesunde Unternehmen und somit die gesamte Volkswirtschaft können es nicht leisten, dass Ratings angepasst werden oder Zinsen steigen. Es ist deshalb zu vermuten, dass die Anzahl der verschleppten Konkurse in der nächsten Krise nachgeholt werden und die Auswirkungen auf die normalen Arbeitnehmer deutlich schlimmer werden als bei der letzten Krise.

Hinweis zum Autor: Der Bullennörgler ist ausgebildeter Wirtschaftsingenieur sowie selbständiger Unternehmer und als solcher ein unabhängiger Beobachter der Weltwirtschaft. Sein Vermögen verwaltet der Bullennörgler erfolgreich seit mehr als zwei Jahrzehnten selbst. Als aktiver Anleger hat er den Japan-Boom und Crash, die Flash Crashs 1987 und 1989, den Dotcom Boom und Crash, die Finanzkrise und die Eurokrise miterlebt. Nur bei einem dieser Crashs war er mit einer hohen Aktienquote investiert. Sein Credo ist unabhängiges Selberdenken und Rumnörgeln an intransparenten oder interessengesteuerten Wirtschaftsstrukturen, Nachrichten und Medien.

Kommentare lesen und schreiben, hier klicken

Großes Lob an den Bullennörgler! Ihre bisherigen 4 Teile über Manipulation an den Aktienmärkten finde ich sensationell gut. Fundiert, informativ und dennoch für jedermann verständlich geschrieben, kein Fach-Kauderwelsch, wie wir es vom großartigen Segler seinerzeit immer ertragen mussten.

Kommentare und redaktionelle Beiträge wie diese oder die von @Wolfgang M. wären sehr wünschenswert anstelle des kontinuierlichen rechstpopulistischen Gewäschs über eine angebliche links-sozialistische Flutwelle, die über unser schönes Schland hereingebrochen ist.

Wann kommt der erste Teil bezüglich der Manipulationen an den Anleihemärkten, lassen Sie mich raten,… gar nicht ? :D

sagt Ihr Bärennörgler ? ;)

„Vereinfacht ausgedrückt erfolgt die Einschätzung von Insolvenzprognosen analog der Ermittlung des Risikoaufschlags bei Krediten. Das Standardrisikomaß im Finanzsektor ist dabei das „Value at Risk“, welches Markt- und Kreditrisiken abbildet. In der Praxis ermitteln solche und andere Risikokennzahlen Ratingagenturen sowie Finanzunternehmen wie Goldman Sachs auf die sich dann fast der ganze Weltfinanzsektor verlässt. Wenn ein gesunder Anbieterwettbewerb, gute Modelle, Expertise sowie Unabhängigkeit gegeben und Eigeninteressen ausgeschlossen sind, gibt es gegen dieses Vorgehen auch nicht viel einzuwenden.“

Goldman Sachs und „gesund“ bzw, „vertrauenswürdig“ ? Wie war das noch mal mit ihren (GS-) ABS-Wetten gegen den Markt, und „gewissen“ Südländern, die sich unter Mithilfe von GS defintiv in den EUR „herein gemogelt“ haben ? – Ihr „Bären“ wisst von nix, na klar…

Die (US-) Ratingagenturen sind natürlich nicht manipuliert, die (US-)Ratingagenturen erklären höchst selbstverständlich vollkommenst „wertneutral“ den Markt…

Ich kann diesbezüglich nur eines sagen : Schaut doch mal auf EUR/USD – Kurs : das ist der Markt !

Oder, das ist alles gelogen ? – Kann ja sein ?! Also Ihr Bären, langsam….

Ist eine ausgewiesene Marktmanipulation der Anleihemärkte durch die EZB mit Billigst-Zinsen gesund ? – Ist es das ?

Na dann, viel Spaß

Hier mal „Futter“ für Euch :

https://www.onvista.de/news/kutzers-zwischenruf-schock-fuer-sparer-nie-mehr-zinsen-221011805

„Hallo allerseits! Die gute Nachricht vorweg: Es geht um eine Meinung, eine Prognose – nicht um eine gesicherte Tatsache. Die schlechte Nachricht: Uns drohen Jahrzehnte ohne Zinsen. Das wäre eine Katastrophe für die deutschen Kontensparer und nicht nur die). Wer das sagt, ist nicht irgendeiner, sondern Martin Lück. Und der denkt und handelt für Blackrock, den größten Vermögensverwalter der Welt. In einem FAZ-Interview (ein Muss für Euch alle!) wird ihm die Frage gestellt: Wie lange werden wir mit niedrigen Zinsen leben müssen? Womöglich gar Jahrzehnte? Lücks Antwort: „Ich halte das für ein plausibles Szenario. Japan erlebt eine solche Situation nun ja schon seit dem Ende des vergangenen Jahrhunderts. Zwischen Japan und Europa bestehen erschreckende Parallelen. Erstens hat sich Europa viel zu lange Zeit gelassen mit der Reparatur des eigenen Bankensystems. So ähnlich war das damals auch in Japan. Noch problematischer ist aber eine zweite Parallele, die Demographie. Japan hat die am schnellsten alternde Bevölkerung der Welt. Auf den Plätzen zwei und drei folgen ausgerechnet zwei europäische Volkswirtschaften, nämlich Italien und Deutschland. Eine alternde Bevölkerung, der es an Nachwuchs mangelt, kann das Wirtschaftswachstum aber nicht in gleichem Maße in Schwung halten. Wir müssen uns also auf ein strukturell geringeres Wirtschaftswachstum als in der Vergangenheit einstellen. Und in einem solchen Szenario ist mit hohen Zinsen nicht zu rechnen.“

So so „Blackrock“ der schwarze Felsen, das sagt schon alles… :D

Den YEN mit dem EUR zu vergleichen, das sind „Welten“ – wie gesagt, liebe Bären…

Ihr zieht alle Register, nur weiter so… Wir Bullen sammeln Eurer Geld auf… So einfach ist das.

Punkt.

Pingback: *** Die heutigen Meldungen sollte man kennen! *** | das-bewegt-die-welt.de

@Marko: Was Du faseln?

Ahso Du bist Bulle. Na dann. Kauderwelsch, klaro.

Nie war es so einfach reich zu werden – man muss nur die drei, vier Mafio Droghischen Gesetze der Marktmanipulation verstanden haben: nach oben, whatever it takes, und wenns das Leben kostet. Zur Not Verkaufsverbot (war Thema in fmw!)

Damit das net so nach Gier klingt nennen wir das „moderne monetäre Theorie“ (die ausgehen wird wie die Theorie des Ikarus, mit gewachsten Flügeln fliegen zu können. Sorry, war nur eine Theorie. Nächstes Mal klappts!)

Bulle = gieriger Mitläufer. Kann man machen. Sehr, sehr einfach gestricktes hirnloses Tun in diesen Zeiten.

Bär = überlegt was er tut (dank Gehirn): soll ich einsteigen in einen Markt, der so manipuliert ist und unberechenbar? Der mit Wirtschaft rein GAR NIX mehr zu tun hat?,

Respekt vor allen, die nachdenken.

Pingback: Diese Artikel und Zahlen sollte man kennen! | das-bewegt-die-welt.de

Apropos Manipulation an den Märkten, der US-Präsidient ist diesbezüglich kein Kind von Traurigkeit :

https://www.onvista.de/news/us-praesident-trump-verklagt-die-deutsche-bank-aktie-bleibt-unbeeindruckt-221052021

https://www.onvista.de/news/die-geschaefte-der-deutschen-bank-mit-trump-ueber-die-jahrzehnte-2-milliarden-geliehene-dollar-203273339

https://de.finance.yahoo.com/nachrichten/trump-familie-verklagen-deutsche-bank-071201987.html

Sowas würde „unser(en) Kanzeler(in) sofort „killen“, tut mir leid …

Da ist der EUR/Europa an sich „eisenhart“ und ehrlich, während sich die Amis in die Tasche lügen…

soviel zu Thema, ist die FED / sind Amis die „Leader“, der Welt, das behauptet Ihr doch ?

Sorry, bei sowas fliegt ein „Leader“ hochkant raus in Europa…

natürlich hat der Donlad versagt siehe „Altlaic-city“

Ach Macwoiferl,

„Bulle = gieriger Mitläufer. Kann man machen. Sehr, sehr einfach gestricktes hirnloses Tun in diesen Zeiten.

Bär = überlegt was er tut (dank Gehirn): soll ich einsteigen in einen Markt, der so manipuliert ist und unberechenbar? Der mit Wirtschaft rein GAR NIX mehr zu tun hat?“

wie gesagt, gehe short. verkaufe den Markt. wo liegt denn Dein Problem ? – Lass mich raten, der Markt fällt nicht ?

Ja natürlich bin ich ein „hirnloser“ Bulle, und dann ?

Der Markt hat mit den Anleihemarkt GAR NIX MEHR zu tun, und dann.. ?

Dann gehe ich short in den Aktienmarkt, genau…