Erst einmal werfen wir einen Blick auf die aktuellen Ereignisse, bevor wir auf heute Abend und den morgigen Tag schauen. Deutsche Bank und Daimler begannen heute den Tag mit grottigen Quartalszahlen. Beide Unternehmen meldeten große Verluste. Die DB verliert heute 2,2% an Wert, und Daimler kann heute sogar 3% zulegen. Was jucken schon die Zahlen? Die Börse handelt ja die Zukunft, und in der der ist die aktuelle Autokrise schon überwunden!?

Dax, Dow und Euro

Dann kamen heute Mittag die US-Schwergewichte Boeing und Caterpillar mit ihren Quartalszahlen. Boeing will gar keinen Ausblick präsentieren. Das will man für das Gesamtjahr erst machen, wenn die 737-Flotte wieder fliegen darf. Boeing notiert nach wirklich schlechten Zahlen mit -2%, und CAT mit -4%, obwohl die Zahlen halbwegs ok waren. Die Wall Street ist also heute nicht besonders gut drauf. Und so notiert der Dow auch gut 100 Punkte tiefer als gestern Abend. Die Welt ist das nicht.

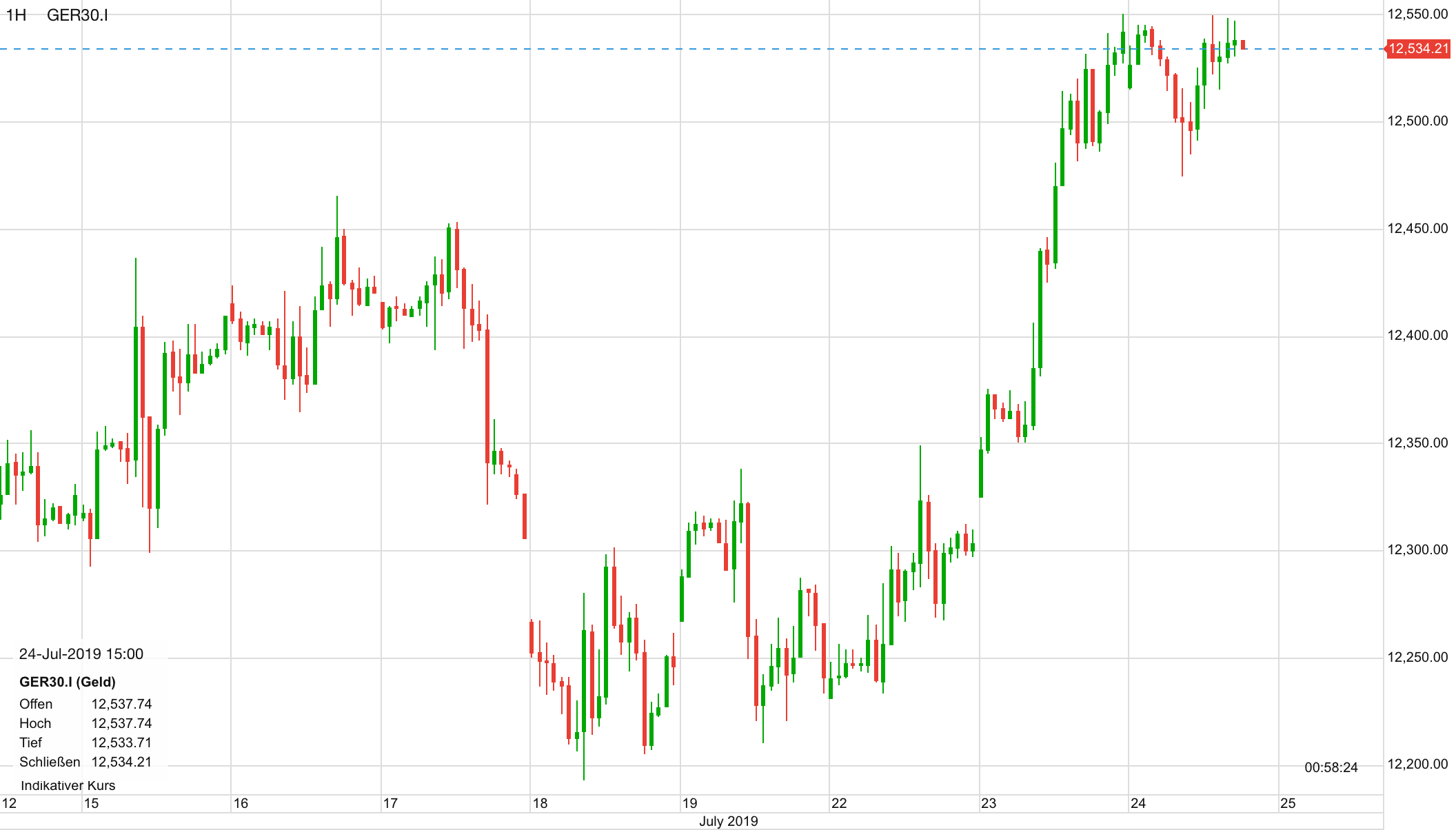

Der Dax (im Chart seit dem 12. Juli) bewegte sich heute in einer relativ engen Range von gut 70 Punkten. Unterm Strich steht er genau da, wo er gestern Abend aufgehört hat. Ein eher gelangweilter Handel. Das Sommerloch und das Warten auf die morgige EZB-Sitzung lassen grüßen. EURUSD fiel bis gestern um 17 Uhr, und bewegt sich seitdem gar nicht mehr. Auch hier, das große Warten auf die EZB!

Sonstiges

Was juckt den Markt, dass zum Beispiel Nissan mal „ganz nebenbei“ 10.000 Mitarbeiter vor die Tür setzt. Autokrise? Ja gut, aber die Börse handelt die Zukunft? Und dort haben „wir alle“ die Autokrise schon hinter uns gelassen? Ich wiederhole mich… Die vorhin offiziell vermeldeten Öl-Lagerbestände in den USA wurden mit -10,8 Mio Barrels fast exakt so vermeldet wie gestern Abend schon von API gemeldet. Von daher bringt der aktuelle Rückfall der Lager dem Ölpreis keinen weiteren Impuls, und er notiert bei gut 57 Dollar (WTI-Öl). Gold wartet im Grunde genommen seit Montag in einem Seitwärtstrend auf den morgigen EZB-Impuls. Boris Johnson wurde heute auch offiziell zum Premier ernannt. Das ist eine positive Nachricht für das Pfund? Ja? Offensichtlich, denn gegenüber gestern Nachmittag ist GBPUSD leicht gestiegen um 40 Pips auf 1,2489. Tja, was für ein Markt!

Vorschau auf den „Tag der Tage“

Heute Abend melden Facebook und Tesla ihre Quartalszahlen ab 22 Uhr (wir werden berichten). Es kann sein, dass Tesla erst um ca 23 Uhr meldet. Morgen früh melden dann BASF und Volkswagen ihre Quartalszahlen. Auch wieder grottige Zahlen? Steigende Kurse? (der Conti-Effekt)

Dann um 10 Uhr wird der ifo-Geschäftsklimaindex veröffentlicht. Wohl gegen Mittag wird die türkische Zentralbank höchstwahrscheinlich ihren Leitzins deutlich senken (auf Wunsch von Präsident Erdogan, der den vorigen Chef der Zentralbank feuerte, weil der die Zinsen nicht senken wollte). Um 13:45 Uhr verkündet die EZB ihre Zinsentscheidung, und um 14:30 Uhr folgt die PK. Das ist der entscheidende Event dieser Woche! Und schließlich morgen Abend ab 22 Uhr melden Google, Amazon und Intel ihre Quartalszahlen. Also, morgen ist der Tag der Tage, für den Dax, Dow, Euro usw.

Kommentare lesen und schreiben, hier klicken