FMW-Redaktion

Was würden Sie sagen, wenn die BaFin sagen wir mal der Commerzbank verbieten würde die Bilanzsumme weiter auszubauen, und oben drein noch anordnen würde Aufsichtsräte bei der Bank auszutauschen? Das wäre ein Desaster für die Bank. Nicht nur das Image würde leiden, sondern auch das Vertrauen von Aktionären, Kunden und Anleihe-Investoren, die in die Bank investiert haben. Man unterschätze so was nicht! Bei „Bank Runs“ (Kunden ziehen schnell in großen Mengen Geld ab) sind schon Banken plötzlich den Bach runtergegangen!

Ein Debakel

Aber so eine Blamage (nicht der Bank Run) passiert es aktuell bei Wells Fargo, der drittgrößten Bank der USA. Sie ist die wichtigste Konsumentenbank der USA und der Platzhirsch bei Krediten. Die für Banken zuständige Aufsichtsbehörde (in diesem Fall die Notenbank „Federal Reserve“) hat Wells Fargo doch tatsächlich untersagt ihr Geschäftsvolumen weiter auszubauen. Die Bilanzsumme darf im Vergleich zu Ende 2017 erst einmal nicht weiter wachsen. Das gehe erst wieder, wenn die Bank die Vorgaben der Fed erfülle.

Es geht um eine Vielzahl von Verfehlungen der Bank. Vor etwas mehr als einem Jahr titelten wir schon Wird Wells Fargo zum VW der Finanzbranche?. Dass es mal so heftig kommen würde, hatten wir damals nicht geahnt. Eigentlich war der größte Skandal der Bank schon ausgestanden. Wells Fargo hatte Millionen Zweitkonten für bestehende Kunden eröffnet ohne deren Wissen, nur um das Geschäftsvolumen optisch aufzublähen. Die Zahlen (Anzahl der Kunden) sollte wohl optisch besser aussehen für die Öffentlichkeit. Den Job verloren tausende Filialmitarbeiter, die angeblich alle in krimineller Absicht handelten, ohne Wissen des Bankvorstands (wer es glaubt…).

Der Bankvorstand musst später nur aufgrund des öffentlichen Drucks gehen. Aber im Laufe des Jahres 2017 dachte man, dass sich die Wogen glätten würden, und die Sache nun ausgestanden sei. Die Federal Reserve ist offensichtlich anderer Meinung. Nicht nur die Bilanz darf erstmal nicht weiter wachsen – auch mehrere Aufsichtsräte müssen zwangsweise entfernt werden. Bevor man die Bilanz für weiteres Wachstum quasi wieder freigebe, müsse die Bank sicherstellen, dass die Aufsichtsräte eine effektive Kontrolle über die Bankaktivitäten ausüben können. Im Klartext: Die bisherigen Aufsichtsräte waren Nieten!

Auch müsse die Bank die allgemeinen Regeln der Unternehmensführung überarbeiten und das Risikomanagement verbessern. Erst wenn das im Sinne der Fed zufriedenstellend verbessert ist, lässt man die Bank wieder vom Haken. Im Klartext: Bei Wells Fargo läuft anscheinend intern alles drunter und drüber – so darf man es vermuten. Man kann auch vermuten, dass die Fed monatelang immer wieder bei Wells Fargo nach Verbesserungen gefragt hat, ohne dass wirklich etwas passierte. Sonst wäre es kaum zu erklären, dass die Fed erst mehr als ein Jahr nach dem großen Skandal so eine drastische Maßnahme verkündet.

Die Kunden zu lange verarscht

Ein wirkliches Debakel für die Bank ist das! Normale Einlagen- und Kreditgeschäfte werden zwar nicht eingeschränkt, aber die Bilanz insgesamt dürfe nicht weiter wachsen als zum Stand Ende 2017. Vielleicht kann man das Wachstum durch andere Bilanzposten erstmal stoppen? Die Bank hat ihre Kunden zu lange verarscht, so kann man die Worte der Fed schon fast übersetzen. Zitat:

„We cannot tolerate pervasive and persistent misconduct at any bank and the consumers harmed by Wells Fargo expect that robust and comprehensive reforms will be put in place to make certain that the abuses do not occur again,“ Chair Janet L. Yellen said. „The enforcement action we are taking today will ensure that Wells Fargo will not expand until it is able to do so safely and with the protections needed to manage all of its risks and protect its customers.“

In recent years, Wells Fargo pursued a business strategy that prioritized its overall growth without ensuring appropriate management of all key risks. The firm did not have an effective firm-wide risk management framework in place that covered all key risks. This prevented the proper escalation of serious compliance breakdowns to the board of directors.

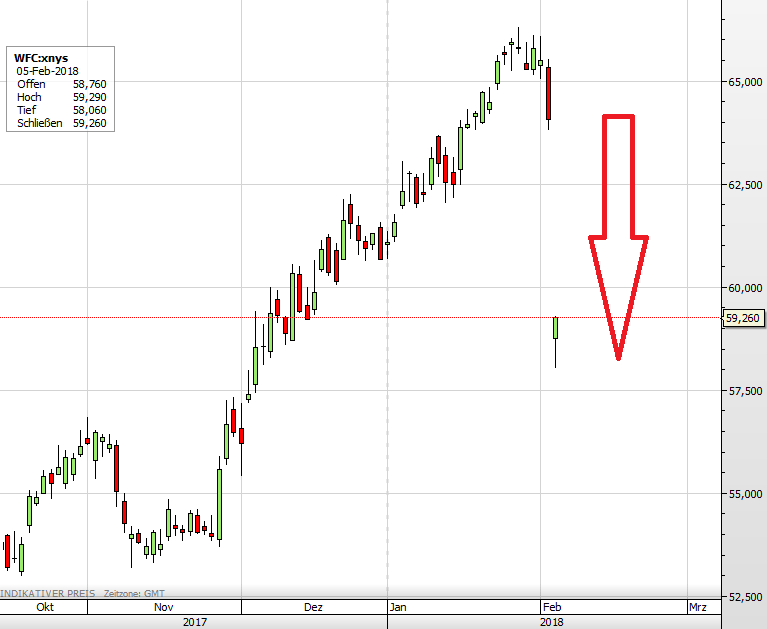

Die Aktie fällt heute gegenüber Freitag Abend aktuell um 7,6%.

Wells Fargo übrigens hat sich schon dazu geäußert. Binnen 60 Tagen werde man die Probleme beheben, und an die Fed berichten. Na sieh mal an. Auf einmal geht es doch? Es fehlte wohl nur etwas Druck? Hier die gesamte Veröffentlichung der Bank.

Der Aktienkurs-Verlauf von Wells Fargo seit Oktober 2017. Heute der Absturz!

Kommentare lesen und schreiben, hier klicken