Die US-Wahlen stehen in Kürze an, viele Marktteilnehmer sinnieren über mögliche Folgen für die US-Wirtschaft, aber auch für die Aktienmärkte – vor allem dürften die heiß gelaufenen Titel aus dem Nasdaq im Fokus stehen. Seit dem Tief der Finanzkrise im März 2009 haben sich die Werte im Nasdaq 100 mehr als verzehnfacht. Doch jetzt mehren sich die Anzeichen, dass Investoren nicht mehr an die Fortsetzung der Wachstumsstory, zumindest mit dieser Geschwindigkeit, glauben.

Nasdaq: Microsoft machte den Auftakt

Die Zahlen des Software-Konzerns, die dieser am Dienstag nachbörslich bekanntgab, lagen über den Erwartungen: 30 Prozent plus bei Umsatz, 12 Prozent bei, Gewinn, die Corona-Pandemie hat die Geschäfte des Konzerns weiter beflügelt. Der Ausblick wurde hingegen mit einem Umsatzanstieg von etwa acht Prozent (ca. 40 Milliarden Dollar) taxiert, was das Problem der Highflyer, nicht nur von Microsoft, verdeutlicht: In diesem Jahr ist der Börsenwert des Konzerns bereits um ein Drittel auf 1,6 Billionen Dollar gestiegen. Die Aktie verlor nachbörslich trotz der guten Zahlen um 1,5 Prozent.

Am Mittwoch war der Wert mit minus fünf Prozent sogar der schwächste Wert im Dow Jones.

Am heutigen Donnerstag veröffentlichen die Schwergewichte im Nasdaq Apple, Amazon, Alphabet und Facebook ihre Quartalszahlen, mit den Ausblicken auf die nahe Zukunft. In jedem Fall werden die Zahlen ein Fingerzeig für das Kommende nach einer überragenden Entwicklung, nicht nur in der jüngsten Vergangenheit.

Die Entwicklung des Nasdaq ist nicht fortsetzbar

Man muss sich nur die Entwicklung der Aktienmärkte und beaonders der Aktien im Nasdaq seit dem Tief der Finanzkrise im März 2009 zu betrachten:

Nasdaq Composite plus 895 Prozent

Nasdaq 100 plus 1102 Prozent

S&P 500 plus 497 Prozent

Dax plus 328 Prozent (Kurse vom 28.10. zur Mittagszeit)

Durch das Gewicht der FANGMAN-Aktien (Facebook, Amazon, Netflix, Google, Microsoft, Apple, Nvidia) in den großen Indizes hat sich das Kurs/Gewinn-Verhältnis des MSCI World Growth nach oben geschaukelt. Mittlerweile ist es fast doppelt so hoch wie das des MSCI World Value, eine extreme Divergenz, die es nur während der Internet-Bubble um die Jahrtausendwende gegeben hat.

Klar ist die aktuelle Pandemie eine Phase, die die neuen Technologien und damit die Aktien im Nasdaq anfeuert und begünstigt, die digitale Welt inmitten des Social Distancings.

Kursgewinne locken aber seit jeher Anleger in einen Sektor, Euphorie entsteht, da leichtes Geld über einen längeren Zeitraum erzielt werden kann – die Hausse nährt die Hausse. Das Wachstum ist irgendwann satt eingepreist, gerade im Bereich der Growth-Titel hatten wir so etwas fast in einem jeden Jahrzehnt.

Das Beste ist eingepreist

Aber: Ist es tatsächlich realistisch, dass der Nasdaq 100 nach seinem Anstieg von über 1000 Prozent binnen einer guten Dekade einfach so weiter klettern wird? Obwohl das Kurs-Buch-Verhältnis auf über acht gestiegen ist und die Kurse den Unternehmensgewinnen allein im letzten Jahr um etwa 50 Prozent davongelaufen sind? Die besseren Wachstumsaussichten der Hightech-Werte sind zum jetzigen Zeitpunkt schon in den Kursen enthalten. Das Kurs-Gewinn-Verhältnis der FAANG-Aktien betrug vor Kurzem etwa 61, damit hat es das Dreifache des KGVs des Gesamtmarktes erreicht. Was nichts anderes bedeutet, als dass die Firmen in Zukunft dreimal so gute Geschäftszahlen bringen müssen, als der Gesamtmarkt, um nur die Bewertung zu erhalten. Sollte dies nicht geschehen, wäre eine Korrektur des Nasdaq unausweichlich.

Ist Microsoft, zweifelsohne ein Konzern mit einer Ausnahmestellung, nicht ein kleiner Wink mit dem Zaunpfahl? Heute kommen vier der ganz Großen im Nasdaq mit ihren Zahlen – vor allem Apple, das wertvollste Unternehmen der Welt.

Vor gut zwei Wochen habe ich die Divergenz zwischen Börsen- und Geschäftsentwicklung bei Apple schon einmal so skizziert:

Das Technologieunternehmen mit seinen 157.000 Beschäftigten und einem Jahresumsatz von 260 Milliarden Dollar (2019) hat sich binnen Jahresfrist verdoppelt und einen Börsenwert von über zwei Billionen Dollar erreicht. Soll sich dieses nur annähernd so fortsetzen mit einer weiteren Verdoppelung? Bei vier Billionen Dollar hätte man eine höhere Bewertung als die viertgrößte Volkswirtschaft der Welt, Deutschland, mit ihren über 44 Millionen Arbeitnehmern und Hunderten börsennotierten Unternehmen und Famillienunternehmen, in denen sich wiederum hunderte Weltmarktführer aus verschiedenen Branchen tummeln. Ehrlich gesagt, kaum vorstellbar.

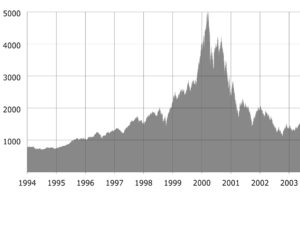

Aber, um noch einmal auf den Nasdaq zurückzukommen: Im Verlauf der Internet-Bubble war der Technologieindex am 10. März 2000 bis auf 5048 Punkte gestiegen, um dann bis zum 8. Oktober 2002 bis auf 1114 Punkte zu korrigieren. Growth und Value hatte sich wieder angenähert. Klar waren die Werte damals extrem überspekuliert und bei vielen Titeln ohne Substanz. Aber die aktuelle Hausse des Nasdaq und des Nasdaq 100 mit einer groben Verzehnfachung binnen eines guten Jahrzehnts ist fundamental aus dem Ruder gelaufen.

Die Kursentwicklung des Nasdaq während der Internet-Bubble:

Die Quartalssaison Q3 und die Reaktion der Märkte

Die heutige Situation hat es in sich. Unmittelbar vor einer ziemlich entscheidenden US-Wahl geraten die Weltbörsen ins Straucheln, dennoch erleben wir bisher eine Berichtssaison, die überaus überraschende Ergebnisse liefert: Bislang übertrafen die Unternehmen um etwa 85 Prozent die Unternehmenserwartungen, selbst die Ausblicke auf Q4 wurden bisher fast bei einem Fünftel der Unternehmen angehoben. Dennoch werden die Ergebnisse nicht honoriert und selbst bei Microsoft hatte man ein Sell on good News praktiziert.

Werden Apple und Amazon heute einen Umschwung einleiten können?

Das Hard- und Softwareunternehmen aus Cupertino, welches erst kürzlich die neue Smartphone-Generation im 5G-Netz präsentiert hat und Amazon, das jetzt vor dem Weihnachtsgeschäft sogar 100.000 Saisonarbeiter in den USA und Kanada eingestellt hat, um im Bereich der Logistik das erwartete Online-Bestellaufkommen zu bewältigen. Kann diese Entwicklung in Zukunft fortgesetzt werden? Darum geht es.

Fazit

Es ist sicherlich kein Muss für die allernächste Zeit, aber wie es die letzten Jahrzehnte gezeigt haben, ein sich immer wiederkehrender Vorgang an den Finanzmärkten – Mean Reversion, Regression zum Mittelwert, wie immer man es auch bezeichnen will. Exponentielles Wachstum, egal in welcher Branche, ist nicht aufrechtzuerhalten. Der Technologieindex Nasdaq 100 hat sich von Ende 2018 bis September 2020 mehr als verdoppelt, dies ist nur dann haltbar, wenn die entsprechenden Unternehmensgewinne steigen oder die Zahl der Aktien, durch „Buybacks“ entsprechend reduziert werden. Ist dies nicht der Fall, so kommt es irgendwann zur Angleichung von Wachstum und Kursentwicklung – auch wenn es im Zeitalter der finanziellen Repression, inklusive TINA, etwas länger dauert, es wird kommen.

Bei Einzelaktien dauert es mitunter noch etwas länger, vor allem wenn ein Unternehmenschef „magische“ Fähigkeiten besitzt.

Kommentare lesen und schreiben, hier klicken