Auszug aus dem Buch „Der größte Crash aller Zeiten – Wirtschaft, Politik, Gesellschaft. Wie Sie jetzt noch Ihr Geld schützen können“ von Marc Friedrich und Matthias Weik.

Die Bestseller-Autoren Marc Friedrich und Matthias Weik.

Schneller als befürchtet ist jetzt schon eine Prognose aus unserem aktuellen Bestseller eingetroffen: Die Volksbank Raiffeisenbank Fürstenfeldbruck erhebt als erste Bank in Deutschland Strafzinsen in Höhe von 0,5 Prozent auf das Guthaben von Tagesgeldkonten. Und das bereits ab dem ersten Cent. Dies ist leider erst der Anfang. In Zukunft werden uns Strafzinsen von minus vier bis minus fünf Prozent blühen, wenn wir weiterhin an dem zum Scheitern verurteilten Währungsexperiment Euro festhalten.

Als wir vor vielen Jahren vor Negativzinsen gewarnt haben, wurden wir belächelt. Heute ist den meisten das Lachen vergangen, denn unsere Prognose ist bittere Realität geworden. Obendrein hatten bereits 2016 – vor der Zinsabsenkung der EZB auf 0 Prozent – in unserem dritten Buch Kapitalfehler geschrieben, dass die Eurozone, um zu überleben, langfristig Negativzinsen zwischen −4 und −7 Prozent benötigt. Heute sind wir auf dem besten Weg dahin. Hierzu waren wir auch zu Gast in einem Beitrag von Report München in der ARD. Das Gestammel des EZB-Vertreters spricht Bände.

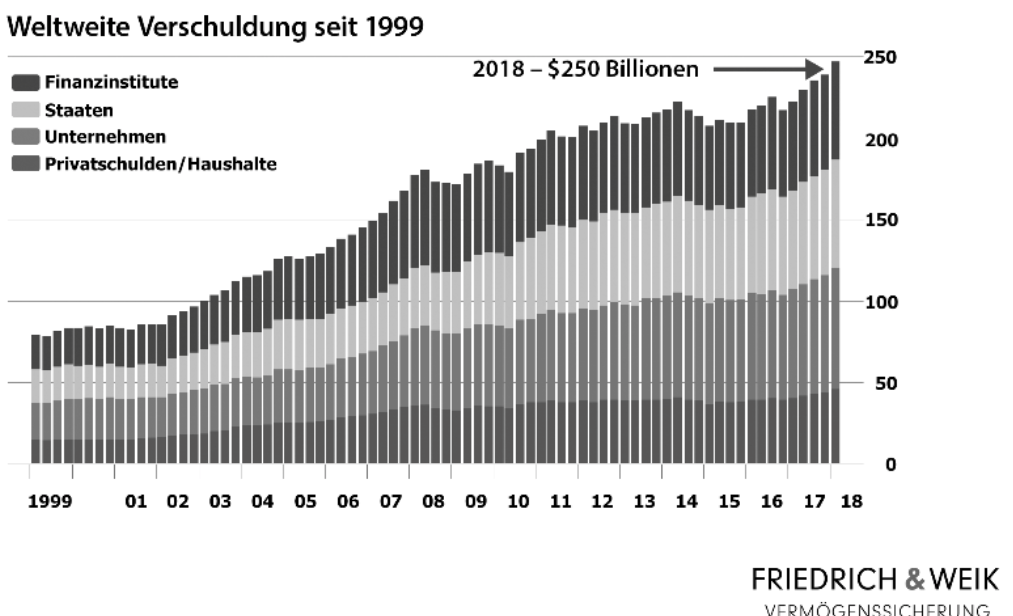

Globaler Schuldenirrsinn

Unternehmen und Staaten sind süchtig nach der Droge billigem Geld. Staats- und Unternehmensanleihen steigen auf immer neue Rekordhöhen. Staaten verschulden sich im Rekordtempo. Dank immer niedrigerer Zinsen werden immer mehr Schulden gemacht. Die Verschuldung von Unternehmen wächst kontinuierlich. Sie investieren mit den aufgenommenen Krediten allerdings nicht etwa in Forschung, Entwicklung und Wachstum, sondern in Aktienrückkaufprogramme.

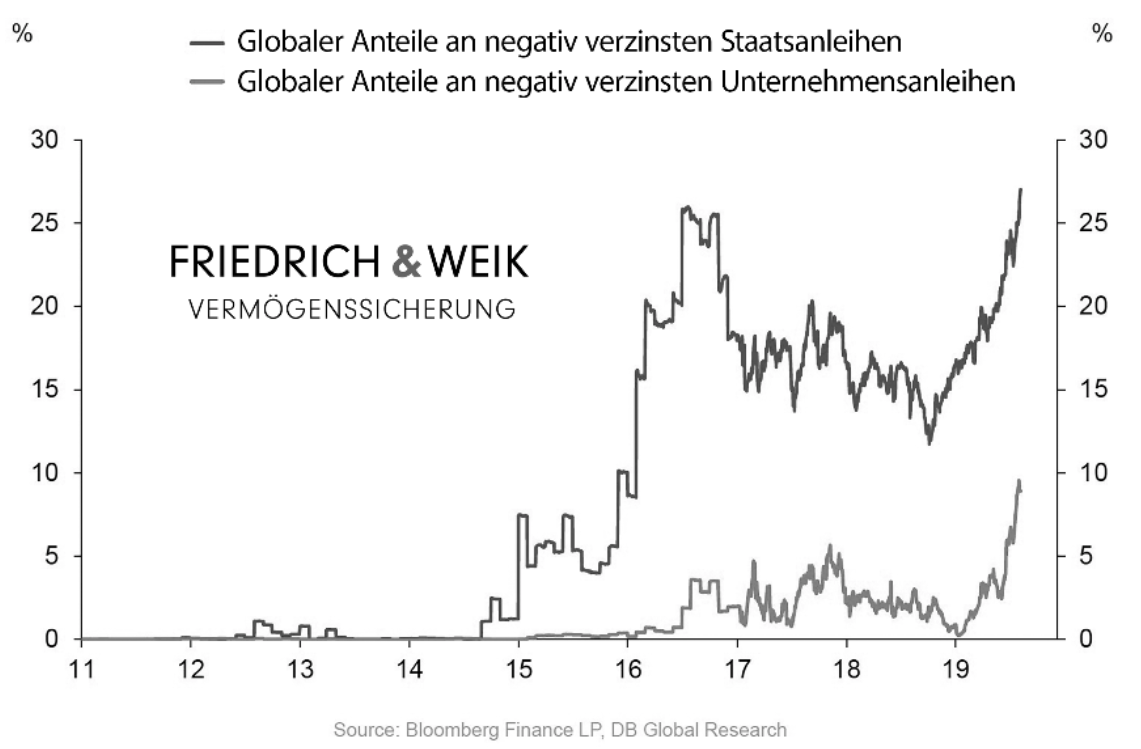

Über 17 Billionen Dollar an Staatsanleihen global negativ verzinst

Über 17 Billionen Dollar an Staatsanleihen werden global bereits negativ verzinst. Dies bedeutet, dass Staaten dafür bezahlt werden, Schulden zu machen. Sie werden also dafür belohnt, sich immer weiter zu verschulden. Das betrifft 27 Prozent aller Staatsanleihen weltweit. Die Tendenz ist stark steigend. Insgesamt sind über 50 Prozent der europäischen Anleihen negativ verzinst. Alle deutschen Anleihen bis zu 30 Jahre sind komplett negativ verzinst. Deutschland zahlt mittlerweile kein Geld mehr für seine Schulden, sondern bekommt welches dazu: 2 Euro pro 1.000 Euro, die ihm über zehn Jahre geliehen werden. Dies ist im Übrigen auch ein Grund, warum die Staatsverschuldung sinkt.

Neues EZB-Aufkaufprogramm wird Wahnsinn beschleunigen

Mit dem neuen Aufkaufprogramm seit dem 1. November 2019 (20 Milliarden Euro pro Monat – vorerst!) wird diese kranke Entwicklung weitergehen und die Zinsen der Anleihen werden weiter sinken. Somit haben die Staaten keinerlei Anreiz, ihre Schulden zu reduzieren. Stattdessen werden sie ihre Verschuldung weiter in die Höhe treiben. Der Beweis dafür, dass Negativzinsen als Anreiz für Haushaltsdisziplin eher kontraproduktiv sind, ist das faktisch bankrotte Italien.

15 Prozent aller Unternehmen in Europa sind Zombieunternehmen

Im Bereich der Unternehmensanleihen ist eine ähnliche Entwicklung zu beobachten. Weltweit sind 10 Prozent negativ verzinst. Tendenz ebenfalls stark steigend. Laut BIS – Bank für Internationalen Zahlungsausgleich – sind bereits 15 Prozent aller Unternehmen in Europa sogenannte Zombieunternehmen, die nur aufgrund des billigen Geldes noch am Leben sind. Bei der nächsten kommenden Rezession werden die Zentralbanken panisch alle Schleusen öffnen, den Zins weiter ins Minus drücken und ohne Ende Geld drucken, um verzweifelt das ganze System zu retten.

Rezession wird kommen und Zinsen werden weiter sinken

Der ehemalige EZB-Chef Draghi verkündete im Juni 2019: »Sollte sich der Wirtschaftsausblick nicht bessern, ist eine zusätzliche Zinslockerung notwendig.« Wir sind davon überzeugt, dass sich die wirtschaftliche Lage nicht verbessern wird. Bei den wichtigsten Zentralbanken werden Zinssenkungen und neue Aufkaufprogramme erwartet. Auslöser ist die sich am Horizont abzeichnende Rezession. Wenn diese heftig ausfällt – wovon wir ausgehen –, dann zeigt die Vergangenheit, dass die Zentralbanken die Zinsen um etwa 400 bis 500 Basispunkte (4 bis 5 Prozent) senken müssen, um die Rezession zu stoppen. Das wirft folgendes Problem auf: Die EZB besitzt nicht so viel Spielraum. In der Eurozone liegt der Zinssatz bekanntermaßen bei 0 Prozent. Das bedeutet, wir werden Negativzinsen sehen. Wir hatten schon 2016 – vor der Zinsabsenkung der EZB auf 0 Prozent geschrieben, dass die Eurozone, um zu überleben, langfristig Negativzinsen zwischen −4 und −7 Prozent benötigt. Genau das wird bald eintreten. Natürlich wird dies schrittweise geschehen, damit keine Panik unter der Bevölkerung ausbricht. Um einen Ansturm auf die Banken zu verhindern, wird man entweder das Bargeld verbieten (eher unwahrscheinlich) oder das Bargeld genau so negativ besteuern wie das Geld auf den Konten. Wenn man zum Beispiel 4 Prozent Negativzins auf dem Konto bezahlt, dann wird das Bargeld ebenfalls mit 4 Prozent negativ verzinst.

Unter dem Euro werden wir nie wieder erheblich steigende Zinsen sehen

Bekanntlich ist der Euro viel zu stark für Südeuropa und viel zu schwach für Deutschland. Anstatt Europa zu einen trennt er es. Wer weiterhin krampfhaft an dem zum Scheitern verurteilten Währungsexperiment Euro festhält, darf sich niemals über fehlende Zinsen sowie explodierende Immobilienpreise und Mieten beschweren. So lange wir in Deutschland den Euro haben, werden die Sparer weiter rasiert und die Immobilienblase weiter aufgepumpt und zwar bis zum bitteren Ende.

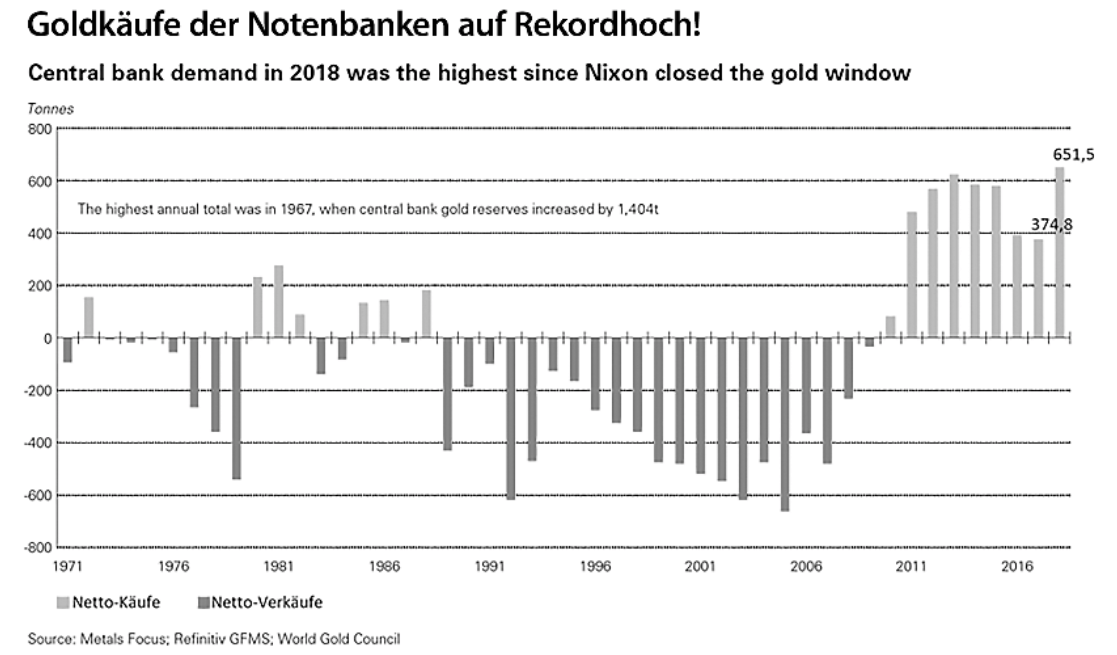

Raus aus Staatsanleihen – Rein in Sachwerte

Wir befinden uns in einer Zeitenwende – auch bei den Anleihen. Wer jetzt Sicherheit sucht und denkt, dass Staaten diese gewähren, wird enttäuscht werden. Anleihen sind Investments in Schulden in der Hoffnung, dass diese Schulden von den Steuerzahlern der Staaten zurückbezahlt werden. Erschwerend kommt hinzu, dass diese von sicheren Ländern und Unternehmen negativ verzinst werden, und dieser Trend nimmt zu. Wir sind am Ende eines Konjunkturzyklus (Boom). Wir erleben ein letztes Aufbäumen. Der Trend in puncto Negativzinsen ist nicht mehr zu stoppen. Wir erwarten negative Zinsen auf breiter Front. Diese werden nicht nur Banken, Versicherungen und Sparer belasten, sondern Investmentprodukte wie Lebensversicherungen, Rentenversicherungen, Bausparverträge, Festgeldkonten und so weiter. Zusätzlich werden sie dazu führen, dass die finanzielle Repression gegen uns Bürger immer stärker vorangetrieben wird. Mit Christine Lagarde als EZB-Chefin dürfen wir uns auf einige Einschränkungen, Verbote und Steuern gefasst machen, um das System am Leben zu erhalten.

Für Anleger heißt die Devise mehr denn je: raus aus Papier- und rein in Sachwerte. Je mehr Geld gedruckt wird, desto mehr kaufen nicht nur die Notenbanken Gold – weil sie offenkundig nicht mehr an ihr eigenes Produkt (ungedecktes Geld) glauben – sondern hoffentlich auch Sie. Die Gelddrucker von der EZB können unendlich viel Euros aber keine Unze Gold oder Silber, kein Hektar Land, keine Immobilie und auch keine Flasche Whisky drucken.

Über die Autoren – www.friedrich-weik.de

Marc Friedrich und Matthias Weik sind Querdenker, fünffache Bestsellerautoren und Gründer der Honorarberatung FRIEDRICH&WEIK VERMÖGENSSICHERUNG für Privatpersonen und Unternehmen, sowie Initiatoren des täglich handelbaren offenen Sachwertfonds, dem Friedrich & Weik Wertefonds. Ihr aktueller Bestseller (Platz 1 Spiegel Bestsellerliste) „Der größte Crash aller Zeiten“.

Sie kommentieren das aktuelle Geschehen auf ihrem Blog, auf Twitter und in ihrem kostenfreien Newsletter mit spitzer Feder, knallhart und faktenbasiert. Auch auf ihren zahlreichen Vorträgen im In- und Ausland sowie auf ihrem YouTube-Kanal nehmen sie kein Blatt vor den Mund sondern sprechen Klartext.

Mehr dazu erfahren Sie hier.

Kommentare lesen und schreiben, hier klicken

Meines Erachtens ist der Euro nicht die Wurzel des übels sonst würde anderen Ländern nicht das gleiche passieren, der Fisch fängt bekanntlich vom Kopf an zu stinken, in diesem Falle ist es das System an sich.