Jens Raabe ist ein in Deutschland recht bekannter Options-Trader – und sein starker sächsischer Zungenschlag kontrastiert herrlich mit dem Geschehen an den globalen Finanzmärkten!

Raabe sagt, er sei stets Optimist (und böse Zungen meinen: wer genetischer Sachse ist, sollte das zur besseren Lebens-Bewältigung auch tunlichst sein..) – und nicht nur deshalb erwartet er innerhalb der nächsten Monate neue Allzeithochs bei den US-Indizes.

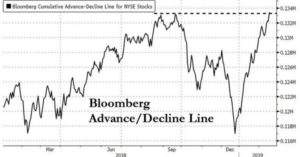

Sein Hauptargument ist das gestern erreichte neue Allzeithoch der Advance-Decline-Linie, mithin also des Verhältnisses zwischen steigenden und fallenden Aktien:

(Chart: zerohedge.com; durch anklicken vergrößern)

Klar: dass so viele Aktien an der NYSE steigen im Vergleich zu fallenden Aktien spricht für eine sehr ausgeprägte Markt-Breite der Rally. Nur: als die US-Indizes im September 2018 auf Allzeithochs waren, war die Lage ähnlich wie aktuell, und was dann folgte wissen wir ja..

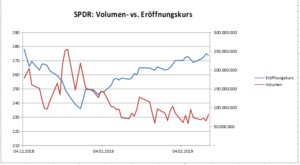

Das Volumen bleibt nach wie vor unterirdisch, sichtbar in den Umsätzen des maßgeblichen S&P 500-ETF, dem SPY (gestern wieder nur 57% des durchschnittlihen Umsatzes seit August 2018):

(Grafik durch anklicken vergrößern)

Während der Abverkauf im Dezember unter hohem Volumen erfolgte, startete die dann Ende Dezember einsetzende Rally zunächst mit gutem Volumen, aber seit Anfang Januar sind die Handelsumsätze bei der Rally schon kaum mehr meßbar (was die Bullen ungeheuer bullisch sehen, weil dann alle noch in den Markt müßten..):

(Grafik durch anklicken vergrößern)

Aber hier die Einschätzung von Raabe zum Thema Allzeithochs – nicht nur für deutsche Dialektforscher eine Fundgrube..:

Kommentare lesen und schreiben, hier klicken

Dazu noch etwas anderes von Mr. Gundlach….

https://youtu.be/YsSo1rTqMdc

„Sollten externe Schocks ausbleiben, gehe ich von neuen Allzeithochs aus“

Na danke. Sollte der Regen ausbleiben, gehe ich von schönem Wetter aus.

Er sagt, er hätte keine Glaskugel und an der Börse ginge es nicht darum, Prognosen abzugeben. In gleichem Atemzug sagt er Allzeithochs im ersten Halbjahr voraus.

Warren Buffett würde ihm eine Weile zuhören und dann fragen:“ Warum sind Sie nicht reich geworden?“

Aber wer weiß, vielleicht ist er es ja. Er ist Optimist, so what.

Ein externer Schock wäre in den Augen solcher Leute sicher schon eine weniger dovische Haltung der Notenbanken, die sie ja wegen schlechten Wirtschaftsdaten wieder einnehmen mussten.

Dass in einer notenbankgetriebenen u.mit Short- squeezes verstärkten Rally mehr Aktien steigen als fallen ist so sicher wie das Amen in der Kirche.Aussagekräftiger ist doch eher warum die Aktien gestiegen sind.

Schizophren, der Auslöser der Rally war die Trendwende der Notenbanken, die wegen fallender Wirtschaft

u.Gewinnerwartungen den Crash verhindern mussten.An neuen Hochs wären nicht einmal die NB

interessiert, sonst würde der nächste Absturz sogleich wieder die Retter herbeirufen.

Das Intersse der Notenbanken müsste ein kontrolliertes Rückführen der Bilanzsumme u.der Aktienkurse sein.

Ich kenne mehrere derartige himmelhoch jauchzende Finanzblogs. Die sind die Kehrseite des Crashprophetenclubs. Um bekannt zu werden, muß man entweder die Hölle oder das Paradies voraussagen, alles dazwischen interessiert keinen.

Da wäre ich mal ausnahmsweise für einen „Nothing-load-Filter“.

jo, das tirfft es gut. Man muss Extreme vertreten, um das Publikum zu begeistern und man muss bei diesen Extremen bleiben, egal was kommt. Larry Kudlow – heute Berater von Trump, damals von GWB – behauptete noch bis in den Herbst 2008 hinein, dass der „Bush-Boom“ weiterhinge. Umgekehrt predigen einige Gurus seit 10 Jahren den kommenden Zusammenbruch und die Hyperinflation. Das pessismistische Extrem verkauft sich vermutlich noch besser.

Nach Meinung der Bank of America, könnte ein vollwertiger Handels-Deal zwischen den USA und China den S&P 500 um über zehn Prozent nach oben katapultieren und die „Animal Spirits“ neu beleben. Ein teilweiser Deal, bei dem es zwar zu keinen neuen Zöllen kommt, aber die alten erhalten bleiben, sei schon eingepreist und hätte keinen großen Effekt. Vor allem für Tech-Firmen wäre eine Lösung der IP-Problematik sehr positiv zu sehen.

Haha was für eine Frage… 10% hoch ist doch viel zu wenig! 50% oder gar 1000% like BTC warum nicht… solange es Zahlen gibt, kann man unendlich auf der Tafel anzeigen lassen. Ist doch sowieso nur Luft… als ob da jemand kauft… Heute kostet die Tomate 1 Euro morgen die selbe Tomate 1000 Euro, warum nicht… die Tomate wird zwar nicht gekauft, aber übermorgen kostet die schon 5000 Euro… Alles ganz normal! lol

Aha, ein vollwertiger Handelsdeal wäre n.m.Meinung, Chinas Exporte gehen stark zurück u.in die totale Rezession ,was andere Länder wie Japan u.die EU mitreissen würde ??

Nur die US Börsen würden steigen ? ? Die Börsenmärkte sind immer noch global u.können weder mit Zöllen oder Mauern abgeschottet werden.Wie M.Fugmann sagte, es ist ein Nullsummenspiel

Mein Szenario: Es gibt einen faulen Kompromiss an den sich die Chinesen nicht halten, so gewinnen sie Zeit u.können auf die NICHTWIEDERWAHL des GRÖPAZ ( Grösster Präsi.aller Zeiten) spekulieren.

Die Frage die sich mir auftut: In wie weit passt das zusammen, dass ein ATH bei der A/D-Linie für neue ATHs spricht? Unabhängig von der Tatsache, dass daraus im Oktober ein Absturz folgte. Das bei der A/D-Linie ein neues ATH erreicht ist lässt sich nur auf „Die Flut hebt alle Boote“ zurückführen, da in der abgelaufenen Berichtsaison die meisten Unternehmen vorallem in Sachen Ausblicke enttäuscht haben und oft nur vorher angepasste Prognosen getroffen haben. Fundamental, in Bezug auf die Unternehmen, ist es eine andere Situation als noch im September/Oktober, die solche Bewertungen und Entwicklungen einfach wenig plausibel erscheinen lässt.