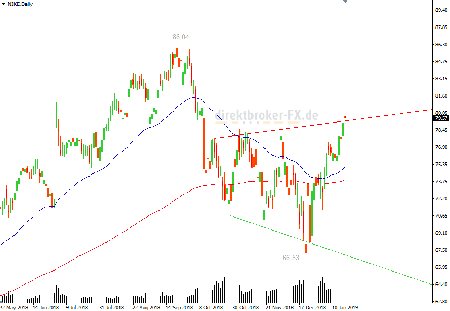

Gegen Ende September letzten Jahres markierte Nike bei 86,04 US-Dollar seinen vorläufigen Höhepunkt und schlug zunächst eine Korrektur ein. Diese reichte bis Ende Dezember auf ein Verlaufstief von 66,53 US-Dollar abwärts, mit leichten Kaufschüben hat der Wert aber bereits im Vorfeld Bekanntschaft gemacht. Das hieraus resultierende Chartbild könnte man jetzt wohlwollend in einem sich öffnenden Keil sehen. In der Regel kommen solche Formationen am Ende eines Trends vor und stehen für einen baldigen Wechsel. Gewisse Bedingungen müssen hierzu jedoch noch erfüllt werden, ehe tatsächlich bei dieser Formation mit Bestimmtheit ausgegangen werden kann und ein Trendwechsel wahrscheinlich wird. Noch zeigen sich Käufer etwas zurückhaltend, dies könnte sich in den kommenden Handelsstunden jedoch signifikant ändern.

Long-Chance bei Nike-Aktie

Kursnotierungen in der Nike-Aktie unterhalb der runden Marke von 80,00 US-Dollar sind zunächst noch als Kursgeplänkel anzusehen, erst darüber wird eine Aktivierung der vorliegenden Keil-Formation wahrscheinlich, anschließend könnte Nike sehr schnell wieder zu seinen Jahreshochs aus 2018 bei 86,04 US-Dollar zurückkehren. Genau auf diese Erholungsbewegung können interessierte Anleger über entsprechende Long-Instrumente setzen und am Ende eine satte Rendite erzielen. Der Anlagehorizont wird auf mehrere Wochen geschätzt, ein Stop sollte das Niveau von 77,40 US-Dollar zunächst nicht überschreiten. Solange kein nachhaltiger Tagesschlusskurs oberhalb von 80,00 US-Dollar vorliegt, müssen zwischenzeitlich noch einmal Rücksetzer auf das Niveau von 75,00 US-Dollar einkalkuliert werden. Der sich immer weiter ausdehnende Keil erlaubt es sogar auf ein Niveau unter die Dezembertiefs aus 2018 zurückzufallen, ohne dass die Formation in Mitleidenschaft gezogen wird.

Einstieg per Stop-Buy-Order : 80,00 US-Dollar

Kursziel : 86,04 US-Dollar

Stop : < 77,40 US-Dollar

Risikogröße pro CFD : 2,60 US-Dollar

Zeithorizont : 3 – 6 Wochen

–

–

–

Rafael S. Müller ist seit 20 Jahren Vorstand und Chefanalyst der direktbroker.de AG. Der FOREX & CFD Broker direktbroker-FX gehört weltweit zu den preisgünstigsten Brokern. Trading-Einsteiger erhalten von der hauseigenen Börsenakademie umfangreich Schulungen bis hin zu einem kostenfreien Trader-Camp. Testen Sie die Konditionen jetzt mit einem kostenfreien Demokonto.

–

–

Haftungsausschluss

Die hier gezeigten Analysen stellen keine Anlageberatung dar und sind daher auch keine Empfehlung zum Kauf bzw. zum Verkauf eines Wertpapiers, eines Terminkontraktes oder eines sonstigen Finanzinstrumentes. Die Wertentwicklung der Vergangenheit bietet keine Gewähr für künftige Ergebnisse. Die bereitgestellten Analysen sind ausschließlich zur Information bestimmt und können ein individuelles Beratungsgespräch nicht ersetzen. Eine Haftung für mittelbare und unmittelbare Folgen aus diesen Vorschlägen ist somit ausgeschlossen.

Kommentare lesen und schreiben, hier klicken