FMW-Redaktion

Die OECD weist in ihrem heute veröffentlichten aktuellen „Econimic Outlook“ darauf hin, dass die Weltwirtschat in einer Falle des zu niedrigen Wachstums gefangen sei. Sie forderte die Staatenlenker dieser Welt dazu auf aktiv zu werden und doch bitte deutlich mehr zu pumpen als bisher, sonst sei die nächste Krise nicht zu vermeiden, so fassen wir die Aufforderung in Kurzform sinngemäß zusammen. Dabei ging die OECD die Politiker der Industrienationen in einem recht aggressiven Ton an. Es ginge darum jetzt zu handeln um einen weiteren Wirtschaftseinbruch zu vermeiden. So ist der Bericht der OECD auch mit der Headline betitelt

„Policymakers: Act now to keep promises!“

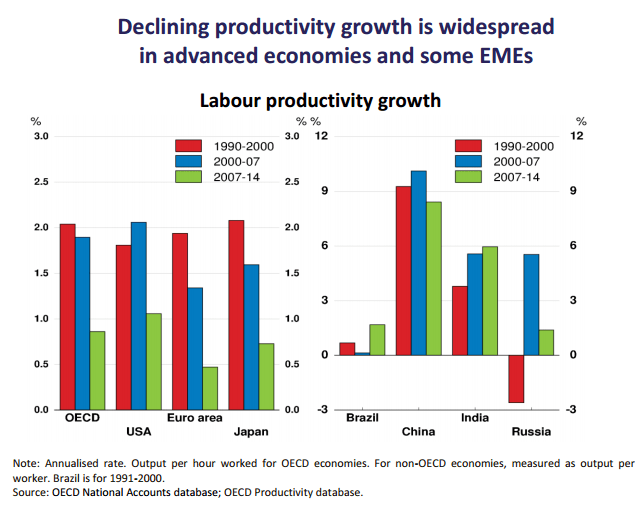

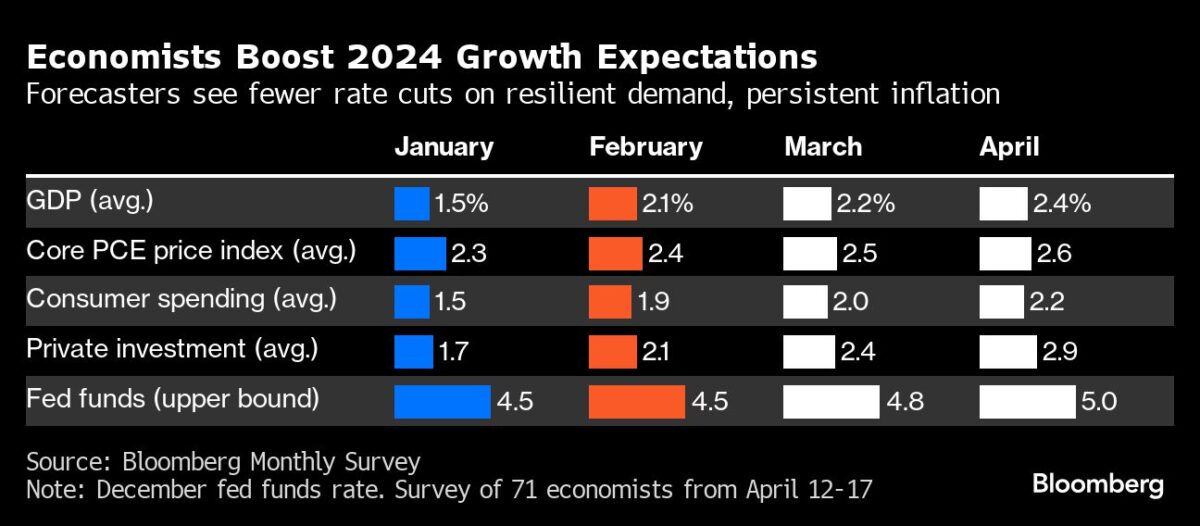

Die OECD hat ihre Wachstumsaussichten für die Weltwirtschaft verringert. Unter den wichtigsten Volkswirtschaften werden sich laut OECD die USA noch am besten entwickeln mit einem Wachstum von 1,8% in 2016 und 2,2% in 2017. Die Eurozone werde nur schwach wachsen mit +1,6% und +1,7%. Japan komme nur auf +0,7% und +0,4%. Im Durschnitt würden die OECD-Staaten dieses Jahr 1,8% wachsen und 2017 um 2,1%. Anscheinend viel zu wenig. Laut OECD würden ein geringeres Produktivitätswachstum und wachsende Ungleichheit Veränderungen notwendig machen.

Die OECD ist der Meinung, dass die Industrieländer nun nach den enormen geldpolitischen Anstrengungen ihrer Notenbanken (Geld drucken + Negativzinsen) doch endlich mit der Fiskalpolitik nachlegen sollen als Stimulus für die Wirtschaft. Auf deutsch gesagt: Laut OECD sollen die Staaten so richtig kräftig neue Schulden machen. Und das Umfeld dafür sei ja super, so die OECD – damit meint sie natürlich das Zinsumfeld, bei dem man sich ohne Zinslast verschulden kann.

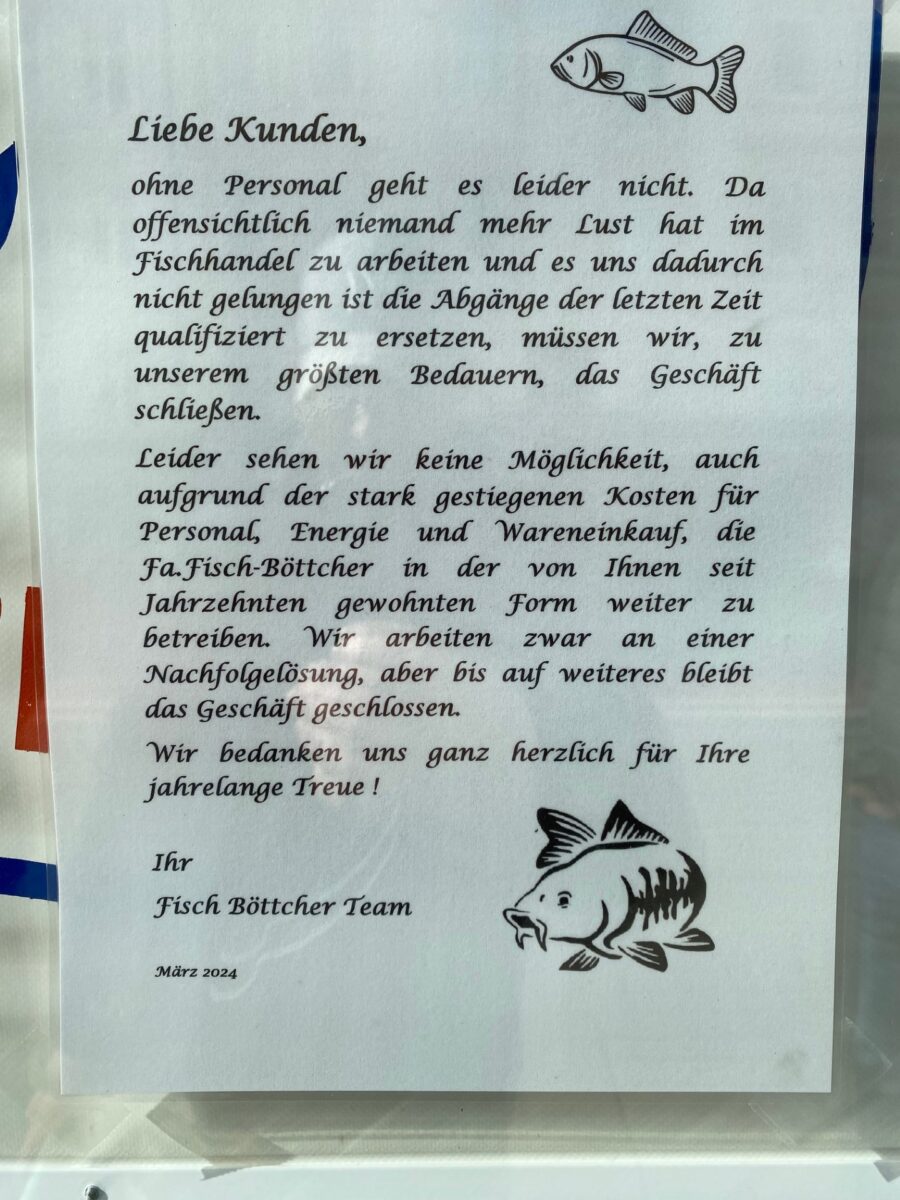

Unsere Anmerkung: Die OECD wie auch viele Notenbanker und Staatenlenker scheint vergessen zu haben, dass zu einem normalen Wirtschaftszyklus auch ein Abschwung dazugehört. Die große 2008er-Krise hat die Entscheider wohl so sehr in Panik versetzt, dass man bei jedem Abschwung Panik vor einem 2008-Szenario „reloaded“ bekommt. Volkswirtschaftlich gibt es ein Problem, wenn Staaten verkrampft versuchen Wirtschaftseinbrüche zu vermeiden. Kaputte Unternehmen oder sogar kaputte Industrien werden jahrelang oder sogar jahrzehntelang künstlich mit Extra-Geld am Leben gehalten. Letztlich kosten sie dem Steuerzahler effektiv nur Geld durch Subventionen oder später notleidende Kredite etc – der Staat wird durch all das neue Geld blind, wenn es darum geht sich auf neue zukunftsträchtige Industrien zu konzentrieren. Ach ja, und da ist noch dieses winzige Problem der Staatsverschuldung – schnell gemacht in der Krise, aber am Abbau dieser Schulden zu knabbern haben viele zukünftige Generationen noch ewig. Aber was wissen wir schon – wir sind ja keine Experten bei der OECD.

Hier die Originalmeinung von OECD-Chefvolkswirtin Catherine Mann, wie man das weltweite Wachstumsproblem lösen kann.

–

–

„Policymaking is at an important juncture. Without comprehensive, coherent and collective action disappointing and sluggish growth will persist, making it increasingly difficult to make good on promises to current and future generations. Global growth has languished over the past eight years as OECD economies have struggled to average only 2 per cent per year, and emerging markets have slowed, with some falling into deep recession. In this Economic Outlook the global economy is set to grow by only 3.3 per cent in 2017. Continuing the cycle of forecast optimism followed by disappointment, global growth has been marked down, by some 0.3 per cent, for 2016 and 2017 since the November Outlook.

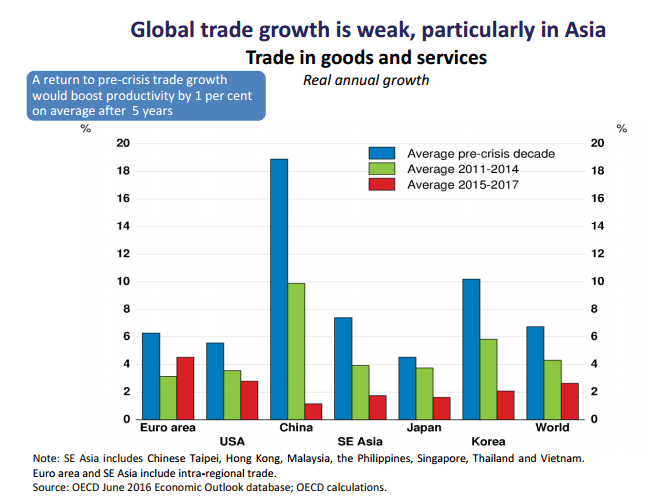

The prolonged period of low growth has precipitated a self-fulfilling low-growth trap. Business has Little incentive to invest given insufficient demand at home and in the global economy, continued uncertainties, and a slowed pace of structural reform. In addition, although the unemployment rate in the OECD is projected to fall to 6.2 per cent by 2017, 39 million people will still be out of work, almost 6.5 million more than before the crisis. Muted wage gains and rising inequality depress consumption growth. Global trade growth, at less than 3 per cent on average over the projection period, is well below historical rates, as value-chain intensive and commodity-based trade are being held back by factors ranging from spreading protectionism to China rebalancing toward consumption-oriented growth.

Negative feedback-loops are at work. Lack of investment erodes the capital stock and limits the Diffusion of innovations. Skill mismatches and forbearance by banks capture labour and capital in low productivity firms. Sluggish trade prospects slow knowledge transfer. These malignant forces slow down productivity growth, constraining potential output, investment, and trade. In per capita terms, the potential of the OECD economies to grow has halved from just below 2 per cent 20 years ago to less than one per Cent per year, and the drop across emerging markets is similarly dramatic. The sobering fact is that it will take 70 years, instead of 35, to double living standards.

The low-growth trap is not ordained by demographics or globalization and technological change. Rather, these can be harnessed to achieve a different global growth path – one with higher employment, faster wage growth, more robust consumption with greater equity. The high-growth path would reinvigorate

trade and more innovation would diffuse from the frontier firms as businesses respond to economic signals and invest in new products, processes, and workplaces. What configuration of fiscal, monetary, and structural policies can propel economies from the low-growth trap to the high-growth path, safeguarding living standards for both young and older generations? Monetary policy has been the main tool, used alone for too long. In trying to revive economic growth alone, with little help from fiscal or structural policies, the balance of benefits-to-risks is tipping.

Financial markets have been signalling that monetary policy is overburdened. Pricing of risks to maturity, credit, and liquidity are so sensitized that small changes in investor attitude have generated volatility spikes, such as in late 2015 and again in early 2016. Fiscal policy must be deployed more extensively, and can take advantage of the environment created by monetary policy. Governments today can lock in very low interest rates for very long maturities to effectively open up fiscal space. Prioritized and high-quality spending generates the capacity to repay the obligations in the longer term while also supporting growth today. Countries have different needs and initial situations, but OECD research points to the kind of projects and activities that have high multipliers, including both hard infrastructure (such as digital, energy, and transport) and soft infrastructure (including early education and innovation).

The right choices will catalyse business investment, which, as the Outlook of a year ago argued, is ultimately the key to propelling the economy from the low-growth trap to the high-growth path. The high-growth path cannot be achieved without structural policies that enhance market competition, innovation, and dynamism; increase labour market skills and mobility; and strengthen financial market stability and functioning. As outlined in the special chapter in this Outlook, the OECD’s Going for Growth and the comprehensive Productivity for Inclusive Growth Nexus Report of the OECD Ministerial Summit, there is a coherent policy set for each country based on its own characteristics and objectives that can raise productivity, growth and equity.

The need is urgent. The longer the global economy remains in the low-growth trap, the more difficult it will be to break the negative feedback loops, revive market forces, and boost economies to the highgrowth path. As it is, a negative shock could tip the world back into another deep downturn. Even now, the consequences of policy inaction have damaged prospects for today’s youth with 15 per cent of them in the OECD not in education, employment, or training; have drastically reduced the retirement incomes people are likely to get from pension funds compared to those who retired in 2000; and have left us on a carbon path that will leave us vulnerable to climatic disruption. Citizens of the global economy deserve a better outcome. If policymakers act, they can deliver to raise the future path of output – which is the wherewithal for economies to make good on promises – to create jobs and develop career paths for young people, to pay for health and pension commitments to old people, to ensure that investors receive adequate returns on their assets, and to safeguard the planet.“

–

–

Kommentare lesen und schreiben, hier klicken