Wohin mit dem Ölpreis? Momentan haben wir weder Fisch noch Fleisch. Der Terminmarkt schwimmt im Fegefeuer der Argumente. So melodramatisch möchten wir es mal ausdrücken. Soll man Long oder Short gehen, oder auf einen Ausbruch in die eine oder andere Richtung warten? Eines ist gewiss: Wer in WTI oder Brent momentan mit relativ engen Stopps arbeitet, wird seit Tagen ständig rausfliegen, und sich schon kurz danach wutentbrannt aufregen, dass der Kurs doch wieder in seine Richtung gedreht ist.

Ölpreis nur hin und her

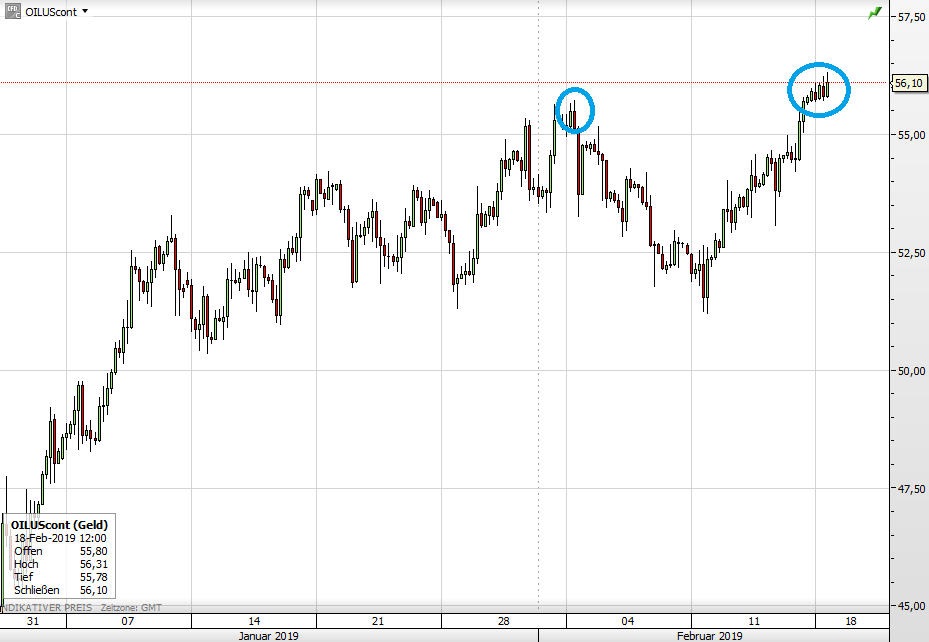

Im Chart sieht man den WTI-Ölpreis seit dem 11. Januar. Was halten wir davon? Richtig, gar nichts. Für Trader ist es ein grauenhafter Chart, es sei denn man ist Tick-Trader, extrem kurzfristig ausgerichtet auf wenige Minuten oder Stunden. Aber auch dann ist die Lage im Öl derzeit extrem schwer. WTI hat seit dem 11. Januar eine Spanne von maximal 5 Dollar. Aber im Kern war die Spanne meistens viel kleiner, eher bei 2 Dollar rauf und runter.

Long oder short – die Argumente

Aktuell spricht einiges für steigende Preise. So gibt es konkrete Anzeichen, dass die OPEC ihre Mengenkürzung im April verlängern wird. So berichtet es aktuell die angesehene Öl-Expertin Amena Bakr. Das würde bedeuten, dass noch länger 1,2 Millionen Barrels pro Tag vom OPEC-Angebot dem Weltmarkt entzogen bleibt. Und zuletzt ist auch die Anzahl aktiver Öl-Bohrstellen in den USA spürbar gesunken. Heute Abend gibt es die neueste Veröffentlichung zu dieser Zahl. Ein weiterer Rückgang könnte dem Ölpreis nach oben helfen. Und da wäre eine mögliche Eskalation der Lage in Venezuela, die noch mehr Öl-Knappheit bringen und den Preis pushen könnte.

So far sources tell @energyintel Opec and its partners are heading towards a rollover of the current deal in April https://t.co/ZJXHNQS1mu #OOTT #opec

— Amena Bakr (@Amena__Bakr) February 8, 2019

Auf der anderen Seite stehen die konkreten Anzeichen für eine konjunkturelle Abschwächung. Gerade in Europa haben sich die ganze Woche über konkrete Konjunkturdaten und Aussichten angehäuft, die alle auf eine spürbare Abkühlung der Konjunktur hindeuten. Weniger wirtschaftliche Aktivität bedeutet auch folgerichtig weniger Bedarf an Öl. Das könnte den Ölpreis weiter nach unten drücken. Weniger Nachfrage nach Öl bedeutet weniger Kaufdruck am Terminmarkt.

Still halten bis sich etwas tut?

Diese Argumente für einen steigenden und einen fallenden Ölpreis kollidieren seit Tagen, und der Markt weiß momentan nicht wohin. Wäre es für Öl-Trader momentan vielleicht klüger abzuwarten, bis es eine klare Richtungsentscheidung gibt? In den letzten Wochen hatten wir uns schon mehrfach dazu geäußert, dass charttechnisch der Weg nach oben recht gut aussieht, weil der WTI-Ölpreis Ende Januar die Niveaus von 54,50 Dollar überschritten hatte. Damit scheint der Weg immer noch nach oben frei zu sein. Aber er müsste nun seinen aktuellsten Hochpunkt bei 55,70 Dollar vom Montag überschreiten, damit ein echter Aufwärtsschwung in den Markt kommen kann. Wie immer, alles ohne unser Obligo (der Ölmarkt ist unberechenbar).

Kommentare lesen und schreiben, hier klicken