Ende 2018 hatte die OPEC sich entschieden etwas zu tun um den Ölpreis endlich zum Steigen zu bekommen. Man vereinbarte zusammen mit externen Partnern wie Russland von Januar-Juni 2019 die gemeinsame Fördermenge um 1,2 Millionen Barrels pro Tag zu kürzen. 800.000 dieser 1,2 Millionen Barrels entfielen auf die OPEC, 400.000 Barrels entfielen auf die externen Partner der OPEC.

OPEC hat entschieden

Nun lief diese Mengenkürzung am letzten Wochenende aus. Hätte man sie nicht verlängert, wären wohl recht zügig hunderttausende zusätzliche Barrels an Rohöl pro Tag auf den Weltmarkt geflossen, und das bei schwächelnder Nachfrage nach Öl am Weltmarkt, aufgrund einer schwächelnden Konjunktur. Das hätte den Ölpreis nach unten gedrückt, was die OPEC wiederum überhaupt nicht gebrauchen kann. Denn die Saudis und viele der Nachbarländer am Golf finanzieren ihre Staatshaushalte de facto komplett aus dem Verkauf von Öl.

Gesponserter Inhalt

Handeln Sie die größten und beliebtesten Indizes der Welt sowie eine riesige Auswahl an Devisenpaaren, und diversifizieren Sie Ihr Portfolio. Schließen Sie sich Tausenden von Händlern auf der ganzen Welt an, die bei Pepperstone Forex und CFDs handeln. Erleben Sie die extrem geringen Spreads von zum Beispiel 1 Punkt bei GER30 und NAS100. Testen Sie die Demo oder starten Sie den Live-Handel, in dem Sie an dieser Stelle klicken. Benutzen Sie unser Angebot, das unter anderem folgende Vorteile beinhaltet: Keine Provisionen, kein Dealing Desk, blitzschnelle Ausführungsgeschwindigkeiten ohne Anforderungen oder Teilfüllungen, Scalping erlaubt uvm.

Und so gab es dann gestern die schon vorher abgesprochene Entscheidung. Die Kürzung der Fördermenge um 1,2 Millionen Barrels pro Tag wird verlängert, und zwar um neun Monate bis Ende März 2020. Damit verkündete die OPEC die maximale Erwartung der Märkte, die zwischen sechs und neun Monaten lag. Laut OPEC berücksichtigte man bei seiner Entscheidung die schwachen ökonomischen Signale und die Unsicherheiten in Sachen Welthandel, sowie geldpolitische Entwicklungen und geopolitische Umstände. Auch habe man berücksichtigt, dass die Wachstumsprognosen für die weltweite Öl-Nachfrage nach unten revidiert wurden.

Warum der Ölpreis gestern Abend nicht weiter gestiegen ist

Der Ölpreis stieg gestern Abend nach Verkündung der OPEC-Entscheidung nur leicht an. Aber unterm Strich ging es nicht weiter nach oben. Was war der Grund? Die jetzt verlängerten Kürzungen waren eh schon übererfüllt worden. Das heißt: Vor allem die Saudis hatten schon längst im ersten Halbjahr mehr Fördermenge gekürzt als notwendig. Von daher ändert die Verlängerung nichts an der aktuellen Angebotslage der OPEC. Die Verlängerung des Deals sorgt lediglich dafür, dass in den nächsten neun Monaten keine zusätzliche Angebotsmenge durch die OPEC auf den Weltmarkt kommt. Und außerdem schaue man auch mal, was der Ölpreis in den letzten Tagen gemacht hat. Er stieg vor allem dank der immens gesunkenen Lagerbestände schon gut an (+8 Dollar in 14 Tagen).

In diesem Anstieg war aber auch die Hoffnung schon eingepreist worden, dass die OPEC ihren Deal verlängert. Von daher lautet die aktuelle Devise am Ölmarkt „kauf das Gerücht, verkauf die Meldung“. Jetzt werden wohl Gewinne mitgenommen. Alternativ könnte das Szenario aber jetzt lauten: Die Spekulanten, die in den letzten Tagen Long einstiegen, nehmen jetzt Gewinne mit. Und dann in den nächsten Tagen könnte der Ölpreis in Folge weiter Lagerrückgänge und schwacher Konjunkturdaten weiter ansteigen. Das kann so kommen, muss es aber nicht. Wir erneuern unseren Hinweis, wie schon so oft in den letzten Monaten und Jahren. Der Ölpreis ist und bleibt unberechenbar. Bitte bilden Sie sich ihre eigene Meinung!

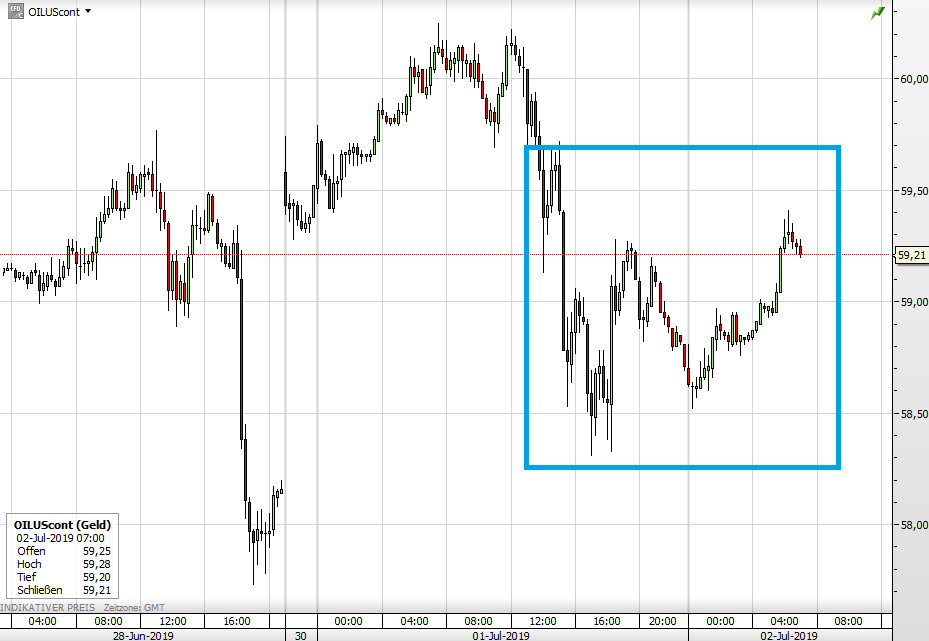

Der folgende Chart zeigt den WTI-Ölpreis seit Freitag. Im blauen Kasten sieht man: Durch die gestrige OPEC-Entscheidung gab es unterm Strich keinen Preisanstieg. Zwar stieg WTI seit der Entscheidung gestern am späten Abend von 58,50 bis heute früh auf 59,20 Dollar. Aber wenn man den Preis-Level von gestern früh sieht, dann ist es unterm Strich halt kein Anstieg. Zumindest erst einmal nicht! Die Euphorie der Deal-Verlängerung war nun mal vorher schon im Kurs eingepreist!

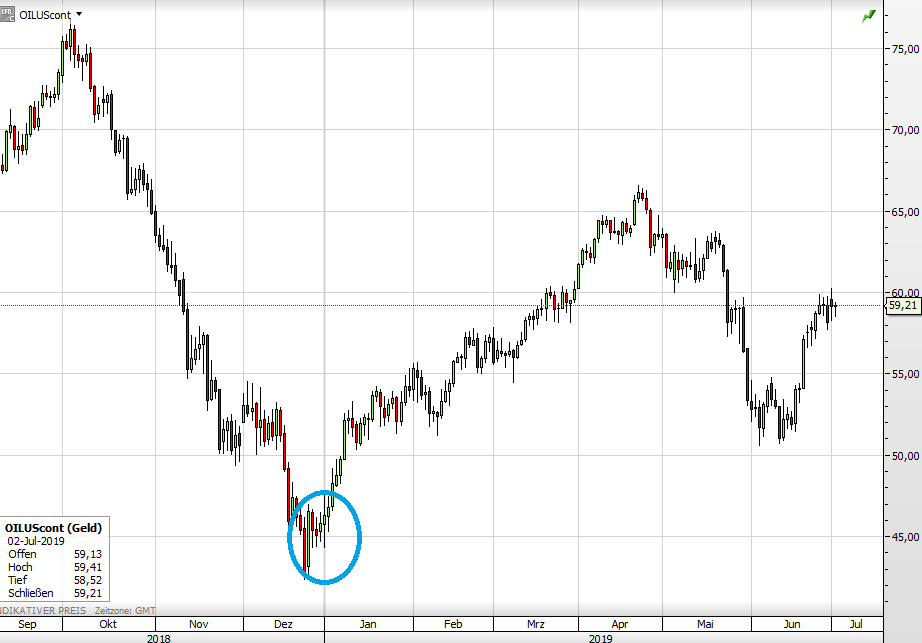

Der folgende Chart zeigt WTI-Öl seit September 2018. Wo der Kreis gesetzt ist, begann offiziell die Fördermengenkürzung. So gesehen hat sie den Ölpreis unterm Strich gut nach oben gebracht. Obwohl man dazu natürlich sagen muss, dass auch andere Faktoren eine Rolle gespielt haben!

Kommentare lesen und schreiben, hier klicken

Geht es jetzt in Richtung zu den von mir schon oft erwähnten Kursen unter 50$. Wir werden sehen.