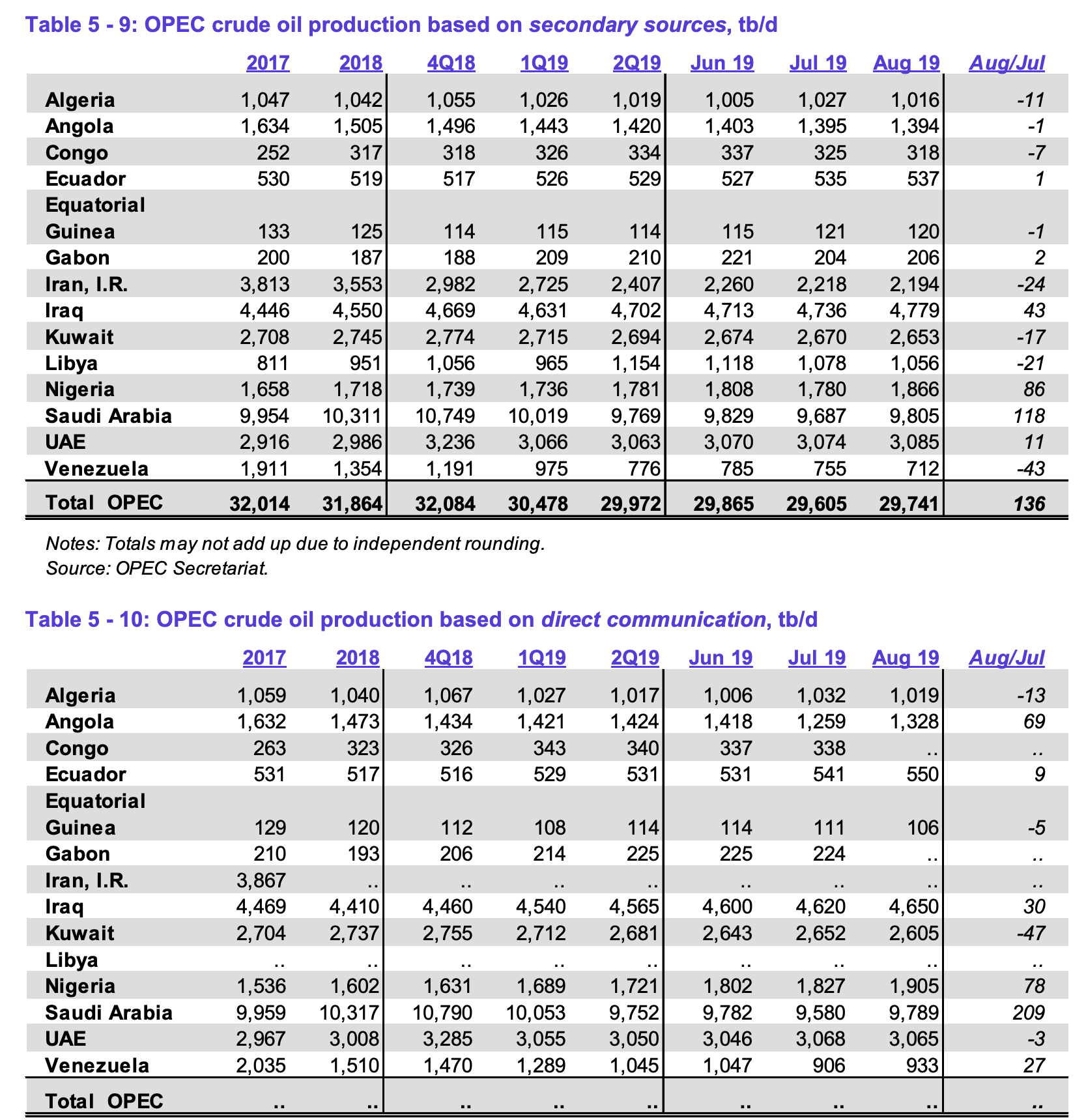

Die OPEC hat vor wenigen Minuten ihren Monatsbericht für September veröffentlicht mit Daten zu Ende August. Von Juli auf August ist die Fördermenge der OPEC um 136.000 auf 29,74 Millionen Barrels pro Tag gestiegen. Ist das ein Problem? Nein, denn bezüglich der Vereinbarung die Menge um 1,2 Millionen Barrels pro Tag zu kürzen, liegt man derzeit weit über Soll. Denn Ende 2018 waren es mit 32,08 Millionen Barrels noch 2,34 Millionen Barrels pro Tag mehr als Ende August 2019.

Also hat man noch locker Luft für weitere Steigerungen. Aber nach der jüngsten Entlassung des saudischen Energieministers darf man wohl annehmen, dass die Saudis eher auf weitere Mengenkürzungen setzen? Im August jedenfalls hat Saudi-Arabien seine Förderung um 118.000 Barrels pro Tag erhöht. Auch das ist kein Drama, weil die Saudis ihren Anteil an den Kürzungen ständig übererfüllen. Und Venezuela? Tja, das Dauer-Sorgenkind der OPEC kürzt seine Fördermenge immer weiter, von Jahr zu Jahr, von Monat zu Monat. Nicht weil man globale Ölmarktpreise im Auge hat, die man mit weniger Angebot zum Steigen bekommen möchte. Nein, die Wirtschaft in Venezuela liegt am Boden, so auch die Ölindustrie.

So sinkt die Fördermenge Venezuelas immer weiter (aktuell von Juli auf August -43.000 Barrels pro Tag). Seit 2017 hat sich die venezuelanische Fördermenge mehr als halbiert von 1,91 Millionen auf jetzt 712.000 Barrels pro Tag. Und das in einem Land, das mehr Öl im Boden hat als Saudi-Arabien! Zurück zum aktuellen OPEC-Bericht. Gegenüber dem Vormonat ändert man seine Erwartung an die globale Nachfragemenge für Öl im Gesamtjahr 2019 um 80.000 Barrels pro Tag. Das ist keine wirklich nennenswerte Veränderung. Für die Nicht OPEC-Staaten wurde die globale Angebotserwartung für 2019 heute gegenüber dem Vormonat um 10.000 Barrels pro Tag angehoben. Auch das ist keine nennenswerte Veränderung!

Kommentare lesen und schreiben, hier klicken