Das britische Pfund fällt, und fällt, und fällt. Und das, während die Parlamentarier ihre Sommerpause machen, und man von Boris Johnson kaum etwas neues hört. Zwar hört man derzeit von ihm Neuigkeiten (Schaffung vieler neuer Gefängniszellen, Gratulation an die Muslime zu ihrem wichtigsten Feiertag etc), aber in Sachen Brexit hört man aktuell nichts Neues. Denn wie gesagt, ohne die Parlamentarier kann er eh nicht viel machen, und die liegen derzeit am Strand.

Fallendes Pfund

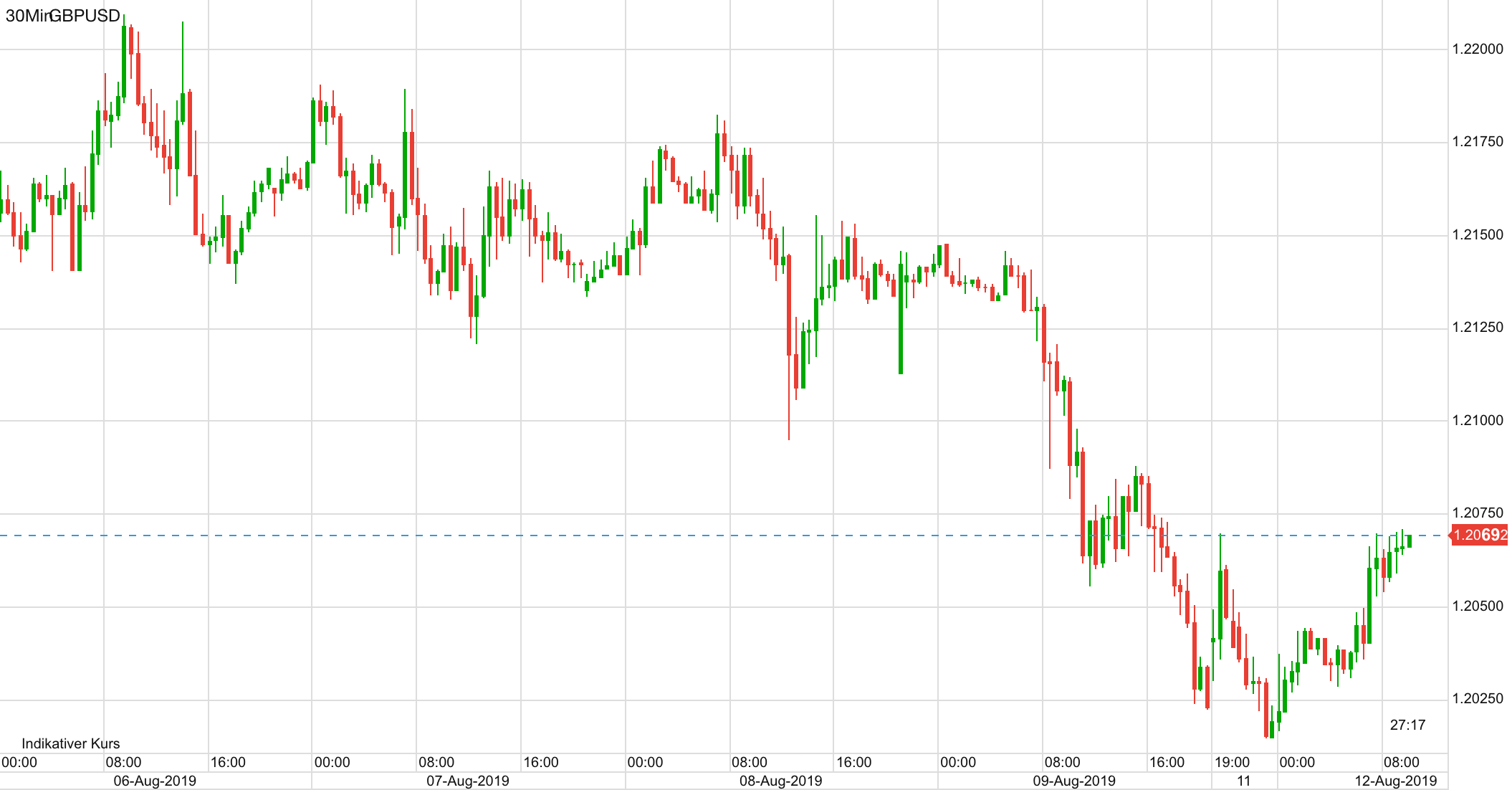

Aber das britische Pfund fällt weiter. Am Freitag gab es dazu auch einen guten Anlass. Diverse Wirtschaftsdaten wurden Freitag früh veröffentlicht (unter anderem das BIP), und die fielen ziemlich mies aus. Und so rauschte das Pfund gegen den US-Dollar am Freitag weiter in den Keller von 1,2130 auf bis zu 1,2014 gestern Abend zum Handelsstart (GBPUSD im Chart seit letztem Dienstag).

Aktuell notiert das Pfund vs USD bei 1,2063. Ist dieses aktuelle Ansteigen nur eine kleine Verschnaufpause im weiteren freien fall des Pfund? Psychologisch gäbe es aktuell nur die große runde Marke von 1,20 als Haltepunkt. Aber sonst? Der Devisenmarkt scheint immer mehr zu realisieren, dass UK auf eine wirtschaftliche Katastrophe zusteuert. Der Verband der britischen Autohersteller zum Beispiel hatte vor Kurzem katastrophale Produktionsrückgänge veröffentlicht, und die britische Politik eindringlich dazu aufgefordert einen Deal mit Brüssel zu vereinbaren, bei dem es keine Zölle geben darf. Aber so richtig scheint das Boris Johnson nicht zu interessieren. In seinem Twitter-Channel sprüht er nur so von Optimismus, Floskeln ohne Ende über eine schönere, bessere Zukunft für UK außerhalb der EU. Aber Inhalte oder konkrete Problemlösungen werden nicht präsentiert.

Hoffnung?

Aktuell wird bekannt, dass laut Berichten ein Strategiepapier von Abgeordneten geleakt wurde. Es soll darum gehen verschiedene Maßnahmen zu ergreifen um Boris Johnson davon abzuhalten seine „do or die“-Strategie umzusetzen. Gemeint ist damit seine Hardliner-Strategie, dass die EU den Briten entweder einen viel besseren Deal zubilligt als bisher, oder es komme eben zum harten Brexit. Das wollen offenbar zahlreiche Abgeordnete nicht zulassen. Dabei soll es um ein Misstrauensvotum gehen, neue Gesetze und letztlich vielleicht auch Neuwahlen. Dieses Papier gibt dem Pfund ganz aktuell ein klein wenig Auftrieb.

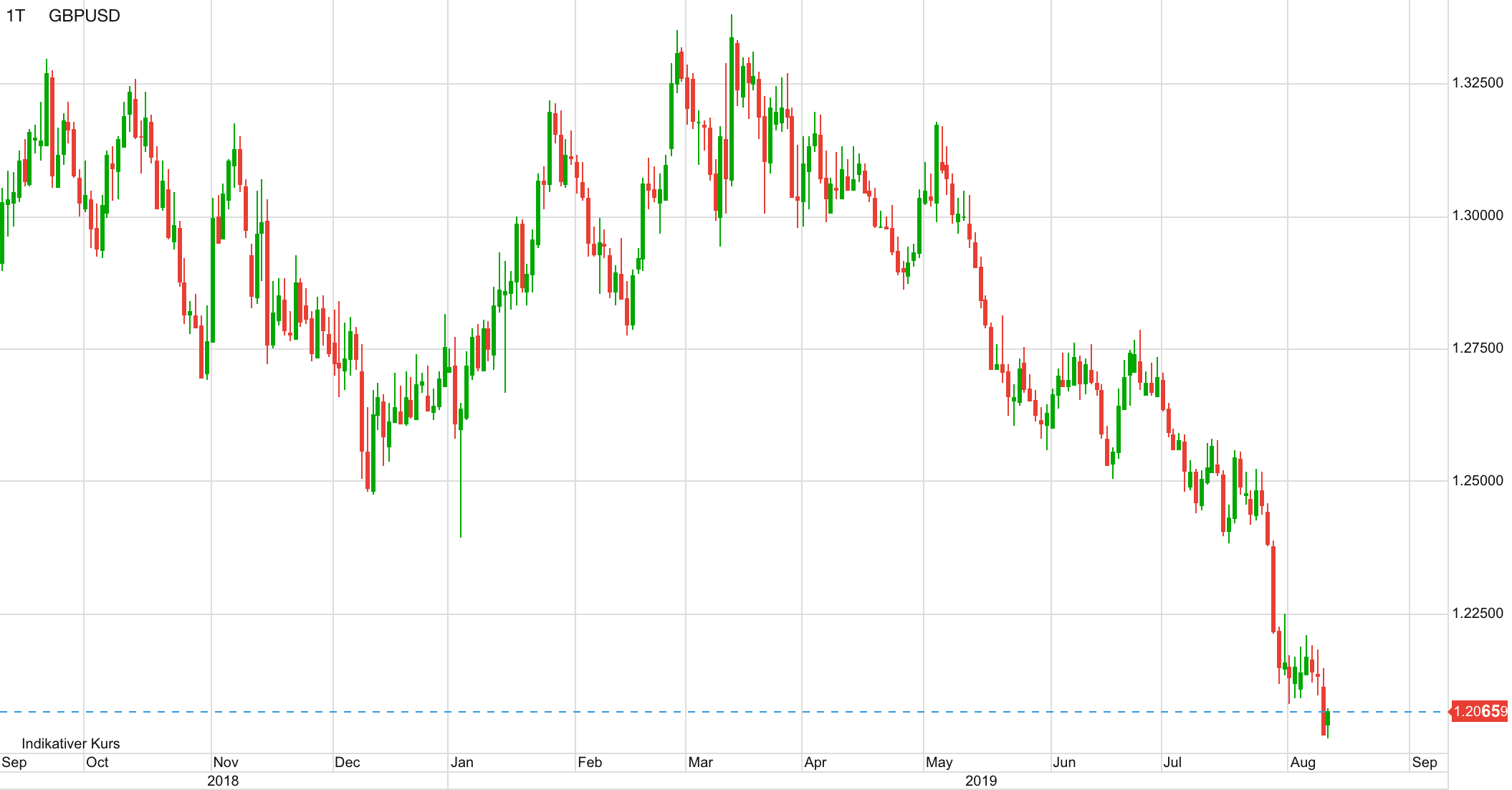

Wie gesagt, seit dem Tief von Pfund vs USD heute Nacht bei 1,2014 ist es bis jetzt um 50 Pips gestiegen. Es ist gut möglich, dass diese Hoffnung nur von kurzer Dauer ist, und die aktuelle Mini-Euphorie wieder verpufft. Aber schauen wir mal aufs große Bild, GBPUSD seit September 2018. Man sieht am Ende des Charts den monatelangen Abwärtstrend. Dieses aktuelle Mini-Plus ist überhaupt nicht erkennbar. Also, erleben die Pfund-Trader aktuell nur eine winzige Verschnaufpause auf dem Weg nach unten? Mit Sicherheit kann man das nicht sagen.

Kommentare lesen und schreiben, hier klicken