Pinterest ist als Foto-Pinnwand ein relativ kleines Soziales Netzwerk, wenn man es in Relation zu Facebook setzen will. Die Nutzergemeinde besteht zu 81% aus Frauen, und genutzt wird Pinterest zu großen Teilen um Bilder an einzelne Themen-Pinnwände „zu heften“ (so richtig ausgedrückt?). Auch sieht man sich als „visuelle Suchmaschine“ für die Entdeckung von Ideen fürs Leben (Reisen etc).

Pinterest hatte zuletzt 250 Millionen monatliche Nutzer, wovon die Mehrheit von außerhalb der USA stammt. Ende 2018 seien auf bei 4 Milliarden sogenannten „Boards“ 175 Milliarden Pins (also Fotos) gespeichert gewesen. Was unterscheidet Pinterest von Instagram? Man ist eher was für Kreative, für Künstler und speziell nach Themen suchenden Menschen – so möchten wir es formulieren. Bei Instagram geht es ja eher darum den Accounts einzelner Personen zu folgen.

In 2017 wurde Pinterest bei der außerbörslichen Kapitalrunde mit 12 Milliarden Dollar bewertet – damals wurden Aktien für 21,54 Dollar verkauft. Gemäß der gestern präsentierten offiziellen Info zum bald durchzuführenden IPO wird die Gesamtbewertung des Unternehmens aber bei nur noch 9 Milliarden Dollar liegen. Mit einer gestern bekannt gegebenen Preisspanne für die Emission von 15-17 Dollar wird man 1,3 Milliarden Dollar erlösen. Man sieht schon an diesen reduzierten Zahlen, dass die grottige Performance der letzten großen IPO´s aus dem Silicon Valley auf die Bewertung dieses IPO´s drückt.

An welchem Tag genau Pinterest an die Börse geht, steht noch nicht fest. Aber all zu lange sollte es wohl nicht mehr dauern. Letztes Jahr gab es Mutmaßungen in US-Finanzmedien, dass Pinterest die 1 Milliarde Dollar-Marke beim Werbeumsatz knacken würde. Aber für 2018 wurden es nur 756 Millionen Dollar bei einem Verlust von 63 Millionen Dollar (Vorjahr -130 Millionen Dollar). Also: Auch bei Pinterest sollte der Anleger keine Knaller-Entwicklung der Aktie erwarten. Wir möchten nur mal an die Desaster der letzten IPO´s aus dem Silicon Valley erinnern.

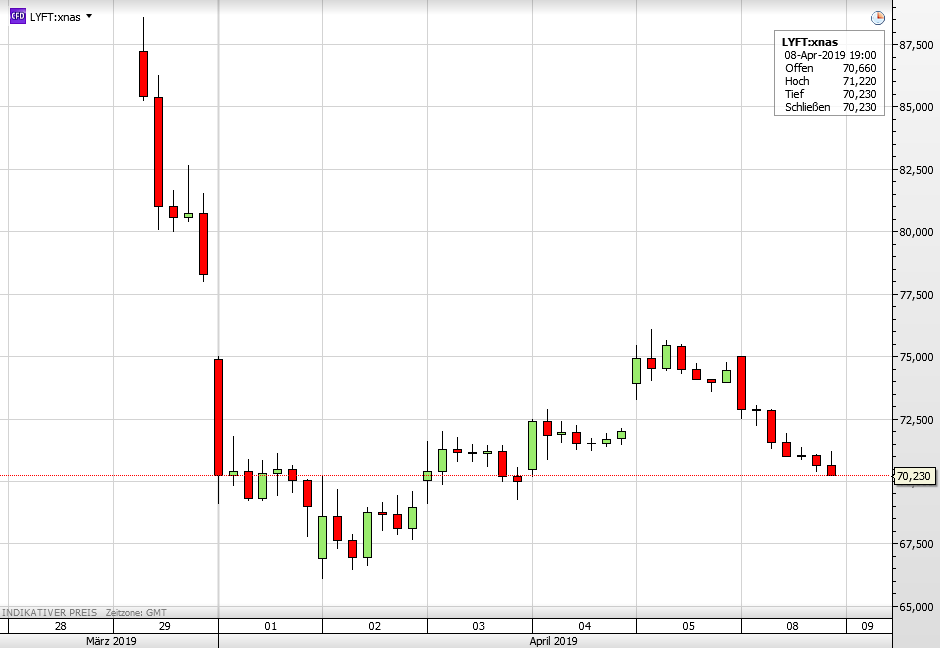

Erst vor wenigen Tagen ging der Taxi-Dienstleister und Uber-Konkurrent Lyft an die Börse. Bei einem Emissionspreis von 72 Dollar und einem ersten Börsenkurs am 29. März von über 87 Dollar liegt die Aktie jetzt schon wieder bei 70,23 Dollar (Chart).

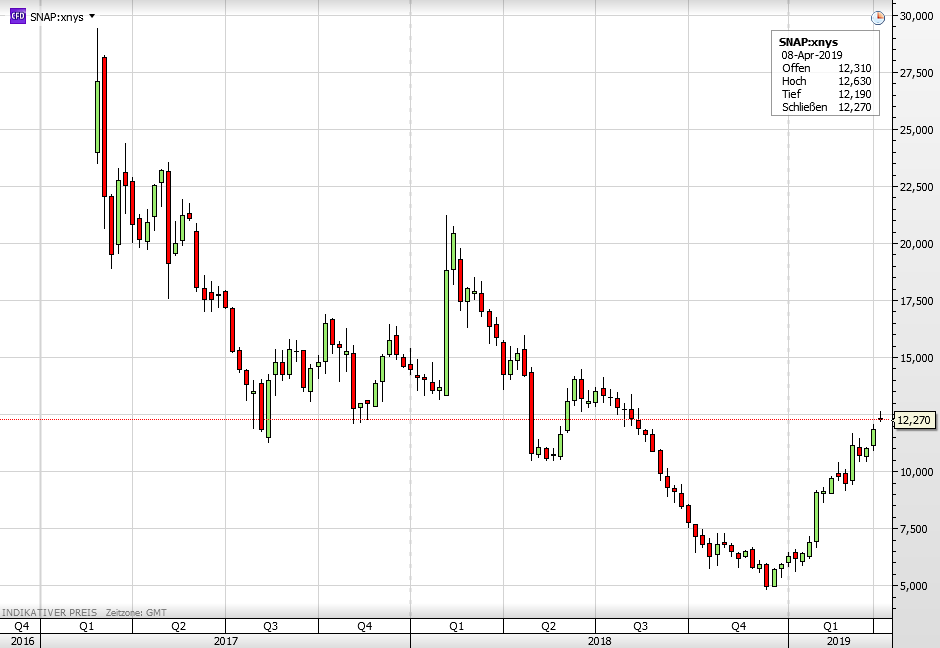

Und man denke an das so hoch gejubelte Snapchat. Vor zwei Jahren mit 24 Dollar an der Nasdaq gestartet, war die Euphorie in der Snap-Aktie schnell weg. Sie notiert jetzt knapp über 12 Dollar (Ende 2018 schon bei 5 Dollar im Tief).

Auch in Deutschland kann man gerne mal auf die ach so hippe und dynamische Startup-Fabrik („Inkubator“) namens Rocket Internet schauen. Chef ist Oliver Samwer (frühr bekannt als Jamba-Klingelton-Samwer). Trotz aller Euphorie ist Rocket Internet für Börsianer der ersten Stunde (Aktien-Kauf nach Börsenstart) ein Flop. Von 42 Euro in 2014 ging es bis jetzt runter auf 23 Euro (Chart). Nur weil Tech und Innovation drauf steht, müssen Tech-IPO´s an der Börse noch lange nicht gut laufen. Das zeigen diese Beispiele eindrucksvoll. Pinterest könnte sich hier nahtlos einreihen. Also, Vorsicht!

Der Pinterest-Gründer Ben Silbermann links im Bild im Jahr 2012. Foto: Anya – https://www.flickr.com/photos/pantavila/6840504184/ CC BY 2.0

Kommentare lesen und schreiben, hier klicken

Was würde Artikel 13 für Pinterest bedeuten?

Kann es vielleicht sein, dass hier auch noch Probleme auf das Unternehmen zukommen?