FMW-Redaktion

Die fast unter Dach und Fach gebrachte Übernahme des CFD-Brokers Plus500 durch den Softwarehersteller Playtech ist überraschend geplatzt. Playtech schreibt in einer Mitteilung der Grund hierfür sei, dass die britische Finanzaufsicht FCA noch Bedenken bzgl. der Übernahme hatte, die Playtech bis 31. Dezember ausräumen wollte. Dann habe die FCA am Freitag den 20. November ein Update überreicht, welches Plus500 und Playtech dazu veranlasste die Übernahme abzusagen. Hier der entscheidende Originaltext:

„Whilst regulatory approval for the acquisition of Plus500 has already been received from the Cyprus Securities Exchange Commission, the Company has been in active dialogue with the Financial Conduct Authority („FCA“) in relation to its proposed acquisition of Plus500, including in relation to certain concerns raised by the FCA which the Company considered could be resolved to the satisfaction of the FCA prior to 31 December 2015, being the effective long-stop date for the transaction to complete.

However, following an update from the FCA late in the afternoon of Friday 20 November 2015 and having considered its position over the weekend, the Board of Playtech is now of the view that the steps being proposed to address these concerns will not sufficiently satisfy the FCA to enable Playtech to obtain the FCA’s approval by 31 December 2015, and is therefore withdrawing its change of control application to the FCA. Under the terms of the merger agreement with Plus500, Plus500 would have the right to terminate such agreement if completion does not occur by 31 December 2015. The Company has discussed with Plus500 the consequences of the recent developments with the FCA and has agreed to the termination of the merger agreement. Accordingly, the acquisition of Plus500 will not be proceeding as planned.“

Plus500 hat unterdessen angekündigt als weiter eigenständige Firma eigene Aktien zurückkaufen zu wollen. Diese will man aus seinen vorhandenen Cash-Beständen bezahlen, die Stand 30. Juni bei 95 Mio Dollar gelegen haben sollen. Ein klares Zeichen, dass man seinen Aktienkurs stützen will bzw. Angst vor einem erneuten kräftigen Einbruch hat. Und man will kurzfristig eine Sonderdividende in Höhe von 0,21 Dollar pro Aktie ausschütten. Plus500 betont in seinem eigenen Statement, dass das Geschäft derzeit gut läuft. Man habe massiv in stärkere Regulierung im Haus investiert, Zitat:

„Regulatory compliance capability has been strengthened. The Group has continued to invest in strengthening its management capabilities, particularly in regulatory compliance. The Group is not subject to restrictions imposed by any of its regulators.“

Der Plus500-Chef Gal Haber lässt sich so zitieren:

„Following the agreement with Playtech that the merger between the companies will not proceed, we can confirm that our business is in good shape for a successful future as an independent company. Plus500 remains a growing, highly profitable and cash generative company with strong momentum in an expanding international market. We have adopted a „business as usual“ policy during the lengthy acquisition timetable and continued to invest in our marketing, technology and regulatory operations during this period. As a result we are very confident that as an independent business we are well positioned to continue to deliver significant returns for shareholders including the declaration today of an intended interim dividend of $0.2121 per share and share buyback programme.“

Daran wird er sich messen lassen müssen! Welche Bedenken oder Probleme es genau waren, die Playtech und Plus500 dazu brachten die Übernahme letztlich abzublasen? Das wurde bisher nicht bekannt. Spekulation: Kann es sein, dass die FCA nervös wurde, weil Playtech selbst als Softwarehersteller für Wettanbieter diverse CFD-Broker aufkauft, und das ein nicht passendes Gesamtbild ergibt? Oder kann es sein, dass die Probleme von Plus500 mit seinen vorhandenen Konten nicht aus dem Weg geräumt wurden? Beides reine Spekulation, aber egal wie: Diese Absage wirft kein gutes Licht auf Playtech, und erst recht kein gutes Bild auf Plus500. Jetzt steht die Firma erstmal ohne finanzkräftige Mutter da, und es ist für die Öffentlichkeit nicht ersichtlich, welche offenen Probleme ungeklärt geblieben sind.

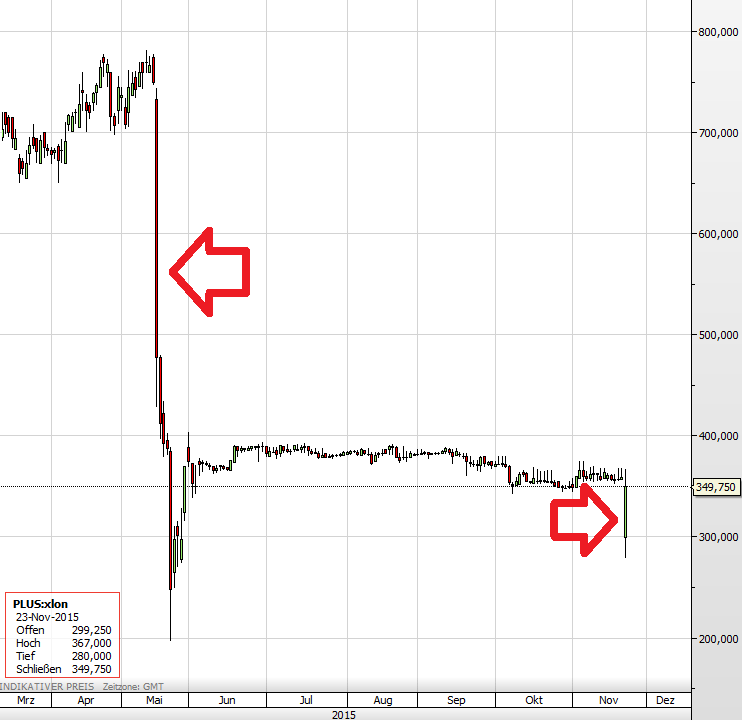

Der große Absturz der Plus500-Aktie im Mai (links) erfolgte, nachdem die britische Finanzaufsicht einen großen Teil der Plus500-Kundenkonten eingefroren hatte wg. massiver regulatorischer Probleme. Heute (rechts) erfolgte ein kurzer aber heftiger Absturz von 358 auf 280pence, die Aktie hat sich aber wieder gut erholt.

Kommentare lesen und schreiben, hier klicken

Liebe FMW-Redaktion,

da Sie in dem interessanten Artikel auf einen CFD-Broker eingehen mal eine ganz naive Frage: Ist es so, dass die „Cash-Bestände“ – also etwa die 96 Mio bei PLUS 500 – tatsächlich einzig oder vorrangig aus den Verlusten der Kunden („Kleinanleger“) stammen? Würde vermutlich einige interessieren…

Beste Grüße

K Schubert

@KSchubert,

in der Tat nehmen besonders angelsächsische Broker die Positionen der Kunden „aufs Buch“ (siehe dazu den Artikel „Was läuft bei einem Broker ab? Anworten auf Fragen, die Sie nie gestellt haben..“). Aber es sind auch die spreads, an denen ein Broker verdient etc..

Viele Grüsse!

Ah, vielen Dank für den Link, Herr Fugmann!

Beste Grüße

Sehr gerne!

Es handelt sich hierbei nichtmal um einen Broker. Plus500 ist eine Wettplattform für Aktien/Rohstoffe/Währungen. Dementsprechend gewinnt Plus500 nur bei Verlusten seitens des Kunden.

Ein richtiger Broker ist daran interessiert,dass seine Kunden schön viel Traden um Gebühren zu generieren. Hier herrscht KEIN Interessenkonflikt,da Kunde und Broker keine gegensätzlichen Interessen haben-.

Bei Plus500 allerdings schon, da sämtlicher Gewinn von Plus500 gezahlt werden muss und sämtlicher Verlust des Kunden an Plus500 geht. Dementsprechend hat man quasi von Anfang verloren,vor allem bei ausländischen CFD Händlern(die sagen dir die Server waren es und damit hat es sich..)