Wann kommt eine Rezession – und kann man sie vorhersagen? Blickt man auf die Geschichte der Finanzmärkte, lautet die Antwort: ja, man kann sie vorhersagen. Genauer: die Anleihemärkte sagen regelmäßig korrekt das Eintreten einer Rezession voraus! Mithin sind also die US-Anleihemärkte ein viel besserer Prognostiker als jeder Volkswirt..

Bekanntlich ist die Zinskurve in den USA weitgehend invertiert, sprich: für Anleihen mit kürzerer Laufzeit erhalten Käufer mehr Rendite als beim Kauf von Anleiihen mit längerer Laufzeit. So lag heute morgen die Rendite für eine 3-Monate laufende US-Anleihe derzeit bei 2,01%, die Rendite der 10-jährigen US-Anleihe jedoch nur bei 1,65%. Und das ist schon deshalb ungewöhnlich, weil naturgemäß die Risiken bei längeren Laufzeiten für den Investor eigentloch höher ist, schlicht weil der Zeitraum länger ist, in dem etwas „schiefgehen“ kann.

Wenn die Zinskurve so eindeutig invertiert ist wie derzeit, dann kann das eigentlich nur zweierlei bedeuten: die Märkte erwarten einen Zinssenkungszyklus, weswegen die kürzer laufenden Anleihen höher rentieren als länger laufende Anleihen, weil letztere von diesem Zinssenkungszyklus stärker betroffen sind. Oder es bedeutet: es kommt eine Rezession!

Nun gibt es zwei maßgebliche Zinskurven, auf die US-Investoren besonders achten wenn es um das Thema Rezession geht: erstens die 3-momatige und die 10-jährige US-Anleihe (deren Renditen schon viele Wochen invertiert sind), und zweitens die 2-jährige und die 10-jährige US-Anleihe. Letztere steht derzeit besonders im Fokus, weil auch sie nun kurz davor ist, zu invertieren, sprich die 2-jährige US-Staatsanleihe mehr Rendite bringt als die 10-jährige. Gestern lag der Spread, also die Renditedifferenz der beiden Anleihen, nur noch minimal über Null, nämlich bei acht Basispunkten (0,08%).

US Recession signal nears inversion. US 2s/10s yield spread drops briefly to 0.8bps, the narrowest level since 2007. Now trades at 3bps. pic.twitter.com/Yk38oXFIKR

— Holger Zschaepitz (@Schuldensuehner) August 13, 2019

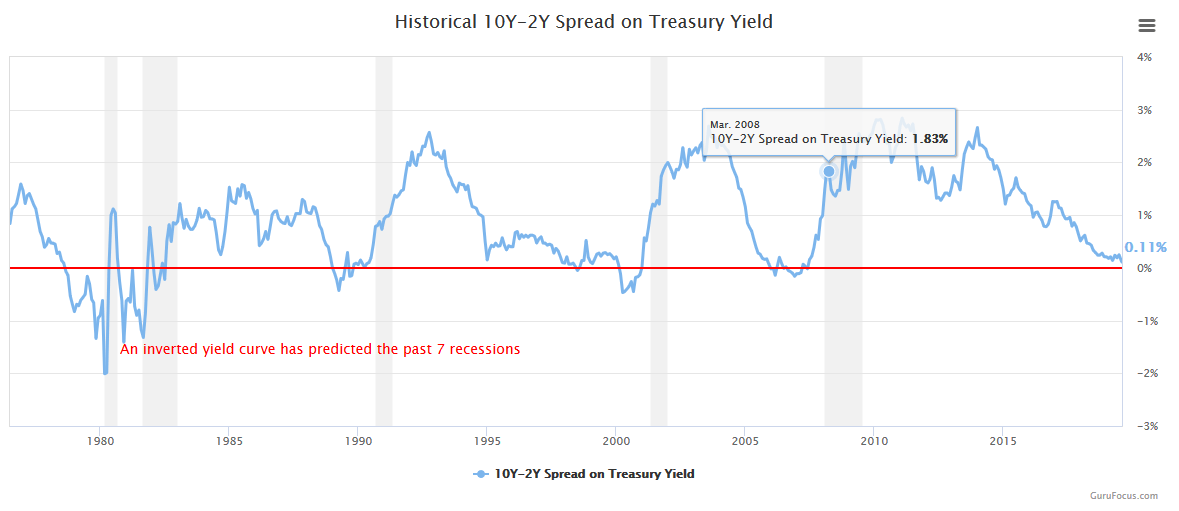

Womit wir wider beim Thema Rezession wären. Denn sämtlichen der letzten sieben Rezessionen in den USA in den letzten 50 Jahren ging eine Invertierung der Zinskurve der 2-jährigen und der 10-jährigen Anleiherendite voraus:

(Chart: https://www.gurufocus.com/yield_curve.php)

Daher blicken die US-Finanzmedien nun mit Argusaugen auf die Zinskurve gerade dieser beiden Anleihen. Und wahrscheinlich blickt gerade auch die mit ehemaligen Goldman Sachs-Mitarbeitern gesprickte Trump-Administration (vor allem US-Finanzminister Mnuchin) auf diese drohende Invertierung und hat daher gestern das Signal gegeben, dass man vor einer Eskalation des Handelskriegs doch zurück schreckt mit der Aufschiebung von Zöllen für zentrale Produktgruppen wie Smartphones, die besonders wichtig sind im Weihnachtsgeschäft. Denn es macht schon ein Unterschied für die ohnehin hoch verschuldeten US-Konsumenten, ob sie ein iPhone für 1000 Dollar verschenken oder eines für durch Zölle im Preis auf 1100 hochgesetzte iPhones.

Und: wenn eine Rezession kommt, wird es für Trump schwer, wieder gewählt zu werden – „it´s the economy, stupid“, wußte schon Bill Clinton wenn es um die Chancen ging, eine Wahl zu gewinnen.

Das Siganl nun für die Rezession ist soeben eingetreten: erstmals seit 2007 invertieren die 2-jährige und die 10-jährige US-Anleihe – good luck, Donald:

#US 2s-10s fall below 0 bps for the first time since 2007 pic.twitter.com/i5fIyUJvrb

— ForexLive (@ForexLive) August 14, 2019

Kommentare lesen und schreiben, hier klicken

Das ist jetzt vielleicht eine reichlich dumme Frage, aber besteht bei einer negativen Zinsstrukturkurve eigentlich auch eine Invertierung oder wie liest man das genau ? Weil der Chart für die deutsche Kurve sieht eigentlich nicht invertiert aus.

Sobald es ein – vor der Zahl hat muss man Spiegelverkehrt denken, damit man die Inverierung erkennt.

Grösser oder positiver ist in dem Falle näher bei 0.00

Wenn eine 10 Jährige -0.1 gibt und eine 2 Jährigen -1% dann gibts keine Invertierung, da die 10 Jährige ‚besser‘ rentiert (oder besser gesagt weniger kostet) als die 2 Jährige.

Umso länger die Laufzeit umso tiefer der Negativzins dann ist keine Invertierung gegeben, also genau das umgekehrte wie bei positiven Zinsen da sollte bei der längsten Laufzeit auch die grösste Zahl stehen.

Wenn wir aber (wie jetzt aktuell)

-.01 % auf die 2 Jährige

-1 % auf die 10 Jährige haben dann ist das ebenfalls eine invertierte Zinskurve….

Liegt das Geheimnis quasi darin sich das alles spiegelverkehrt vorzustellen ? Die Erklärung ist logisch, danke @BrettonWood.

@ Marcus

Wo kann man denn vergleichbare Grafik zu Deutschland einsehen?

Auf investing.com unter Bonds finde ich ist das ganz gut dargestellt.

Pingback: Aktuelles und Interessantes vom 14. August 2019 | das-bewegt-die-welt.de

Die 10 Jährige Bundespbligation CHF macht aktuell täglich neue Rekordtiefsstände wir sind nun ganz knapp vor -1% auf eine 10 Jährige, ich denke -1% wird noch diese Woche durchbrochen. Invertierungen der Zinskurven gibts in der Schweiz auch schon für Retailkunden, eine 5 Jährige Festhypothek ist günstiger als die Liborhypo. Die 10 Jährige ist noch 0.02% über dem Liborsatz & die 2 Jährige und 3 Jährige Festlaufzeit ist auch bereits invertiert.

Bald gehts auf in den ruinösen Preiskampf bzw da sind wir schon bald wird es auch in der Schweiz negative Zinsen auf Hypotheken geben die ersten Institutionellen konnten solche Geschäfte schon schliessen:

https://www.handelszeitung.ch/invest/erste-kantonalbanken-gewahren-kredite-mit-negativzinsen

Es brechen alle Dämme…

Danke @Markus! Eine sehr gute Quelle

@BrettonWood Der Stein scheint ins Rollen gebracht worden! Bin auf das Ergebnis gespannt…

ochh , solange man die 0 Achse nach Belieben verschieben kann läuft et doch. :-))

Und liebe Leute biite vergesst nicht ,dass der Interbanken total gestört ist und von den ZB´s übernommen wurde.

mfg

ups, Interbankenmarkt natürlich.sorry,aber hier geht am Meereshorizont gerade der Vollmond hoch,immer diese Magnetfelder……… tststs

Also sind somit die Anleihemärkte „gottgleich“ …

? Das ist doch die Aussage ?

O.k. gehen wir mal von einer Rezession aus, nur dann würden die Anleihemärkte steigen und die Zinsen fallen. Ins Negative, das da eine noch viel massivere Differenz entstünde, zwischen dem Markt und dem Anleihemarkt ist offenbar egal..

Das würde bedeuten , das „Giralgeld“, bzw. der Geldumlaufkreis würde besteuert werden..

Na dann, holla, die Waldfee.. :D

Mit Minus-Zinsen beim giralgeld bzw. / plus Zinsen für die Kreditnehmer, müsste man aber dann auch bei den Krediten rechnen müssen/können/dürfen ?

Jeder nimmt Kredite auf und gut ist.. ! Wer das bezahlt.. ? der Sparer !

Oder habe ich da etwas falsch verstanden.. ? die Banken geben Ihre zu bezahlenden negativen Einlagezinssätze an die Giralgeldbesitzer weiter, über Minuszinsen und die Menschen , die Kredite zahlen müssen , sei es wegen eine Immobilie , da bleibt alles beim Alten… ?

Wieso soll „nur“ der deutsche Staat keine Zinsen bezahlen, wieso nicht Plus-Zinsen für Kredite für alle ? :D

Wenn die Banken konsequent sind, müssen die Banken auf Kredite 0 % Zinsen anbieten, egal auf was ! (bei sicheren Kunden sogar positiv – Zinsen auf Kredite ! )

Ob das so schlau wäre, sei mal dahingestellt ? ;) :D

Diese Utopien sind ein guter Indikator wo der Markt steht. Warum nicht Minuszinsen für alle? Also diese Antwort sollte man sich selbst geben können. Wenn man negativ Zinsen auf den Konten zahlen muss lassen die Leute eben das Geld nicht mehr auf der Bank, gerade die Deutschen oder Schweizer nicht, den diese sind Nettosparer und nicht Nettoschuldner, das heisst der negative Effekt auf eine Volkswirtschaft die Nettosparer sind ist grösser als der positive das ändert sich dann wenn man Nettoschuldner ist wie die Amis, dann ist der positive Effekt gross, da die Last die alle tragen müssen in Form von Negativzinsen auf den Aktiven geringer ist als die Kreditzinsen die ich erhalte (im Total). Volkswirtschaften die Nettosparer sind würden in der Folge:

Noch mehr in Sachwerte gehen

Geld von den Konten abziehen

Nun haben die Banken ein Problem die kurzfristigen Gelder die Sie mit Negativszinsen belasten schwinden, weg in die Aktien, Immobilien, Edelmetallmärkte und gleichzeitig stehen langfristige Kostenblöcke von Krediten welche Zinskosten auslösen, so funktioniert die Fristentransformation nicht, das Eigenkapital schwindet in 0, nichts in den megativen Bereich (3-5% sind rasch weg) und die Banken müssen mit Staatsgeld unterlegt werden, da sie die langfristigen Pflichten nicht mehr erfüllen können.

Das grosse Institutionelle mit der digitaliserung neu die Möglichkeit haben, zB Hypothekendarlehen direkt zu vergeben ggf über eine Serviceplattform führt dazu das noch ein Hauptbereich parallel am Wegbrechen ist für die Banken.

Auch wenn es natürlich nicht wahr ist, hat halt ein Staat immer die bessere Benität als ein Einzelner, auch Griechenland hat die bessere Bonität wie du und ich, daher müssen die auch kaum oder keine Zinsen zahlen und wir bezahlen immer noch mehr oder weniger die gleichen Zinsen.

Wobei auch dies wird sich ändern, aber nicht aus dem von dir beschriebenen Mechanismus, sondern aus dem Ruinösen Preiskampf heraus, wenn man nur noch, wenn auch wenig Geld zB mit Hypotheken verdienen kann, dann werden die Anbieter den Markt bzw Ihre Marge mit immer tieferen Angeboten zerstören. Es ist ja besser wenn ich eine Hypothek zu 0.01 verleihe als der EZB -0.4 zu zahlen, und da ist es auch noch besser eine Hypothek zu geben für -0.1 als -0.4

Am Schluss steht immer die Frage was ist die Alternative, das Problem ist das die Banken kaum langfristige Gelder halten und nur wenig EK haben, das ist schon bei positiven Zinsen immer eine Herauaforderung.

Die Bank hat immer nur 5% des Geldes wirklich verfügbar das Sie allen Leuten schuldet. Desshalb ist ein bankrun auch gefährlich gut von ganzen existierenden Geld (Giral& Bar) sind Weltweit gerade mal ca 3% als Münzen und Noten tatsächlich verfügbar der Rest existiert sowieso nur im Computer, 97% der Geldmenge M0 ist nicht mehr oder weniger als ein Bitcoin, alleine ein digitaler Eintrag. Bargeld ist insofern bereits selten.

Wenn es jun negative Zinsen gibt für Schulden dann ist dass das sichere Ende, die Verschuldung wird dann auf in Niveau gehoben welche man nie mehr bedienen kann. Stell dir mal vor du müsstest ka nur genügend Kredit aufnehmen und du würdest jedes Jahr soviel Geld bekommen wie du heute Lohn hast….wer soll den noch arbeiten? So Funktioniert das halt einfach nicht….wer soll dieses Geld erwirtschaften? Niemand genau es kann gar niemand mehr erwirtschaften da niemand mehr arbeitet Kredit halten reicht zum Leben….das gibt Hyperinflation den die Geldmenge kann nur Gedruckt werden….